EUR/USD: อัตราเงินเฟ้อและตลาดแรงงานตัดสินทุกอย่าง

- ผลลัพธ์รวมของสัปดาห์นี้ถือได้ว่าเกือบเป็นศูนย์ ในสัปดาห์ก่อน คู่ EUR/USD ปิดตลาดรอบห้าวันทำการที่ระดับ 1.0730 ในครั้งนี้ ราคาปิดตลาดที่ 1.0720 แต่ในขณะเดียวกัน เราก็ไม่สามารถกล่าวได้ว่า สัปดาห์ที่แล้วเป็นสัปดาห์ที่น่าเบื่อนัก เพราะความผันผวนสูงสุดอยู่ที่ 160 จุดที่ราคา high 1.0786 และราคา low 1.0626

ดัชนีดอลลาร์ DXY ลดลงทำระดับต่ำสุดในรอบ 5 สัปดาห์ที่ 101.29 เมื่อวันจันทร์ที่ 30 พฤษภาคม สาเหตุคือความคาดหวังว่า ธนาคารเฟดอาจระงับการขึ้นอัตราดอกเบี้ยหลังปรับขึ้นในเดือนมิถุนายนและกรกฎาคม ซึ่งจะเป็นไปในเงื่อนไขถ้าหากอัตราเงินเฟ้อขยับลดลงในสหรัฐฯ

อย่างไรก็ตาม แนวโน้มกลับทิศทางเมื่อวันอังคาร โดยมีการประกาศสถิติจากยูโรโซนที่ชี้ว่า ระดับเงินเฟ้อพุ่งขึ้นทำสถิติใหม่ การคาดการณ์ของ Bloomberg ระบุดัชนีราคาผู้บริโภคเพิ่มขึ้นที่ 7.8% ในเดือนพฤษภาคม แต่สถิติจากสำนักงานสถิติสหภาพยุโรปชี้ว่า ตัวเลขดังกล่าวเพิ่มขึ้น 8.1% รายปี หลังจากเงินเฟ้อสูงขึ้นมา 7.4% ในเดือนเมษายน ซึ่งเป็นระดับสูงที่สุดในประวัติศาสตร์ ราคาน้ำมันก็ดีดตัวทำระดับสูงสุดนับตั้งแต่เดือนมีนาคม ผลตอบแทนของพันธบัตรรัฐบาลชุด 10 ปีของสหรัฐฯ จึงเริ่มเพิ่มสูงขึ้นอีกครั้ง โดยพุ่งขึ้นสู่ระดับสูงสุดนับตั้งแต่วันที่ 19 พฤษภาคม อัตราผลตอบแทนอยู่ที่ 2.88% เช่นเดียวกันกับดอลลาร์ที่แข็งค่าขึ้น ส่งผลให้คู่ EUR/USD ขยับลงทิศใต้ และทำระดับต่ำสุดในรอบสัปดาห์เมื่อวันที่1 มิถุนายน

แนวโน้มเปลี่ยนแปลงอีกครั้งเมื่อวันพฤหัสบดีที่ 2 มิถุนายน หลังจากการประกาศสถิติตลาดแรงงานจากสหรัฐฯ การจ้างงานในสหรัฐฯ เดิมคาดว่าจะเพิ่มขึ้น 300K อย่างไรก็ดี ในความเป็นจริงสถิติเพิ่มขึ้นเพียง 128K เท่านั้น ซึ่งแน่นอนว่าไม่เพียงพอที่จะรักษาความมั่นคงในตลาดแรงงาน และส่งผลกระทบต่ออัตราการว่างงาน ภาพรวมในเชิงลบกลับชดเชยโดยจำนวนตำแหน่งงานใหม่นอกภาคการเกษตรหรือดัชนีนอนฟาร์ม (NFP) โดยมีการประกาศดัชนีนี้ในช่วงท้ายสัปดาห์ ผลลัพธ์ออกมาที่ 390K จากตัวเลขคาดการณ์ที่ 325K และตัวเลขครั้งก่อนหน้าคือ 436K โดยสหรัฐฯ จะต้องสร้างตำแหน่งงานใหม่มากกว่า 200K ตำแหน่งในแต่ละเดือนเพื่อรักษาเสถียรภาพในตลาดแรงงาน ดังนั้น ดัชนี NFP ที่ 390K จึงดูค่อนข้างเป็นบวก ในส่วนของอัตราการว่างงานนั้นไม่มีการเปลี่ยนแปลงในรอบเดือนและคงตัวอยู่ที่ระดับ 3.6% ในเดือนพฤษภาคม ซึ่งต่ำกว่าการคาดการณ์ที่ 3.5%

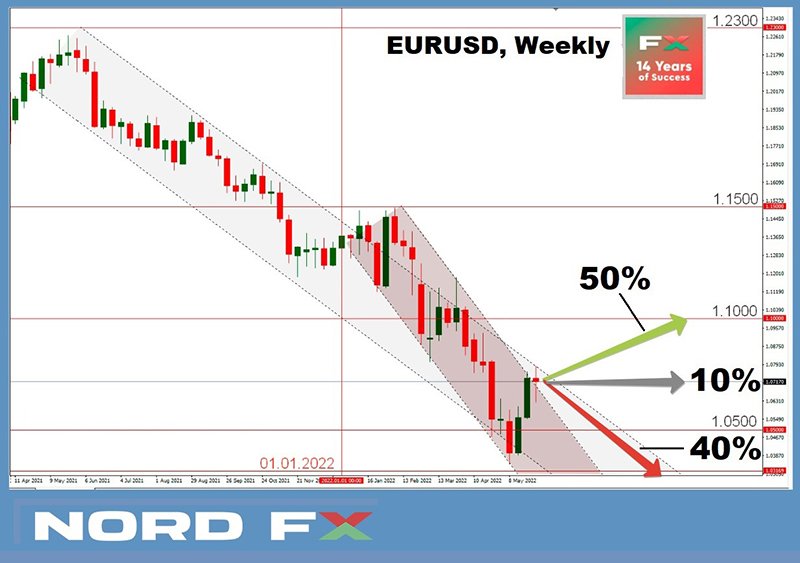

คู่ EUR/USD ซื้อขายอยู่ที่ระดับราคาต่ำสุดของช่วงปี 2015-2016 ในขณะที่ดัชนี DXY เข้าใกล้ระดับสูงสุดของเดือนธันวาคมปี 2016 ซึ่งเป็นระดับสูงที่สุดในรอบกว่า 20 ปี

นักยุทธศาสตร์ค่าเงินบางกลุ่ม เช่น นักวิเคราะห์ที่บริษัท UBS Wealth Management จากสวิตเซอร์แลนด์เชื่อว่า อัตราการเติบโตของดอลลาร์อาจหยุดลง ตลาดเก็งไว้แล้วทั้งเรื่องการคุมเข้มนโยบายทางการเงินโดยธนาคารกลางสหรัฐฯ และการขึ้นอัตราดอกเบี้ย และไม่คาดว่าจะมีการทะยานขึ้นรอบถัดไปเกิดขึ้น พวกเขาจึงมีความเห็นว่า แนวโน้มขาขึ้นของ EUR/USD ในช่วงสามสัปดาห์ที่ผ่านมานั้นไม่ใช่แค่การปรับฐานทางเทคนิคเท่านั้น แต่ยังเป็นการเปลี่ยนแปลงในแนวโน้มระยะกลาง

นักวิเคราะห์ 65% เห็นด้วยว่าราคาคู่นี้จะพยายามตัดทะลุผ่านแนวต้าน 1.0800 ในสัปดาห์หน้า โดย 35% คาดการณ์ว่า ราคาจะกลับมายังระดับต่ำสุดของเดือนพฤษภาคม และส่วน 10% ที่เหลือมีความเห็นเป็นกลาง ทั้งนี้ เมื่อเราปรับจากการคาดการณ์รายสัปดาห์เป็นรายเดือน จำนวนผู้สนับสนุนตลาดกระทิงลดลงเหลือ 50% โดยเป้าหมายสูงสุดของฝั่งกระทิงคือโซน 1.0900-1.1000 สำหรับออสซิลเลเตอร์บนกรอบ D1 มี 80% ที่ให้สัญญาณสีเขียว (หนึ่งในสี่ของจำนวนนี้อยู่ในโซน overbought) และ 20% ให้สีเทากลาง ทั้งนี้ ในส่วนอินดิเคเตอร์เทรนด์มีจำนวนเท่ากัน 50% โหวตให้กับแนวโน้มขาขึ้น และ 50% โหวตให้กับขาลง ระดับแนวต้านที่ใกล้ที่สุดอยู่ในโซน 1.0750-1.0800 หากทำสำเร็จ กระทิงจะดันราคาให้ตัดทะลุแนวต้านที่ 1.0900-1.0945 จากนั้นคือ 1.1000 และ 1.1050 หลังจากนั้นราคาจะเจอกับแนวต้านในโซน 1.1120-1.1137 สำหรับฝั่งตลาดหมี ภารกิจอันดับแรกคือการหลุดแนวรับที่ 1.0625-1.0640 จากนั้นคือ 1.0480-1.0500 และทำระดับต่ำสุดของวันที่ 13 พฤษภาคม หากทำสำเร็จ ฝั่งกระทิงจะลงไปโจมตีราคา low ของวันที่ 1 มกราคม 2017 ที่ 1.0340 ซึ่งมีเพียงเป้าหมายของ 20 ปีก่อนหน้าที่รออยู่ด้านล่าง

สถิติ GDP ของยูโรโซนจะประกาศในวันพุธที่ 8 มิถุนายน อย่างไรก็ดี เหตุการณ์สำคัญของสัปดาห์ที่จะถึงนี้จะเป็นการประชุมของธนาคารกลางยุโรปในวันพฤหัสบดีที่ 9 มิถุนายน ตลาดกำลังรอฟังการตัดสินใจของธนาคารกลางยุโรปเกี่ยวกับอัตราดอกเบี้ย ซึ่งขณะนี้อยู่ที่ 0% รวมถึงความเห็นต่อนโยบายทางการเงิน นอกจากนี้ เราจะได้ทราบจำนวนยอดขอรับสวัสดิการว่างงานเบื้องต้นในสหรัฐฯ ในวันพฤหัสบดี และสถิติโดยรวมของตลาดผู้บริโภคสหรัฐฯ ซึ่งจะประกาศในวันศุกร์ที่ 10 มิถุนายน

GBP/USD: รอฟังการคาดการณ์ระดับเงินเฟ้อ

- สหราชอาณาจักรเฉลิมฉลองการครบรอบ “70 ปี” การครองราชย์ของพระราชินีเอลิซาเบธที่ 2 แห่งสหราชอาณาจักรและไอร์แลนด์เหนือ (เริ่มครองราชย์ในปี 1952) การเฉลิมฉลองจะจัดขึ้นในวันพฤหัสบดีที่ 2 มิถุนายน โดยจะมีวันหยุดธนาคารในโอกาสนี้คือวันที่ 2 และ 3 มิถุนายน

อีกหนึ่งกิจกรรมทางเศรษฐกิจที่สำคัญของสัปดาห์นี้ คือ การประกาศสถิติ PMI ภาคการผลิตของสหราชอาณาจักร ซึ่งสถิติในเดือนพฤษภาคมต่ำกว่าของเดือนเมษายนเล็กน้อย 54.6 จาก 55.8 แต่ก็เป็นไปตามการคาดการณ์ ตลาดจึงไม่ค่อยมีการตอบสนองต่อสถิติดังกล่าว โดยรวมแล้ว ความเคลื่อนไหวของคู่นี้คล้ายกันกับคู่ EUR/USD แต่มีแรงกดดันขาลงที่สูงกว่า ทั้งนี้ คู่ GBP/USD ยังคงตัวอยู่ในกรอบด้านข้างที่ 1.2460-1.2665 เหมือนในสัปดาห์ที่แล้วและปิดตลาดที่ 1.2497

สถิติกิจกรรมทางธุรกิจในภาคการก่อสร้างของสหราชอาณาจักรและภาคบริการ รวมถึงดัชนี Composite Business Activity Index (PMI) จะประกาศในวันอังคารที่ 7 มิถุนายน และวันพุธที่ 8 มิถุนายน นอกจากนี้ ธนาคารแห่งชาติอังกฤษจะประกาศตัวเลขทบทวนล่าสุดของอัตราเงินเฟ้อในช่วงปลายสัปดาห์หน้า การคาดการณ์ชี้ว่า อัตราเงินเฟ้อจะสูงกว่าตัวเลขสูงสุดในประวัติศาสตร์ (4.4% ในปี 2008) และจะพุ่งไปที่ 5.0% หรือมากกว่านั้น ซึ่งจะยิ่งเพิ่มความเป็นไปได้ในการขึ้นอัตราดอกเบี้ยของเงินปอนด์อังกฤษ การเลือกตั้งสมาชิกสภาของอังกฤษจะจัดขึ้นในช่วงปลายเดือนมิถุนายนเช่นกัน ซึ่งจะถูกมองว่าเป็นบททดสอบนโยบายของนายกรัฐมนตรี บอริส จอห์นสัน และพรรคอนุรักษ์นิยม

ท่ามกลางสถานการณ์เหล่านี้ การคาดการณ์ของเงินปอนด์ดูไม่แน่นอนเป็นอย่างมาก ในขณะนี้ 40% ของนักวิเคราะห์โหวตว่าเงินปอนด์จะแข็งค่า ส่วน 40% โหวตว่าเงินปอนด์จะอ่อนค่า และ 20% โหวตให้กับแนวโน้มด้านข้าง ในส่วนอินดิเคเตอร์เทรนด์บนกรอบ D1 มี 10% เท่านั้นที่ชี้ว่าราคาจะขึ้นต่อ ส่วน 90% ชี้ว่าราคาจะขยับลดลง ด้านออสซิลเลเตอร์ให้อัตราส่วนที่แตกต่างออกไป 25% ชี้ไปทางทิศใต้ 35% เป็นกลาง และ 40% ชี้ไปยังทิศเหนือ ระดับแนวรับที่สำคัญในที่นี้คือระดับที่สำคัญทางจิตวิทยา 1.2000 ในกรณีที่ราคาขยับขึ้น ราคาจะต้องผ่านแนวต้านที่สำคัญคือ 1.2600 และจากนั้นคือระดับ 1.2665, 1.2700-1.2750, 1.2800-1.2835 และ 1.2975-1.3000

USD/JPY: คู่นี้อยู่บนเส้นทางสู่ระดับสูงสุดในรอบ 20 ปี

- ดอลลาร์ที่แข็งค่ายิ่งบีบให้คู่ USD/JPY ทำระดับสูงสุดในรอบ 20 ปี โดยราคาขึ้นถึง 130.97 เมื่อสัปดาห์ที่แล้ว ซึ่งเข้าใกล้กับระดับสูงสุดของวันที่ 9 พฤษภาคมที่ 131.35

ก่อนหน้านี้เราได้ให้สาเหตุที่ดอลลาร์แข็งค่าขึ้น แต่เราไม่ได้ระบุอีกสาเหตุหนึ่งซึ่งก็คือ การประชุมระหว่างประธานาธิบดี โจ ไบเดน และนายเจอโรม พาวเวลล์ ประธานธนาคารเฟดของสหรัฐฯ เมื่อวันอังคารที่ 31 พฤษภาคม ประเด็นสำคัญในการพูดคุยคือเรื่องแรงกดดันของภาวะเงินเฟ้อ ซึ่งสร้างความไม่พึงพอใจในหมู่ประชาชนชาวอเมริกัน ประธานาธิบดี โจ ไบเดน จึงให้อิสระกับประธานธนาคารเฟดโดยสมบูรณ์ในการต่อสู้กับปัญหาเงินเฟ้อ และอนุญาตให้ใช้เครื่องมือทุกชนิด รวมถึงการขึ้นอัตราดอกเบี้ยอย่างดุดัน และการลดงบดุลถึง $9 ล้านล้านดอลลาร์

สำหรับธนาคารแห่งชาติญี่ปุ่น ธนาคารฯ ยังไม่พร้อมที่จะจำกัดนโยบายทางการเงินที่ผ่อนคลายขั้นสุด ธนาคารฯ มองว่า มาตรการกระตุ้นทางการเงินน่าจะช่วยให้เศรษฐกิจฟื้นตัวจากผลกระทบของภาวะการแพร่ระบาดของโควิด-19 สถิติเศรษฐกิจที่อ่อนแอก็ส่งผลเสียต่อเงินเยนเช่นกัน ปริมาณการผลิตเชิงอุตสาหกรรมในญี่ปุ่นของเดือนเมษายนลดลง 1.3% แทนที่การคาดการณ์ที่ 0.2% อีกทั้ง การแพร่ระบาดของไวรัสโคโรนาในจีนรอบที่สองถูกมองว่าเป็นสาเหตุหลัก

ณ ขณะนี้ มีผู้เชี่ยวชาญเพียง 25% ที่โหวตว่าราคาจะโจมตีระดับ 131.34 โดย 65% คาดการณ์ว่าราคาจะย้อนกลับลงมาทิศใต้ และ 10% ให้ท่าทีเป็นกลาง อินดิเคเตอร์ให้ภาพที่แตกต่างกันโดยสมบูรณ์ ทั้งอินดิเคเตอร์เทรนด์บนกรอบ D1 และออสซิลเลเตอร์ให้สัญญาณสีเขียว ซึ่งในที่นี้มีออสซิลเลเตอร์ 20% ที่บ่งชี้ว่าราคาอยู่ในโซน overbought.

เป้าหมายที่ใกล้ที่สุดอยู่ที่แนวรับคือ 129.70-130.20 ตามมาด้วยโซนและระดับที่ 128.60, 128.00, 127.50, 127.00, 126.00-126.35 และ 125.00 ส่วนเป้าหมายของฝั่งกระทิงคือการทำระดับ high ใหม่ของวันที่ 9 พฤษภาคม ที่ 131.34 สำหรับเป้าหมายสูงสุดคือราคา high ของวันที่ 1 มกราคม 2002 ที่ 135.19

สถิติ GDP ของญี่ปุ่นในไตรมาสที่ 1 ในปีนี้จะมีการประกาศในสัปดาห์หน้า ในวันพุธที่ 6 มิถุนายน โดยดัชนีนี้คาดการณ์ว่าจะอยู่ที่ -0.3% (ตัวเลขครั้งก่อนหน้าคือ -0.2%) แนวโน้มที่ลดลงดังกล่าวจะเป็นอีกหนึ่งข้อโต้แย้งให้ธนาคารกลางญี่ปุ่นคงนโยบายกระตุ้นทางการเงินและอัตราดอกเบี้ยที่ติดลบต่อไป

คริปโตเคอเรนซี: จาก $8,000 ถึง $1,555,000 ต่อ 1 BTC

- การทะยานขึ้นครั้งเล็ก ๆ ของบิทคอยน์ในขณะนี้คือสิ่งที่นักวิเคราะห์บางท่านเรียกว่าเป็น “กับดักตลาดกระทิงทั่วไป” และถ้าหากคุณดูกราฟ เราต้องยอมรับว่าพวกเขาวิเคราะห์ได้ถูกต้อง ราคาได้ทะยานขึ้นไปยัง $32,490 เมื่อช่วงต้นสัปดาห์และหลังจากนั้นก็ดิ่งลงมาอย่างรวดเร็ว และกลับมาที่ Pivot Point ของช่วงสามสัปดาห์ล่าสุด โดยราคาอยู่ที่ระดับ $30,000

นอกจากนี้ หากเราเปรียบเทียบกราฟคู่ BTC/USD และดัชนี S&P500, Dow Jones และ Nasdaq จะเห็นได้อย่างชัดเจนว่า ความพยายามของบิทคอยน์ที่จะมีชีวิตเป็นของตนเองนั้นล้มเหลว และบิทคอยน์ก็เดิตามตลาดหลักทรัพย์อีกครั้ง แม้ว่าจะมีความล่าช้าอยู่บ้าง

ณ ขณะที่เขียนบทวิเคราะห์ฉบับนี้ในช่วงเย็นวันศุกร์ที่ 3 มิถุนายน มูลค่ารวมในตลาดคริปโตอยู่ที่ระดับ $1.225 ล้านล้านดอลลาร์ ($1.194 ล้านล้านดอลลาร์เมื่อสัปดาห์ก่อนหน้า) ดัชนี Crypto Fear & Greed Index ปักหลักอยู่ในโซนความกลัวขั้นสุด (Extreme Fear) และอยู่ที่ประมาณ 10 จุด (อยู่ที่ 12 จุด เมื่อหนึ่งสัปดาห์ก่อนหน้า) ด้านราคาคู่ BTC/USD ขณะนี้ซื้อขายอยู่ที่ $29.770

ตามรายงานจากบริษัทการวิเคราะห์ Glassnode ชี้ว่า ผู้ถือ BTC ระยะยาวคือผู้ที่ยังคงไม่หัวเสียแม้ในภาวะตลาดหมี และยังคงเข้าซื้อบิทคอยน์ที่ราคาบริเวณ $30,000 ณ ตอนนี้ ช่วงที่มีการสะสมเหรียญนั้นเกี่ยวข้องกับเจ้าของวอลเล็ตที่มี BTC จำนวนน้อยกว่า 100 เหรียญ และมากกว่า 10,000 BTC ปริมาณวอลเล็ตที่มีจำนวนน้อยกว่า 100 เหรียญนั้นเพิ่มขึ้น 80,724 BTC และวอลเล็ตประเภทหลังมีจำนวน 46,269 BTC ในขณะเดียวกัน จำนวนรวมของวอลเล็ตที่มียอดคงเหลือไม่เท่ากับศูนย์แสดงให้เห็นว่าไม่ปรากฏผู้ซื้อรายใหม่ สถานการณ์ที่คล้ายกันนี้เคยเกิดขึ้นหลังการถูกเทขายในช่วงเดือนพฤษภาคม 2021 ทั้งนี้ สิ่งที่แตกต่างไปจากการเทขายเมื่อเดือนมีนาคม 2020 และพฤศจิกายน 2018 คือครั้งก่อนนั้นตามมาด้วยกิจกรรมออนไลน์ที่สูงขึ้นและแนวโน้มกระทิงรอบใหม่ ในขณะที่การเทขายครั้งล่าสุดยังไม่นำมาซึ่งกระแสการไหลเข้ามาของผู้ใช้งานรายใหม่

นอกจากนี้ บริษัทขุดเหรียญชั้นนำค่อย ๆ หลุดจากอันดับผู้ถือเหรียญอย่างช้า ๆ รายงานจาก Compass Mining เน้นย้ำว่า กระแสการไหลเข้ามาของเหรียญจากนักขุดนั้นขยับถึงระดับสูงสุดนับตั้งแต่เดือนมกราคม การที่ความสามารถในการทำกำไรของการขุดเหรียญเริ่มลดลงเนื่องจากการฮาล์ฟเหรียญและความซับซ้อนทางการประมวลผลที่เพิ่มขึ้น และความจำเป็นในการจ่ายหนี้สินและพันธะอื่น ๆ เพื่อสนับสนุนกิจกรรมการปฏิบัติงาน บริษัทขุดเหรียญหลายแห่งจึงต้องบอกลาเงินเก็บบิทคอยน์ของตนเองในที่สุด

ตัวอย่างเช่น Marathon Digital เป็นบริษัทที่เป็นผู้ถือเหรียญระยะยาว และขาดทุนมาเป้นเวลานาน ในขณะเดียวกันก็ต้องระดมเงินให้ได้ห้าร้อยล้านดอลลาร์ภายในสิ้นปี 2022 จึงมีความเป็นไปได้ที่ Marathon Digital จะถูกบังคับให้ขายเหรียญ 10,000 BTC ส่วนหนึ่งในเร็ว ๆ นี้

นักวิเคราะห์คริปโตที่มีชื่อเล่นว่า Capo ซึ่งก่อนหน้านี้ได้ทำนายแนวโน้มขาลงของบิทคอยน์ที่ต่ำกว่าระดับ $30,000 มองว่า การทะยานขึ้นครั้งสั้น ๆ นั้นถือว่าเป็นกับดักของฝั่งกระทิงตามปกติ Capo ยังคงคาดการณ์ว่าราคาอัลท์คอยน์และ BTC จะดิ่งลงครั้งใหญ่ในอนาคตอันใกล้ “ความเห็นของผมยังคงไม่เปลี่ยนแปลง และผมคาดว่าเหรียญอัลท์คอยน์จะร่วงลงอีก 40-60% และบิทคอยน์อีก 25-30% จากนั้นจะต้องใช้เวลาอีก 1 ถึง 3 เดือนกว่าจะฟื้นตัว” นักวิเคราะห์รายนี้ระบุว่า ดัชนี S&P500 กำลังอยู่ในช่วงระดับแนวต้านที่สำคัญ และนี่อาจเป็นสาเหตุให้แนวโน้มตลาดหมีดำเนินต่อไปได้ทั้งในตลาดหุ้นและตลาดคริปโตเคอเรนซี

เควิน สวอนสัน อีกหนึ่งนักยุทธศาสตร์คริปโตและนักเทรด ทำนายว่า บิทคอยน์จะขยับขึ้นต่อเนื่องไปยัง $37,000 ในช่วงไม่กี่สัปดาห์ข้างหน้า ซึ่งจะสลับกับแนวโน้มขาลงอย่างฉับพลัน

ความเห็นของสวอนสันต่อแนวโน้มเด้งกลับสู่ขาขึ้นของบิทคอยน์นั้นมาจากสมมติฐานที่ BTC ได้ทำระดับล่างสุดที่บริเวณ $26,700 เมื่อช่วงต้นเดือนนี้ “เมื่อดูที่ราคา low ปี 2021 [$29,000] เราอาจคิดว่าบิทคอยน์มีแนวโน้มที่จะขยับลงไปต่ำกว่าเดิม สิ่งนี้ทำให้ผมคิดว่าระดับล่างสุดนี้ [$26,700] อาจทำหน้าที่เป็นโซนแนวรับในระยะยาว”

อเล็กซ์ มาชินสกี ซีอีโอบริษัทคริปโต Celsius เชื่อว่า แนวโน้มขาลงในตลาดนี้ยาวนานเกินไป และคริปโตเคอเรนซีกำลังรอแนวโน้มกระทิง และรอให้ราคาบิทคอยน์เพิ่มขึ้นแปดเท่า เขาให้สัมภาษณ์กับ Kitco News ว่า ตลาดคริปโตจะฟื้นตัวและแม้แต่ภาวะเงินเฟ้อจะไม่เป็นปัญหาระยะยาว “คุณสามารถกดสปริงแรงที่สุดอย่างที่คุณต้องการ แต่ยิ่งกดแรงเท่าไร มันจะยิ่งเด้งมากเท่านั้น”

ประธานบริษัท Celsius รายนี้กล่าวเน้นย้ำว่า ธนาคารเพื่อการลงทุนขนาดใหญ่เริ่มมีความเกี่ยวข้องกับคริปโตเคอเรนซีมากขึ้น “แม้แต่ JPMorgan ซึ่งปกติไม่พูดถึงคริปโตเคอเรนซี ยังได้ประกาศรายงานเมื่อวันก่อน ซึ่งอ้างว่าภาวะวิตกนั้นเป็นเรื่องที่พูดกันไปเกินเหตุ และคาดการณ์ว่าราคาจะรีบาวด์ไปที่ $38,000 จากระดับราคาในปัจจุบัน”

สก็อต มิเนิร์ด ผู้อำนวยการด้านการลงทุนที่ Guggenheim ให้ความเห็นต่องานวิจัยของ JPMorgan ที่การประชุม Davos Forum โดยกล่าวว่า “ราคาโดยพื้นฐานของบิทคอยน์” นั้นอยู่ในช่วง $400,000 การคาดการณ์ที่สูงดังกล่าวนั้นเป็นเพราะผลกระทบของ “การพิมพ์ธนบัตรดอลลาร์อย่างไม่จำกัด” โดยธนาคารเฟดสหรัฐฯ ในขณะเดียวกัน เขาเชื่อว่าตลาดอาจได้เห็นกรอบด้านล่างของบิทคอยน์ที่บริเวณ $8,000

คี ยุง จู ประธานแพลตฟอร์มสถิติตลาด CryptoQuant เชื่อว่า BTC จะไม่ร่วงลงต่ำกว่าระดับ $20,000 คำพูดนี้ได้รับการสนับสนุนโดยผู้เชี่ยวชาญพร้อมกับคำกล่าวที่ว่า “การสนับสนุนโดยนักลงทุนรายสถาบันจะอยู่ที่ระดับสูงอย่างที่ไม่เคยมีมาก่อน”

คี ยุง จู ให้สถิติของการดำเนินการบริการดูแลสินทรัพย์ดิจิทัลของตลาดแลกเปลี่ยน Coinbase Custody กราฟบ่งชี้ว่า ปริมาณของบิทคอยน์ภายใต้การบริหารจัดการนั้นเพิ่มสูงขึ้นตลอด 5 ไตรมาส ตั้งแต่เดือนตุลาคม 2020 ถึงเดือนธันวาคม 2021 นับเป็นแนวโน้มเพิ่มขึ้น 296% ภายในช่วงท้ายของระยะเวลาดังกล่าว มีบิทคอยน์จำนวน 2.2 ล้านบิทคอยน์

จากสถิติที่ได้รับ คี ยุง จู ได้ข้อสรุปว่า ราคา BTC จะลดลงถึงระดับ $20,000 ได้ก็ต่อเมื่อมีการเทขายเงินทุนทั้งหมดที่สะสมไว้ในช่วงเวลาที่แข็งตัวไปที่ระดับ 500,000 ดอลลาร์ นักวิเคราะห์คริปโตรายนี้มองว่า สถาบันยังไม่พร้อมสำหรับขั้นนี้ และกล่าวเสริมว่า มูลค่าของบิทคอยน์คาดว่าน่าจะขยับถึงกรอบด้านล่างของวัฎจักรขาลงเรียบร้อยแล้ว

ทิม เดรปเปอร์ นักระดมทุนยืนยันคำทำนายของเขาว่า ราคาบิทคอยน์จะขึ้นไปสูงเกินหกหลักในช่วงไม่กี่เดือนข้างหน้า ในบทสัมภาษณ์ใหม่ เขาเน้นย้ำว่า บิทคอยน์จะขยับถึง $250,000 “ภายในสิ้นปีนี้หรือต้นปีหน้า” ทิม เดรปเปอร์ เชื่อว่า ผู้หญิงจะเป็นกลุ่มที่ขับเคลื่อนการยอมรับและการเติบโตของบิทคอยน์ และการที่พวกเขาเริ่มใช้งานบิทคอยน์ในการซื้อขายมากขึ้นจะเป็นปัจจัยกระตุ้น

“ในช่วงที่ผ่านมา เรามีจำนวนผู้หญิง 1 คน จาก 14 คน เป็นผู้ถือบิทคอยน์ ในขณะนี้อัตราดังกล่าวอยู่ที่ 1 ต่อ 6 และผมคิดว่ามันจะเพิ่มขึ้นในที่สุด สิ่งที่ผมจะสื่อถึงก็คือ เพศหญิงเป็นเจ้าของสัดส่วนการค้าปลีกประมาณ 80% สมมติว่าผู้หญิงทุกคนมีวอลเล็ตคริปโตในทันที และพวกเขาซื้อของด้วยบิทคอยน์ ทุกอย่างจะเปลี่ยนแปลงไป และคุณจะเห็นว่าราคาเหรียญที่จะสูงเกินตัวเลขคาดการณ์ของผมที่ $250,000” นักลงทุนรายนี้กล่าว

งานวิจัยจาก JPMorgan ธนาคารขนาดใหญ่ที่สุดของสหรัฐฯ ชี้ว่า อัตราการผันผวนของทองคำและบิทคอยน์เริ่มตามทันกัน และเริ่มขยับอย่างสอดคล้องกัน นอกจากนี้ ผู้เชี่ยวชาญยังไม่ตัดโอกาสที่ในอนาคตอันใกล้ มูลค่ารวมในตลาดของสินทรัพย์เพื่อการลงทุนทั้งสองประเภทนี้จะมีมูลค่าเท่ากัน เพราะในสายตาของนักลงทุน บิทคอยน์นั้นถือว่าเป็นสินทรัพย์ที่ใช้ประกันความเสี่ยงได้

ในขณะเดียวกัน แม้ว่าความผันผวนโดยรวมของบิทคอยน์และทองคำแทบจะเท่ากัน บิทคอยน์ยังคงมีช่วงความผันผวนของราคาที่สูงกว่า ดังนั้น JPMorgan จึงเชื่อว่า การลดความผันผวนของบิทคอยน์เป็นเงื่อนไขที่สำคัญที่จะทำให้มูลค่ารวมในตลาดเข้าใกล้กับมูลค่ารวมในตลาดของทองคำ

ทางด้านนักวิเคราะห์จากช่องคริปโต InvestAnswers ได้ให้จุดราคาไว้ 3 จุด ที่บิทคอยน์อาจมีโอกาสขยับถึง เขาพิจารณามูลค่ารวมในตลาดคริปโตของทองคำ และเชื่อว่าในท้ายที่สุด บิทคอยน์จะขยับถึง 40%, 60% หรือ 100% ของมูลค่ารวมของราคาทองคำ ในกรณีนี้ ราคา BTC อาจไปถึง $515,000, $786,000 หรือ $1,300,000 ตามลำดับ ภายในปี 2030 หากเราผสมผสานเกณฑ์ราคาที่กล่าวมาข้างต้นทั้ง 3 ราคาแล้ว เป้าหมายโดยเฉลี่ยที่คาดการณ์จะอยู่ที่บริเวณ $867,000

และนักวิเคราะห์ได้ระบุระดับเป้าหมายอีกหนึ่งระดับโดยเลือกมูลค่าโดยเฉลี่ยของการคาดการณ์ราคาจากบริษัท Fidelity, ARK Invest และบริษัทอื่น ๆ เมื่อนำมาผสมผสานกับโมเดลคริปโตที่มีชื่อเสียง พวกเขาได้ข้อสรุปราคา BTC ที่ $1,555,000 ต่อ 1 เหรียญ

กลุ่มนักวิเคราะห์ NordFX

หมายเหตุ: เนื้อหาดังกล่าวไม่ควรยึดถือเป็นคำแนะนำในการลงทุนหรือเป็นคำปรึกษาในการซื้อขายในตลาดการเงิน โดยเนื้อหาข้างต้นเป็นไปเพียงเพื่อจุดประสงค์ในการให้ข้อมูลเท่านั้น การซื้อขายในตลาดการเงินมีความเสี่ยงและอาจทำให้เกิดการสูญเสียเงินฝากได้

กลับ กลับ