EUR/USD: ผลการประชุม FOMC ธนาคารเฟด

- เหตุการณ์สำคัญในสัปดาห์ที่แล้วเกิดขึ้นเมื่อวันศุกร์ที่ 10 มิถุนายน หลังการประกาศสถิติอัตราเงินเฟ้อในสหรัฐฯ ซึ่งผลออกมาที่ 8.6% จากตัวเลขคาดการณ์ที่ 8.3% หลังจากได้รับทราบสถิติที่น่ากังวลเหล่านี้ นักลงทุนเริ่มเก็งอัตราแลกเปลี่ยนดอลลาร์โดยคาดว่าเฟดจะขึ้นอัตราดอกเบี้ย 0.75% โดยทันที สิ่งที่เกิดขึ้นก็คือ คณะกรรมการ FOMC (คณะกรรมการตลาดเสรีของธนาคารเฟด) ได้ขึ้นอัตราดอกเบี้ยเป็น 1.75% ซึ่งก็คือขึ้นมา 0.75% ในวันพุธที่ 15 มิถุนายนตามการคาดกาณ์

นายเจอโรม พาวเวลล์ ประธานธนาคารเฟดกล่าวว่า นี่เป็นการเพิ่มความเข้มงวดในนโยบายทางการเงินอย่างดุดันมากที่สุดนับตั้งแต่ปี 1994 นอกจากนี้ ธนาคารกลางสหรัฐฯ ยังวางแผนจะเดินหน้ากับแผนนี้ต่อไปแม้ว่าจะเผชิญกับภัยภาวะเศรษฐกิจถดถอย โดยธนาคารฯ จะขึ้นอัตราดอกเบี้ยอีก 50-75 จุดพื้นฐานในการประชุมครั้งหน้า

หลังการประชุมของ FOMC ตัวเลขคาดการณ์เงินเฟ้อของปี 2022 ถูกปรับจากขึ้นจาก 3.4% เป็น 5.2% และการคาดการณอัตราดอกเบี้ยปรับขึ้นจาก 1.9% เป็น 3.4% ในขณะเดียวกัน นายเจอโรม พาวเวลล์หวังว่านี่จะไม่ส่งผลช็อคต่อเศรษฐกิจ เนื่องด้วยความแข็งแกร่งในภาคผู้บริโภคและตลาดแรงงานสหรัฐฯ จริงอยู่ที่แม้ประธานเฟดจะมีทัศนคติในเชิงบวก ตัวเลขคาดการณ์การเติบโตทางเศรษฐกิจในปี 2022 ถูกปรับลดลงจาก 2.8% เหลือ 1.7% และการคาดการณ์อัตราว่างงานกลับสูงขึ้นจาก 3.5% เป็น 3.7%

โดยทั่วไป ความเห็นของนายเจอโรม พาวเวลล์ ต่อแผนของธนาคารเฟดปรากฏว่ายังคงมีความกำกวมอยู่ และตลาดยังไม่เข้าใจว่านโยบายดึงสภาพคล่องออกจากระบบ (QT) จะเป็นอย่างไร และมีแนวโน้มอย่างไรในการขึ้นอัตราดอกเบี้ยเป็น 4.0% ซึ่งนายพาวเวลล์กล่าวว่า “การขึ้นอัตราดอกเบี้ย 75 จุดพื้นฐานนั้นถือว่าสูงอย่างผิดปกติ” ดังนั้น เขาจึงไม่คิดว่า “การขึ้นดอกเบี้ยในอัตราดังกล่าวเกิดขึ้นได้บ่อยครั้งนัก”

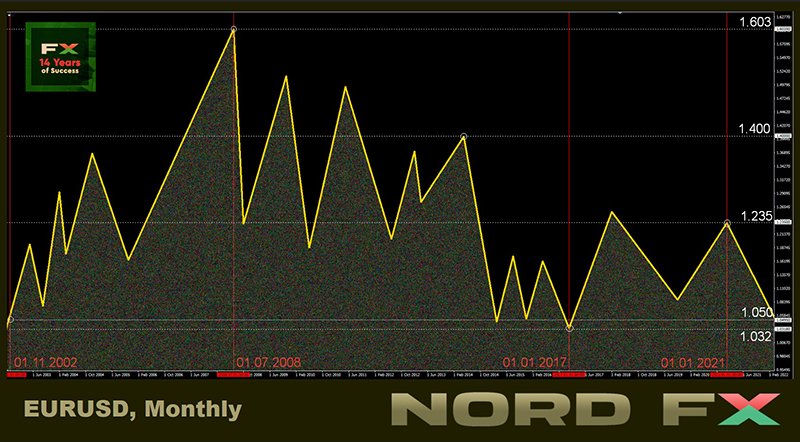

ผลลัพธ์ก็คือ ดัชนี DXY ขยับถึงระดับสูงสุด (105.47) และคู่ EUR/USD ได้ขยับถึงระดับต่ำสุด (1.0358) ไม่ใช่หลังจากการประชุมของ FOMC แต่เป็นช่วงระหว่างการประชุม สาเหตุที่ดอลลาร์แข็งค่าขึ้นอย่างฉับพลันในช่วงต้นสัปดาห์ไม่ใช่แค่เพราะการคาดการณ์ว่าจะมีการขึ้นอัตราดอกเบี้ย แต่ยังเป็นผลมาจากสถิติเศรษฐกิจที่ย่ำแย่ของฝั่งยุโรป ตัวเลขการผลิตเชิงอุตสาหกรรมลดลงอย่างเร่งตัวจาก -0.5% เป็น -2.0% แม้ว่าจะมีการคาดการณ์ว่าอัตราดังกล่าวจะชะลอตัว สาเหตุสำคัญยังคงเป็นเรื่องวิกฤติพลังงานจากการคว่ำบาตรรัสเซียเนื่องด้วยการบุกรุกประเทศยูเครน

ดอลลาร์ดูเหมือนจะหมดแรงในทิศทางด้านบนลงในช่วงเย็นวันที่ 15 มิถุนายนที่ผ่านมา ทำให้ราคาคู่ EUR/USD ดีดขึ้นไปเมื่อวันที่ 16 มิถุนายนที่ 1.0600 ในช่วงท้ายสัปดาห์ แนวโน้มเปลี่ยนแปลงอีกครั้งหลังจากธนาคารกลางยุโรปให้สัญญาณว่าจะให้การสนับสนุนสินเชื่อกับประเทศภูมิภาคทางตอนใต้ของยูโรโซน ราคาคู่นี้ปิดตลาดรอบห้าวันทำการในโซน 1.0500 ที่ระดับ 1.0495

นักวิเคราะห์หลายคนเชื่อว่า ค่าเงินดอลลาร์และยูโรจะขยับถึงระดับคู่ขนานที่ 1:1 ภายในสิ้นปี (หรืออาจเร็วกว่านั้น) ในระหว่างนี้ คะแนนเสียงของผู้เชี่ยวชาญแบ่งออกเป็นกลุ่มต่าง ๆ ดังนี้ ณ วันที่ 17 มิถุนายน 30% เห็นด้วยกับฝั่งกระทิง 20% โหวตให้ฝั่งหมี และ 50% ไม่สามารถตัดสินใจได้ อินดิเคเตอร์บนกรอบ D1 ให้สัญญาณที่ค่อนข้างไม่ชัดเจน ในส่วนออสซิลเลเตอร์ 100% ให้สัญญาณสีแดง อินดิเคเตอร์ 90% เป็นสีแดงและอีก 10% เป็นสีเขียว ซึ่งในที่นี้ 1.0500 เป็นแนวต้านสำคัญที่ใกล้ที่สุดอยู่ในโซน 1.0600 zone หากฝั่งกระทิงผ่านได้สำเร็จจะไปต่อยังแนวต้านที่ 1.0640 และขยับขึ้นไปที่ 1.0750-1.0760 และเป้าหมายถัดไปจะเป็น 1.0800 สำหรับฝั่งตลาดหมี ภารกิจอันดับหนึ่งคือตัดผ่านแนวรับในกรอบ 1.0460-1.0480 และจากนั้นคือการทำราคา low ของวันที่ 13 พฤษภาคมที่ 1.0350 หากหลุดแนวรับสำเร็จ ราคาจะบุกไปฝ่าราคา low ที่ 1.0340 และจะมีแนวรับจาก 20 ก่อนหน้ารออยู่ด้านล่างเท่านั้น

สำหรับเหตุการณ์สำคัญในสัปดาห์ที่จะถึงนี้ วันจันทร์ที่ 20 มิถุนายน เป็นวันหยุดนักขัตฤกษ์ในสหรัฐฯ วันจูนทีนธ์ ด้านสถิติจากตลาดอสังหาฯ จะประกาศในวันอังคารที่ 21 มิถุนายน และวันศุกร์ที่ 24 มิถุนายน และสถิติจากตลาดแรงงานจะประกาศในวันพฤหัสบดี นอกจากนี้ เราจะได้ฟังคำแถลงของ นายเจอโรม พาวเวลล์ สองครั้งในสภาคองเกรสในวันที่ 22 และ 23 มิถุนายน นอกจากนี้ เรายังแนะนำให้นักลงทุนให้ความสนใจกับการประกาศดัชนีกิจกรรมทางธุรกิจในเยอรมนีและยูโรโซนในวันที่ 23 มิถุนายนอีกด้วย

GBP/USD: เซอร์ไพรส์ดี ๆ จากธนาคารกลางอังกฤษ

- ก่อนการประชุมของธนาคารเฟดสหรัฐฯ ดอลลาร์แข็งค่าขึ้นเทียบกับเงินปอนด์ 585 จุด ในเวลาเพียง 3 วันทำการเท่านั้น ตั้งแต่วันที่ 10 ถึง 14 มิถุนายน และคู่ GBP/USD ขยับลงมายัง 1.1932 ซึ่งเป็นระดับต่ำสุดนับตั้งแต่เดือนมีนาคม 202 แต่หลังจากนั้นธนาคารกลางอังกฤษก็ไม่รอช้า ในการประชุมวันพฤหัสบดีที่ 16 มิถุนายน ธนาคารกลางอังกฤษ (BoE) ขึ้นอัตราดอกเบี้ยจาก 1.00% เป็น 1.25% ถึงจะดูเหมือนว่า 25 จุดพื้นฐานนั้นเป็นเพียงหนึ่งในสามของ 75 จุดพื้นฐานที่ธนาคารเฟดสหรัฐฯ ปรับขึ้นหนึ่งวันก่อนหน้า แต่เงินปอนด์พุ่งขึ้นและทำระดับสูงสุดที่ 1.2405 แข็งค่าขึ้นมา 365 จุดในเวลาเพียงไม่กี่ชั่วโมง

สาเหตุที่เงินปอนด์แข็งค่าขึ้นก็เป็นเพราะความคาดหวังนั่นเอง กรรมการบริหารธนาคารกลาง 3 คน จาก 9 คน สนับสนุนการขึ้นอัตราดอกเบี้ยไม่ใช่ที่ 25 แต่เป็น 50 จุดพื้นฐานในครั้งเดียว และประการที่สองก็คือความเห็นที่แถลงจากที่ประชุม ซึ่งบ่งบอกอย่างชัดเจนถึงความเป็นไปได้ในการเร่งนโยบายคุมเข้มทางการเงินตั้งแต่การประชุมครั้งถัดไป กล่าวคือ อัตราดอกเบี้ยอาจปรับขึ้นเป็น 1.75% ตั้งแต่วันที่ 4 สิงหาคมนี้ ซึ่งจะสูงกว่าที่ตลาดคาดการณ์ไว้เป็นอย่างมาก นอกจากนี้ ธนาคารแห่งชาติอังกฤษยังไม่วางแผนจะหยุดแค่นั้น และอาจขึ้นอัตราดอกเบี้ยเพิ่มอีกในอนาคต

ตรงกันข้ามกับความเห็นที่กำกวมของธนาคารเฟด ธนาคารกลางอังกฤษมีท่าทีที่ชัดเจนเพียงพอเกี่ยวกับนโยบายทางการเงิน ซึ่งยิ่งสร้างความเชื่อมั่นให้กับนักลงทุน นักวิเคราะห์ยังตั้งข้อสังเกตด้วยว่า ผู้บริหารธนาคารกลางอังกฤษไม่ได้กล่าวโทษอัตราเงินเฟ้อที่สูงขึ้นต่อจีนและรัสเซียทั้งหมด

เงินปอนด์ย่อตัวในช่วงปลายสัปดาห์และปิดตลาดที่ระดับ 1.2215 ซึ่งในขณะนี้ ผู้เชี่ยวชาญ 50% เชื่อว่า ในอนาคตอันใกล้ ราคาจะพยายามทดสอบแนวต้านที่ 1.2400 อีกครั้ง ส่วน 10% กลับมองว่าราคาจะมาทดสอบแนวรับที่บริเวณ 1.2040 ด้าน 40% ที่เหลือของนักวิเคราะห์มีท่าทีเป็นกลาง

ทั้งอินดิเคเตอร์เทรนด์และออสซิลเลเตอร์ 90% ชี้ถึงแนวโน้มขาลง ในขณะที่ 10% ที่เหลือให้ภาพทิศทางในทางตรงกันข้าม แนวรับอยู่ที่ระดับ 1.2155-1.2170 จากนั้นคือ 1.2075 และ 1.2040 ทั้งนี้ระดับแนวรับที่สำคัญทางจิตวิทยาอยู่ที่ 1.2000 ตามมาด้วยราคา low ของวันที่ 14 มิถุนายนที่ 1.1932 ในกรณีที่ราคาเป็นขาขึ้น ราคาจะเจอกับแนวต้านในโซนและระดับ 1.2255, 1.2300-1.2325, 1.2400-1.2430, 1.2460 จากนั้นคือช่วง 1.2500 และ 1.2600

ด้านเหตุการณ์สำคัญทางเศรษฐกิจสำหรับอังกฤษในช่วงสัปดาห์ที่จะถึงนี้ เราอาจเน้นการประกาศดัชนีราคาผู้บริโภค (CPI) ของเดือนพฤษภาคมในวันพุธที่ 22 มิถุนายน และดัชนี PMI ทั้งหมด ซึ่งจะสะท้อนให้เห็นถึงกิจกรรมทางธุรกิจในภาคเอกชนและเศรษฐกิจประเทศโดยรวมในวันที่ 23 มิถุนายน ส่วนดัชนีค้าปลีกในสหราชอาณาจักรของเดือนพฤษภาคมจะประกาศในวันศุกร์ที่ 24 มิถุนายน

USD/JPY: ไม่มีเซอร์ไพรส์จากธนาคารกลางญี่ปุ่น

- ดอลลาร์ที่แข็งค่าดันราคาคู่ USD/JPY อีกครั้งและอีกครั้งขึ้นทำระดับสูงสุดในรอบ 20 ปีที่ 135.58 โดยราคาทุบสถิติวันที่ 1 มกราคม 2022 ที่ 135.19 จากนั้นตามมาด้วยการย่อตัวอย่างทรงพลังมาที่ระดับ 131.48 และก็แกว่งตัวกลับขึ้นไปอย่างรุนแรงเช่นกัน หลังจากนั้นราคาก็ปิดตลาดใกล้ระดับ 135.00 ที่บริเวณ 134.95

เงินเยนที่อ่อนแอ โดยเฉพาะในสภาวะเงินเฟ้อสูง เป็นปัญหาใหญ่ต่อทั้งครัวเรือนและเศรษฐกิจญี่ปุ่นโดยรวม เนื่องจากราคาต้นทุนวัตถุดิบและพลังงานธรรมชาติที่สูงขึ้น ซึ่งต้องนำเข้าจากต่างประเทศ แต่ถึงอย่างไร ธนาคารกลางญี่ปุ่นยังคงดื้อรั้นที่จะคงนโยบายทางการเงินแบบผ่อนปรนขั้นสุด ซึ่งตรงกันข้ามกับท่าทีแบบเข้มงวดของธนาคารในหลายประเทศ หลังจากธนาคารเฟดสหรัฐฯ ธนาคารกลางสวิส และธนาคารกลางอังกฤษขึ้นอัตราดอกเบี้ยในสัปดาห์ที่แล้ว ธนาคารกลางญี่ปุ่นยังคงดอกเบี้ยในระดับติดลบเหมือนเดิมที่ -0.1% ในที่ประชุมวันศุกร์ที่ 17 มิถุนายน ในขณะเดียวกันก็ให้สัญญาว่าจะคงผลตอบแทนของพันธบัตรรัฐบาลชุด 10 ปีไว้ที่บริเวณ 0% ทั้งนี้ เกิดความพยายามหลายครั้งที่จะทดสอบผลตอบแทน 0.25% ของพันธบัตรรัฐบาลในช่วงหลายสัปดาห์ที่ผ่านมา แต่ก็มีแรงเข้าซื้อชุดใหญ่โต้กลับโดยทันที

ทางการญี่ปุ่นพยายามที่จะสนับสนุนเงินเยนในช่วงเช้าวันที่ 17 มิถุนายน โดยรัฐบาลและธนาคารกลางญี่ปุ่นได้ออกแถลงการณ์ร่วม (ไม่พบบ่อย) ว่า รัฐบาลกังวลต่อแนวโน้มขาลงอย่างรุนแรงของเงินเยน คำกล่าวเหล่านี้ควรจะเป็นสัญญาณบ่งบอกถึงความเป็นไปได้ในการปรับนโยบายทางการเงิน ณ จุดใดจุดหนึ่ง แต่ก็ไม่มีการระบุถึงห้วงเวลาว่าจะเกิดขึ้นเมื่อไรและอย่างไร ดังนั้น การตอบสนองของตลาดจึงแทบจะเป็นศูนย์

ผู้เชี่ยวชาญหลายท่าน เช่น นักยุทธศาสตร์ที่เครือธนาคารของเนเธอร์แลนด์ ING เชื่อว่ายังมี “ความเสี่ยงที่เพิ่มขึ้นที่คู่ USD/JPY จะขยับขึ้นเหนือ 135.00 ในช่วงไม่กี่วันข้างหน้า หากรัฐบาลญี่ปุ่นยังไม่เร่งดำเนินการและเข้าแทรกแซงค่าเงินประเทศ”.

นักวิเคราะห์ส่วนใหญ่ (55%) ได้รอมานานแล้วให้ทางการเข้าแทรกแซง หรืออย่างน้อยก็กระตุ้นความสนใจในเงินเยนในฐานะค่าเงินปลอดภัย อย่างไรก็ตาม การคาดการณ์นี้ไม่ได้เป็นจริงมาหลายสัปดาห์แล้ว แต่ก็มีความเป็นไปได้ที่ราคาอาจมีการปรับฐานครั้งใหญ่เกิดขึ้นอีกครั้งอย่างที่เกิดขึ้นเมื่อวันที่ 15-16 มิถุนายน เมื่อราคาขยับลง 410 จุด ส่วน 35% ของผู้เชี่ยวชาญกำลังรอทำระดับ high ใหม่ที่ 135.58 และ 10% เชื่อว่า ราคาคู่นี้จะหยุดพักโดยขยับในเทรนด์ด้านข้าง ในส่วนของอินดิเคเตอร์ D1 ภาพรวมค่อนข้างแตกต่างไปจากความเห็นของผู้เชี่ยวชาญ ในส่วนของอินดิเคเตอร์เทรนด์ 100% ให้สัญญาณสีเขียว ด้านออสซิลเลเตอร์ 90% ก็เขียวเช่นกัน แต่ 10% ระบุว่าราคาอยู่ในโซน overbought และอีก 10% โหวตให้กับขาลง ระดับแนวรับที่ใกล้ที่สุดอยู่ที่ 134.50 ตามมาด้วยโซนและระดับที่ 134.00, 133.50, 133.00, 132.30, 131.50, 129.70-130.30, 128.60 และ 128.00 ทั้งนี้ การระบุเป้าหมายถัดไปเป็นเรื่องยากหลังจากราคาทำ new high ของวันที่ 1 มกราคม 2002 บ่อยครั้งแนวต้านถัดไปจะเป็นเลขตัวกลม เช่น 136.00, 137.00, 140.00 และ 150.00 และหากอัตราการเติบโตยังเป็นเหมือนในช่วงสามเดือนที่ผ่านมา ราคาอาจขยับขึ้นถึงโซน 150.00 ได้ภายในปลายเดือนสิงหาคมหรือต้นเดือนกันยายน

นอกเหนือจากการประกาศรายงานการประชุมของคณะกรรมการนโยบายทางการเงินของธนาคารแห่งชาติญี่ปุ่นในวันพุธที่ 22 มิถุนายนแล้ว เราไม่คาดว่าจะมีเหตุการณ์สำคัญอื่นใดในสัปดาห์นี้

คริปโตเคอเรนซี: จะนองเลือดหรือศึกต่อสู้ชิงระดับ $20,000

- แอนโธนี สการามัชชี ผู้ก่อตั้งกองทุนเพื่อการลงทุน SkyBridge Capital มูลค่า $3.5 พันล้านดอลลาร์ เรียกเหตุการณ์ที่เกิดขึ้นว่าเป็น “การนองเลือด” และก็ยากที่จะไม่เห็นด้วยกับเขา

โดยรวมแล้ว บิทคอยน์ดิ่งลงมา 70% ระหว่างวันที่ 11 พฤศจิกายน 2021 และ 15 มิถุนายน 2022 โดยมูลค่าเหรียญลดลงกว่าหนึ่งในสามในช่วงสัปดาห์ที่ผ่านมาสัปดาห์เดียวเท่านั้น ผู้เชี่ยวชาญบางรายมองว่า ปัจจัยกระตุ้นในครั้งนี้คือการประกาศของแพลตฟอร์ม Celsius Network ที่จะระงับการถอนเงิน แลกเปลี่ยน และโอนเงินระหว่างบัญชี “เนื่องด้วยเงื่อนไขที่สุดขั้วในตลาด” (ในเดือนพฤษภาคม แพลตฟอร์มแห่งนี้บริหารสินทรัพย์จของผู้ใช้งานมูลค่า $11 พันล้านดอลลาร์)

อย่างไรก็ดี สถานการณ์ทางเศรษฐกิจมหภาคโดยรวมในเชิงลบมากกว่าที่น่าจะเป็นสาเหตุหลัก ความเห็นนี้เป็นของผู้ตอบแบบสำรวจจากคนในอุตสาหกรรมที่จัดทำโดย The Block ผู้เชี่ยวชาญหลายคนเชื่อว่าตลาดคริปโต “จะร่วงหนักอยู่แล้วโดยไม่เกี่ยวข้องกับ Celsius” สำนักข่าว Bloomberg ระบุว่า ตลาดได้เข้าสู่ “ช่วงเวลาแห่งการขายทุกอย่างยกเว้นดอลลาร์” นักเทรดกำลังหนีออกจาก “ที่หลบภัย” เนื่องด้วยนโยบายดึงสภาพคล่องออกจากระบบที่ดุดันของสหรัฐฯ (QT) เพื่อรับมือกับภาวะเงินเฟ้อที่สูงขึ้น ตลาดยังพยายามกำจัดสินทรัพย์ที่มีความเสี่ยงไม่ว่าจะเป็น S&P500, Dow Jones และ Nasdaq ซึ่งตลาดกำลังติดลบและฉุดบิทคอยน์และคริปโตเคอเรนซีสกุลอื่น ๆ ลงไปด้วย

ราคา BTC ดิ่งลงถึงเกือบ $20,000 เมื่อวันพุธที่ 15 มิถุนายน Ethereum ลงมาเหลือ $1,000 และมูลค่ารวมในตลาดคริปโตลดลงเหลือ $0.86 ล้านล้านดอลลาร์ ก่อนหน้านี้ ราคาได้ขยับถึง $2.97 ล้านล้านเมื่อ 7 เดือนก่อนหน้าในช่วงเดือนพฤศจิกายน 2021

ตลาดหมีทำให้นักลงทุนต่างปั่นป่วน แต่ผู้ถือบิทคอยน์ที่เป็นสถาบันรายใหญ่ที่สุดเป็นที่จับตามองเป็นพิเศษ พวกเขาสูญเสียเงินรวมแล้วประมาณ $1.4 พันล้านดอลลาร์ไปกับสินทรัพย์นี้ แหล่งข้อมูล Bitcointreasuries.net ชี้ว่า บิทคอยน์เกือบ 130,000 เหรียญของ MicroStrategy และ 43,200 ของ Tesla ทำให้เจ้าของจนลง (เรากำลังพูดถึงการขาดทุนที่ยังไม่เกิดขึ้นจริง)

โดย ไมเคิล เซย์เลอร์ ซีอีโอบริษัท MicroStrategy จ่ายเงินไปเกือบ $4 พันล้านดอลลาร์ ($3,965,863,658) เพื่อซื้อ 129,218 BTC ซึ่งคิดเป็น 0.615% ของปริมาณการออกบิทคอยน์ทั้งหมด แนวโน้มขาลงของบิทคอยน์นั้นทำให้เงินลงทุนของบริษัทลดลงเป็น $3.1 พันล้านดอลลาร์ ดังนั้นจึงขาดทุนคิดเป็น $900 ล้านดอลลาร์ นอกจากนี้ หุ้นของบริษัทยังติดลบทำระดับต่ำสุดในช่วงไม่กี่เดือนล่าสุด

การลงทุนของอีลอน มัสก์ ซึ่งบริษัท Tesla ได้เข้าซื้อบิทคอยน์กว่า 40,000 เหรียญในช่วงตลาดกระทิงปี 2021 ก็ได้รับผลกระทบหนักเช่นกัน เขาเสียเงินคิดเป็นกว่า $500 ล้านดอลลาร์ไปกับการลงทุนของเขา.

แน่นอนว่าไมเคิล เซย์เลอร์ และอีลอน มัสก์ ไม่ใช่คนกลุ่มเดียวที่กำลังเจอปัญหา แนวโน้มขาลงในตลาดคริปโตส่งผลต่อตลาดแลกเปลี่ยนคริปโตขนาดใหญ่ที่สุดของสหรัฐฯ เช่นกัน Coinbase Global ประกาศปลดพนักงาน 1,100 คน (ประมาณ 18% ของพนักงานทั้งหมด) หุ้นของ Coinbase ติดลบ 26% ในช่วงสัปดาห์ที่ผ่านมา และมูลค่ารวมของบริษัทลดลง $11.5 พันล้านดอลลาร์ ไบรอัน อาร์มสตรอง ผู้อำนวยการและผู้ร่วมก่อตั้งบริษัทกล่าวว่า “ภาวะถดถอยอาจนำมาซึ่งฤดูหนาวคริปโตรอบใหม่ที่จะกินเวลายาวนาน”

เหรียญ Stablecoins ก็ทำให้หัวใจของนักลงทุนต้องเหน็บหนาวเช่นกัน เรื่องราวแบบ UST (Terra) ยังไม่จบไม่ทันไร เหรียญ USDD ของเครือข่าย Tron ก็มาเผชิญกับวิกฤติเชิงระบบ USDD หลุดการตรึงกับดอลลาร์เมื่อวันที่ 13 มิถุนายน และ TRX ติดลบ 22%

ณ ขณะที่เขียนบทวิเคราะห์นี้ ศึกต่อสู้ระหว่างกระทิง/หมีของ BTC/USD คือเส้นค่าเฉลี่ยเคลื่อนที่รอบ 200 สัปดาห์ (200WMA) เส้น WMA นี้เคยทำหน้าที่เป็นแนวรับที่แข็งแกร่งในช่วงตลาดหมีทั้งหมดในอดีต โดยบิทคอยน์ยังไม่สามารถหลุดลงด้านล่างเส้นนี้ได้ และเราจะได้เห็นกันในวันจันทร์ที่ 20 มกราคมนี้ ว่าราคาจะสามารถทำได้สำเร็จไหมในครั้งนี้ ("หลุดลง" ในความหมายของนักเทรดในที่นี้คือราคาปิดแท่งเทียนต่ำกว่าระดับดังกล่าว)

Arcane Research เชื่อว่า $20,000 เป็นระดับที่สำคัญสำหรับบิทคอยน์ในบริบทของการวิเคราะห์ทางเทคนิค “ดังนั้น ถ้าราคาลงไปต่ำกว่าระดับนี้อาจนำไปสู่ผู้ถือเหรียญหลายคนที่ต้องยอมพ่ายแพ้ไป” นอกจากนี้ ยังมีความสนใจที่เพิ่มขึ้นของสัญญาออปชั่นบิทคอยน์ที่บริเวณ $20,000 ซึ่งนี่เป็นปัจจัยเสริมของตลาดสปอต ถ้าหากระดับด้านบนไม่สามารถทนแรงโจมตีของฝั่งหมีได้

โทนี ไวส์ นักเทรดและนักวิเคราะห์ชื่อดังเชื่อว่า บิทคอยน์จะไม่ยอมจำนนในเร็ว ๆ นี้ เขาทบทวนอินดิเคเตอร์ Bitcoin Momentum Reversal Indicator (MRI) ซึ่งใช้ทำนายวัฎจักรเทรนด์ราคาโดยอ้างอิงจากโมเมนตัมของสินทรัพย์ เขากล่าวว่า MRI ชี้ถึงเวลาไม่กี่วัน (4-5) ของแนวโน้มขาลง หลังจากนั้นตลาดอาจกลับทิศทาง

โดยเขามองว่า ราคา BTC จะไม่ตกลงต่ำกว่า $19,000 แต่ก็ยังไม่ตัดโอกาสที่ราคาจะดิ่งลงต่อ “เป็นไปได้ไหมที่ราคาจะไปถึง $17,180? ผมว่าเป็นไปได้ แต่ถ้าหากแนวโน้มขาลงยังคงไปต่อ ระดับถัดไปอาจอยู่ที่บริเวณ $14,000 ในความเห็นของผม ผมว่าบิทคอยน์จะไม่ดิ่งลงมาก และระดับต่ำสุดจะอยู่ที่ $19,000” ผู้เชี่ยวชาญเชื่ออย่างนั้น

การคาดการณ์นี้ถือว่ามองโลกในแง่ดี ปีเตอร์ ชิฟฟ์ ประธานบริษัทโบรกเกอร์ Euro Pacific Capital ได้ทำนายว่าราคาจะดิ่งลงมาที่ $8,000 เมื่อหนึ่งเดือนที่แล้ว และนายพอล ครูกแมน ผู้ชนะรางวัลโนเยลก็เรียกคริปโตเคอเรนซีว่าเป็นกลโกงและฟองสบู่ที่พร้อมจะแตกในเร็ว ๆ นี้

ณ ช่วงเย็นวันศุกร์ที่ 17 มิถุนายน มูลค่ารวมในตลาดคริปโตอยู่ที่ $0.895 ล้านล้านดอลลาร์ ($1.192 ล้านล้านเมื่อหนึ่งสัปดาห์ก่อนหน้า) ราคา BTC/USD กำลังซื้อขายอยู่ที่ $20,500 ส่วนดัชนี Crypto Fear & Greed Index ของบิทคอยน์ปักหลักอยู่ในโซนความกลัวขั้นสุด (Extreme Fear) โดยคะแนนลดลง 7 จุด จาก 100 ซึ่งเทียบได้กับค่าดัชนีช่วงเดือนมีนาคม 2020 ในครั้งนั้น ราคาบิทคอยน์ดิ่งลงมาที่ $3,800 นักวิเคราะห์จาก Arcane Research ชี้ว่า ดัชนีได้อยู่ในโซนความกลัว (Fear) มาแล้วเป็นเวลา 56 วัน ซึ่งเป็นสถิติใหม่ “ผู้ร่วมตลาดแน่นอนว่าเหน็ดเหนื่อยกับสิ่งนี้ หลายคนยอมแพ้ ในอดีต การเข้าซื้อเป็นกลยุทธ์ที่ได้กำไรในเวลาที่คนหวาดกลัว อย่างไรก็ตาม มันไม่ง่ายที่จะคว้ามีดที่กำลังหล่นอยู่” นักวิจัยแสดงความเห็นของพวกเขา

และสุดท้ายนี้เป็นความเห็นแบบเชิงบวกจากผู้ก่อตั้ง SkyBridge Capital อันโธนี สกามารัชชี ซึ่งเราได้กล่าวถึงในช่วงต้นของบทวิเคราะห์ฉบับนี้ อดีตนักการเมืองและผู้อำนวยการด้านการสื่อสารของทำเนียบขาวท่านนี้ได้ให้สัมภาษณ์กับช่อง CNBC โดยไม่ได้เรียกสถานการณ์ที่กำลังเกิดขึ้นว่าเป็น “การนองเลือด” เท่านั้น แต่ยังกล่าวเสริมด้วยว่าตัวเขาเองก็อยู่รอดตลาดหมีมาแล้วเจ็ดครั้ง และหวังว่าจะสามารถ “คลานออก” จากครั้งที่แปดได้เช่นกัน

“สินทรัพย์คริปโตทั้งหมดมีแนวโน้มระยะยาวตราบเท่าที่มันไม่เผชิญกับการขาดทุนระยะสั้น จากนั้นนักลงทุนจะเริ่มกระชากผมตนเองและเอาหัวชนฝาผนัง ทางที่ดีกว่าคือซื้อสินทรัพย์คริปโตที่มีคุณภาพ (BTC หรือ ETH) โดยไม่ต้องไปใส่ใจกับสกุลเงินอื่น ๆ และรักษาวินัยโดบไม่เหลียวหลังดูตลาดหมีที่บางครั้งมันอาจเกิดขึ้นได้ หากคุณตั้งสติและใจเย็นในช่วงเวลาเหล่านี้ คุณจะรวยได้” กล่าวโดยหุ้นส่วนผู้บริหาร SkyBridge Capital

กลุ่มนักวิเคราะห์ NordFX

หมายเหตุ: เนื้อหาดังกล่าวไม่ควรยึดถือเป็นคำแนะนำในการลงทุนหรือเป็นคำปรึกษาในการซื้อขายในตลาดการเงิน โดยเนื้อหาข้างต้นเป็นไปเพียงเพื่อจุดประสงค์ในการให้ข้อมูลเท่านั้น การซื้อขายในตลาดการเงินมีความเสี่ยงและอาจทำให้เกิดการสูญเสียเงินฝากได้

กลับ กลับ