EUR/USD: เงินเฟ้อที่ลดลงทุบดอลลาร์

- เราอาจแสดงความยินดี (หรืออาจจะขุ่นเคืองใจ) กับทุกคนที่เตรียมพร้อมสำหรับการลดการถือเงินดอลลาร์รอบโลก รายงานจาก Bloomberg ระบุว่า หลังจากอัตราเงินเฟ้อในสหรัฐฯ ขยับขึ้น 3.0% ซึ่งไม่ห่างไกลจากเป้าหมายของธนาคารเฟดที่ 2.0% ดูเหมือนเศรษฐกิจสหรัฐฯ จะมาถึงจุดเปลี่ยนแล้ว

ในสัปดาห์ที่แล้ว ดอลลาร์ได้เผชิญกับแรงกดดันจากสถิติเศรษฐกิจมหภาคที่สำคัญที่สุดในรอบหนึ่งปี ดัชนีราคาผู้บริโภค (CPI) ซึ่งประกาศเมื่อวันพุธที่ 12 กรกฎาคม ขยับขึ้นมา 0.2% ในเดือนมิถุนายน ต่ำกว่าตัวเลขคาดการณ์ที่ 0.3% ดัชนีรายปีลดลงจาก 4.0% เหลือ 3.0% ทำระดับต่ำสุดตั้งแต่เดือนมีนาคม 2021 ด้านดัชนีเงินเฟ้อพื้นฐานก็ลดลงจาก 5.3% ในเดือนพฤษภาคมเหลือ 4.8% ในเดือนมิถุนายนจากตัวเลขคาดการณ์ที่ 5.0%

ท่ามกลางภาวะเงินเฟ้อที่คลายตัวลงอย่างต่อเนื่อง ตลาดเริ่มเก็งว่าธนาคารเฟดจะปฏิเสธการขึ้นอัตราดอกเบี้ยต่อ รวมถึงจะมีการกลับทิศทางนโยบายทางการเงินโดยทันที ข้อมูลจาก CME Group FedWatch ชี้่ว่า โอกาสที่เฟดจะขึ้นดอกเบี้ยอีกครั้งหลังจากขึ้นมา 25 จุดในเดือนกรกฎาคมลดลงจาก 33% เหลือ 20% ส่งผลให้สินทรัพย์การเงินส่วนใหญ่ทำกำไรอย่างสำเร็จเทียบกับดอลลาร์ ในขณะที่ตลาดเพิกเฉยต่อคำพูดของ Neel Kashkari ประธานธนาคารเฟดสาขามินนิอาโปลิสโดยสิ้นเชิง รวมถึงคำพูดของ Thomas Barkin ประธานธนาคารเฟดสาขาริชมอนด์ และ Christopher Waller กรรมการบริหารธนาคารเฟดว่า อัตราเงินเฟ้อยังคงอยู่เหนือระดับเป้าหมาย และดังนั้น ธนาคารเฟดจะพร้อมที่จะเดินหน้าเพิ่มความเข้มงวดให้กับนโยบายการเงินต่อไป (มาตรการ QT)

เรื่องราวแนวโน้มขาลงของดอลลาร์ไม่จบแคนั้น EUR/USD ยังคงทะยานขึ้นหลังจากสำนักงานสถิติแรงงานรายงานเมื่อวันพฤหัสบดีที่ 13 กรกฎาคมที่ผ่านมา โดยตัวเลขดัชนีราคาผู้ผลิต (PPI) เพิ่มขึ้นเพียง 0.1% รายปีในเดือนมิถุนายน (ตัวเลขคาดการณ์ 0.4% ส่วนตัวเลขเดือนพฤษภาคมอยู่ที่ 0.9%) ส่งผลให้ดัชนีดอลลาร์ DXY หลุดแนวรับที่ 100.00 และตกลงมายังระดับของเดือนเมษายนปี 2022 EUR/USD จึงขึ้นมาทำระดับสูงสุดนับตั้งแต่เดือนกุมภาพันธ์ 2022 ทำระดับสูงสุดที่ 1.1244

ผู้เล่นในตลาดหลายรายได้ตัดสินใจว่า ช่วงเวลาที่ดีที่สุดของดอลลาร์ยังไม่จบลง เศรษฐกิจสหรัฐฯ จะชะลอตัว เงินเฟ้อจะถึงระดับเป้าหมาย และธนาคารเฟดจะเริ่มแคมเปญเพื่อผ่อนคลายนโยบายการเงิน ส่งผลให้ครึ่งหลังของปี 2023 และปี 2024 จะเป็นช่วงเวลาที่ค่าเงินสกุลอื่น ๆ แข็งค่าขึ้นเทียบกับดอลลาร์ ความคาดหวังดังกล่าวทำให้ดัชนี USD สปอตลดลงมายังระดับต่ำสุดในรอบ 15 เดือน และเฮดจ์ฟันด์จำนวนมากพากันขายสกุลเงินดอลลาร์สหรัฐเป็นครั้งแรกตั้งแต่เดือนมีนาคม

หลังจากดอลลาร์ถูกทุบตลอดทั้งสัปดาห์ EUR/USD ปิดตลาดที่ 1.1228 ในส่วนแนวโน้มระยะใกล้ ณ ขณะที่เขียนบทวิเคราะห์นี้ในช่วงเย็นวันที่ 14 กรกฎาคม นักวิเคราะห์ 30% โหวตว่าราคาจะขึ้นต่อ 55% โหวตขาลง และ 15% มีท่าทีเป็นกลาง ในส่วนของอินดิเคเตอร์เทรนด์และออสซิลเลเตอร์บนกรอบ D1 มี 100% ที่อยู่ฝั่งสีเขียว แต่ออสซิลเลเตอร์จำนวนหนึ่งในสามให้สัญญาณแล้วว่าราคามีแรงซื้อมากเกินไป

ระดับแนวรับที่ใกล้ที่สุดสำหรับคู่นี้อยู่ที่บริเวณ 1.1200 จากนั้นคือ 1.1170, 1.1090-1.1110, 1.1045, 1.0995-1.1010 และ 1.0895-1.0925 โดยฝั่งกระทิงจะเจอกับแนวต้านที่บริเวณ 1.1245, 1.1290-1.1310, 1.1355, 1.1475 และ 1.1715

ช่วงเวลานิ่งสงบก่อนถึงการประชุมของคณะกรรมการกำหนดนโยบายการเงินของธนาคารเฟดสหรัฐฯ (FOMC)จะเริ่มตั้งแต่วันที่ 15 กรกฎาคม ถึงวันประชุมฯ ซึ่งมีกำหนดในวันที่ 26 กรกฎาคม ดังนั้น ในสัปดาห์หน้าจึงไม่คาดว่าจะมีแถลงการณ์ใด ๆ จากผู้บริหารธนาคารเฟด ราคาคู่นี้จะได้รับอิทธิพลจากสถิติเศรษฐกิจมหภาคที่จะประกาศในตลาด ได้แก่ ดัชนีค้าปลีกสหรัฐฯ วันที่ 18 กรกฎาคม ในวันพุธที่ 19 กรกฎาคม เราจะได้ทราบสถานการณ์เงินเฟ้อ (CPI) ในยูโรโซน จากนั้นในวันพฤหัสบดีที่ 20 กรกฎาคม จะมีการประกาศสถิติอัตราว่างงาน กิจกรรมการผลิต และตลาดอสังหาริมทรัพย์ในสหรัฐฯ

GBP/USD: ศักยภาพการเติบโตยังคงอยู่

- ก่อนหน้านี้ในช่วงปลายเดือนมิถุนายน เราเก็งว่า GBP/USD อาจไปถึง 1.3000 ในเวลาไม่กี่สัปดาห์หรือไม่กี่วัน และเราก็ประเมินได้ถูกต้อง ในสถานการณ์ปัจจุบัน เงินปอนด์ขยับขึ้นมาในทุกโอกาส โดยทำระดับสูงสุดในรอบสัปดาห์ที่ 1.3141 ซึ่งตรงกับระดับในช่วงปลายเดือนมีนาคม - ต้นเดือนเมษายน 2022 โดยปิดตลาดช่วงห้าวันทำการท้ายสัปดาห์ที่ระดับ 1.3092

นอกเหนือจากดอลลาร์ที่อ่อนค่าลง ปัจจัยอีกประการหนึ่งที่กระตุ้นการเติบโตของเงินปอนด์คือ รายงานรอบครึ่งปีเกี่ยวกับการประเมินระบบการเงินของสหราชอาณาจักร รายงานนี้แสดงให้เห็นถึงความแข็งแกร่งของเศรษฐกิจอังกฤษท่ามกลางวัฎจักรการขึ้นอัตราดอกเบี้ยที่มีความยืดเยื้อ ธนาคารในสหราชอาณาจักรหลายแห่งแตกต่างไปจากธนาคารในสหรัฐฯ ตรงที่มีเงินทุนสูงและมีผลกำไรที่เติบโตต่อเนื่อง ชี้ให้เห็นว่าธนาคารเหล่านี้สามารถรับมือกับการขึ้นอัตราดอกเบี้ยได้หลายครั้งมากกว่าในปีนี้ จึงคาดว่าในการประชุมครั้งถัดไปในวันที่ 3 สิงหาคม ธนาคารแห่งชาติอังกฤษ (BoE) จะขึ้นดอกเบี้ยอีก 50 จุด (bps) เป็น 5.50% และจะเดินหน้าขึ้นดอกเบี้ยโดยไม่สนใจปัญหาเศรษฐกิจที่อาจเกิดขึ้น เพราะการต่อสู้กับภาวะเงินเฟ้อนั้นมีความสำคัญมากกว่า ทั้งนี้ ดัชนีเงินเฟ้อของผู้บริโภค (CPI) ในประเทศของเดือนพฤษภาคมอยู่ที่ 8.7% (เทียบกับช่วงเวลาเดียวกันของเยอรมนี ซึ่งอยู่ที่ 6.1% ของฝรั่งเศส 4.5% ญี่ปุ่น 3.2% และสหรัฐฯ 4.0% ในเดือนพฤษภาคม และ 3.0% ในเดือนมิถุนายน)

ตลาดแรงงานสหราชอาณาจักรก็ผลักดันเงินเฟ้อให้สูงขึ้นเช่นกัน แม้ว่าจะมีการขึ้นอัตราดอกเบี้ย รายงานฉบับล่าสุดเน้นถึงอัตราการเติบโตของค่าจ้างที่เร่งตัวขึ้นเป็น 6.9% ปีต่อปี หากไม่นับความผันผวนที่เกิดขึ้นในช่วงการแพร่ระบาดของโรคโควิด 19 นี่คืออัตราเร่งตัวที่เร็วที่สุดนับตั้งแต่ปี 2001 และถึงแม้ว่าอัตราว่างงานจะเพิ่มขึ้นพร้อมกับรายได้ ระดับปัจจุบันที่ 4.0% ยังถือว่าต่ำเมื่อเทียบกับสถิติในอดีต จริงอยู่ที่ในเดือนสิงหาคมปีที่แล้วดัชนีดังกล่าวต่ำกว่า โดยอยู่ที่ 3.5% แต่อะไรคือการเติบโตเพียง 0.5% ในรอบเกือบหนึ่งปี? มันไม่มีความหมายเลย! (หรือแทบจะไม่มี)

โดยรวมแล้ว ในอนาคตอันใกล้ ยังไม่มีอุปสรรคสำคัญหลักที่จะยับยั้งไม่ให้ธนาคารแห่งชาติอังกฤษเพิ่มความเข้มงวดในนโยบายทางการเงินต่อไป ดังนั้น แนวโน้มการขึ้นอัตราดอกเบี้ยจะยังคงพาเงินปอนด์ทะยานขึ้น และนักวิเคราะห์หลายคนมองว่า GBP/USD หลังจากทะลุผ่านแนวต้านที่ 1.3000 แล้ว อาจมุ่งไปยังระดับ 1.3500 ต่อไป

อย่างไรก็ดี นี่ไม่ได้หมายความว่า การเติบโตดังกล่าวจะเกิดขึ้นในตอนนี้ “ในมุมหนึ่ง เงินปอนด์ได้ประสบกับการถูกประเมินมูลค่ามากเกินจริงท่ามกลางนโยบายสายเหยี่ยวของธนาคารอังกฤษ และไม่น่าจะให้ผลลัพธ์ที่แข็งแกร่งท่ามกลางช่วงเวลาตลาดหมีของฝั่งดอลลาร์ อย่างไรก็ดี นักเทรดจะตั้งเป้าหมายไว้ที่ 1.3300 ให้กับ GBP/USD โดยคาดว่าเราอาจได้ปิดท้ายสัปดาห์เหนือ 1.300” นักยุทธศาสตร์จาก ING เครือธนาคารขนาดใหญ่ที่สุดของเนเธอร์แลนด์เชื่ออย่างนั้น

โอกาสที่เงินปอนด์จะอยู่ในกรอบในช่วงสัปดาห์ที่จะถึงนี้เป็นสิ่งที่ Scotiabank ของแคนาดาพูดถึง โดยไม่ตัดความเป็นไปได้ที่ราคาจะมีการย่อตัวลงมาที่ 1.2900-1.3000 และจะขึ้นต่อไปที่บริเวณ 1.33000 แนวโฯ้มกระทิงยังเป็นความเห็นของธนาคาร United Overseas Bank ของสิงคโปร์ด้วยเช่นกัน นักเศรษฐศาสตร์เชื่อว่า “โมเมนตัมการเติบโตที่แข็งแกร่งชี้ให้เห็นว่า GBP/USD ไม่น่าจะย่อลงมา ในทางกลับกัน มีความเป็นไปได้มากกว่าที่ราคาจะขยับขึ้นไปยังกรอบด้านบนของค่าเฉลี่ยเคลื่อนที่รายสัปดาห์ โดยแนวต้านสำคัญในขณะที่อยู่ที่ 1.3335”

เมื่อพูดถึงการคาดการณ์กลางในอนาคตอันใกล้ ณ ขณะนี้มีผู้เชี่ยวชาญเพียง 25% เท่านั้นที่สนับสนุนการเติบโตขึ้นต่อของคู่นี้ ในทางตรงกันข้ามมี 50% และ 25% มีความเห็นเป็นกลาง ในส่วนของการวิเคราะห์เชิงเทคนิค อินดิเคเตอร์เทรนด์ 100% และออสซิลเลเตอร์ทั้งหมดชี้ไปยังทิศเหนือ แต่หนึ่งในสี่อยู่ในโซน overbought แล้ว ทั้งนี้ หากราคาขยับลงทิศใต้ จะเจอกับระดับและโซนแนวรับที่ 1.3050-1.3060 จากนั้นคือ 1.2980-1.3000, 1.2940, 1.2850-1.2875, 1.2740-1.2755, 1.2675-1.2695, 1.2570, 1.2435-1.2450, 1.2300-1.2330 ส่วนในกรณีที่ราคาขยับขึ้น จะเจอกับแนวต้านที่ระดับ 1.3125-1.3140, 1.3185-1.3210, 1.3300-1.3335, 1.3425, 1.3605

กิจกรรมที่จะมีขึ้นในสัปดาห์ที่จะถึงนี้ที่ควรจะพูดถึงในปฏิทินคือ วันพุธที่ 19 กรกฎาคม ซึ่งเราจะได้ทราบตัวเลขของตัวชี้วัดเงินเฟ้อที่สำคัญอย่าง ดัชนีราคาผู้บริโภคของสหราชอาณาจักร (CPI) ในช่วงท้ายสัปดาห์ วันศุกร์ที่ 21 กรกฎาคม จะมีการประกาศสถิติค้าปลีกในสหราชอาณาจักร ซึ่งตัวเลขเหล่านี้อาจมีผลกระทบที่สำคัญต่ออัตราแลกเปลี่ยน เพราะมันให้มุมมองโดยละเอียดต่อการจับจ่ายใช้สอยของผู้บริโภคและกิจกรรมทางเศรษฐกิจโดยรวม ซึ่งเป็นปัจจัยสำคัญในการตัดสินใจของธนาคารแห่งชาติอังกฤษต่ออัตราดอกเบี้ย

USD/JPY: เงินเยนทำให้นักลงทุนประทับใจอีกครั้ง

- เป็นสัปดาห์ที่สองติดต่อกันที่เงินเยนได้รับผลตอบแทนสำหรับความอดทนของมัน USD/JPY ยังคงดิ่งลงจากดวงจันทร์มายังโลก ทำระดับต่ำสุดในกรอบที่ 137.23 ดังนั้น นับตั้งแต่วันที่ 30 มิถุนายน ในเวลาเพียง 2 สัปดาห์ ค่าเงินเยนได้ขยับขึ้นมากว่า 780 จุดเทียบกับดอลลาร์สหรัฐ

เมื่อเทียบกับค่าเงินอื่น ๆ ในตะกร้าดัชนี DXY เงินเยนดูจะเป็นสกุลเงินที่ได้ประโยชน์มากที่สุด ปัจจัยสำคัญที่ทำให้เงินเยนแข็งค่าขึ้นในครั้งนี้คือ ความกลัวของนักลงทุนเกี่ยวกับภาวะเศรษฐกิจถดถอยในสหรัฐฯ และส่วนต่างที่ลดลงระหว่างผลตอบแทนของพันธบัตรรัฐบาลสหรัฐฯ ความสัมพันธ์ระหว่างพันธบัตรและ USD/JPY ไม่ใช่ความลับอีกต่อไป ในกรณีที่ผลตอบแทนของพันธบัตรสหัรฐฯ ลดลง เงินเยนจะแข็งค่าขึ้นเทียบกับดอลลาร์ ในสัปดาห์ที่แล้ว หลังการประกาศ CPI ผลตอบแทนของพันธบัตรสหรัฐฯ ชุด 10 ปีลดลงจาก 3.95% เหลือ 3.85% และชุดสองปีจาก 4.85% เหลือ 4.70%

ความคาดหวังว่าธนาคารแห่งชาติญี่ปุ่น (BoJ) อาจปรับนโยบายการเงินแบบสุดโต่งในที่สุด เพื่อหันมาเพิ่มความเข้มงวดให้กับมาตรการการเงินในช่วงหลายเดือนข้างหน้านั้นยังคงเป็นปัจจัยบวกต่อเงินเยน เรากำลังพูดถึงแค่การคาดการณ์ในที่นี้ เพราะยังไม่ปรากฏสัญญาณที่ชัดเจนใด ๆ จากรัฐบาลหรือผู้บริหารธนาคารกลางญี่ปุ่นในเรื่องนี้

ก่อนหน้านี้ธนาคาร Societe Generale ของฝรั่งเศสได้ประเมินว่า ผลตอบแทนของพันธบัตรชุด 5 ปีของสหรัฐฯ จะลดลงเหลือ 2.66% ในรอบปี ซึ่งจะทำให้ USD/JPY ขยับลงมาต่ำกว่า 130.00 ในขณะเดียวกัน หากผลตอบแทนของพันธบัตรรัฐบาลญี่ปุ่น (JGBs) ยังคงที่ระดับปัจจุบัน ราคาคู่นี้อาจลงมาที่ 125.00 ได้ ด้านนักเศรษฐศาสตร์ธนาคาร Danske คาดการณ์อัตราแลกเปลี่ยน USD/JPY ไว้ต่ำกว่า 130.00 ภายในช่วง 6-12 เดือนข้างหน้า การคาดการณ์ที่คล้ายกันนั้นเป็นของนักยุทธศาสตร์จาก BNP Paribas ซึ่งวางเป้าหมายไว้ที่ระดับ 130.00 ภายในสิ้นปีนี้ และ 123.00 ภายในสิ้นปี 2024 ท่ามกลางสถานการณ์ดังกล่าว เฮดจ์ฟันด์หลายแห่งเริ่มแห่ขายดอลลาร์และเข้าซื้อเงินเยนกันมากขึ้น

ในสัปดาห์ที่แล้ว USD/JPY ปิดตลาดที่ 138.75 หลังจากมีการปรับฐานไปยังทิศเหนือ ในครั้งนี้ นักวิเคราะห์ 45% เชื่อว่าราคาคู่นี้จะกลับมาขึ้นต่อในไม่กี่วันข้างหน้า มีเพียง 15% เท่านั้นที่คาดว่าราคาจะลงต่อ และ 40% ยังคงรอดูสถานการณ์ อินดิเคเตอร์ D1 ให้ผลลัพธ์ดังนี้ ออสซิลเลเตอร์ 100% ให้สัญญาณสีแดง แต่ 10% ให้สัญญาณ oversold ส่วนสมดุลระหว่างอินดิเคเตอร์เทรนด์สีเขียวและสีแดงอยู่ที่ 35% ต่อ 60% โดยมีแนวรับที่ใกล้ที่สุดอยู่ในโซน 138.05-138.30 ตามมาด้วย 137.25-137.50, 135.95, 133.75-134.15, 132.80-133.00, 131.25, 130.60, 129.70, 128.10 และ 127.20 ส่วนแนวต้านที่ใกล้ที่สุดอยู่ที่ 1.3895-1.3905 จากนั้นคือ 139.85, 140.45-140.60, 141.40-141.60, 142.20, 143.75-144.00, 145.15-145.30, 146.85-147.15, 148.85 และสุดท้ายคือราคาสูงสุดของเดือนตุลาคมปี 2022 ที่ 151.95

ไม่มีข้อมูลเศรษฐกิจที่สำคัญใด ๆ เกี่ยวข้องกับเศรษฐกิจญี่ปุ่นที่จะมีการประกาศในสัปดาห์นี้ อย่างไรก็ตาม นักเทรดอาจต้องไม่ลืมว่าวันจันทร์ที่ 17 กรกฎาคมนี้ เป็นวันหยุดในญี่ปุ่น เนื่องในวันแห่งทะเล

คริปโตเคอเรนซี: คาร์ล มาร์กซ์ และ $120,000 สำหรับ BTC

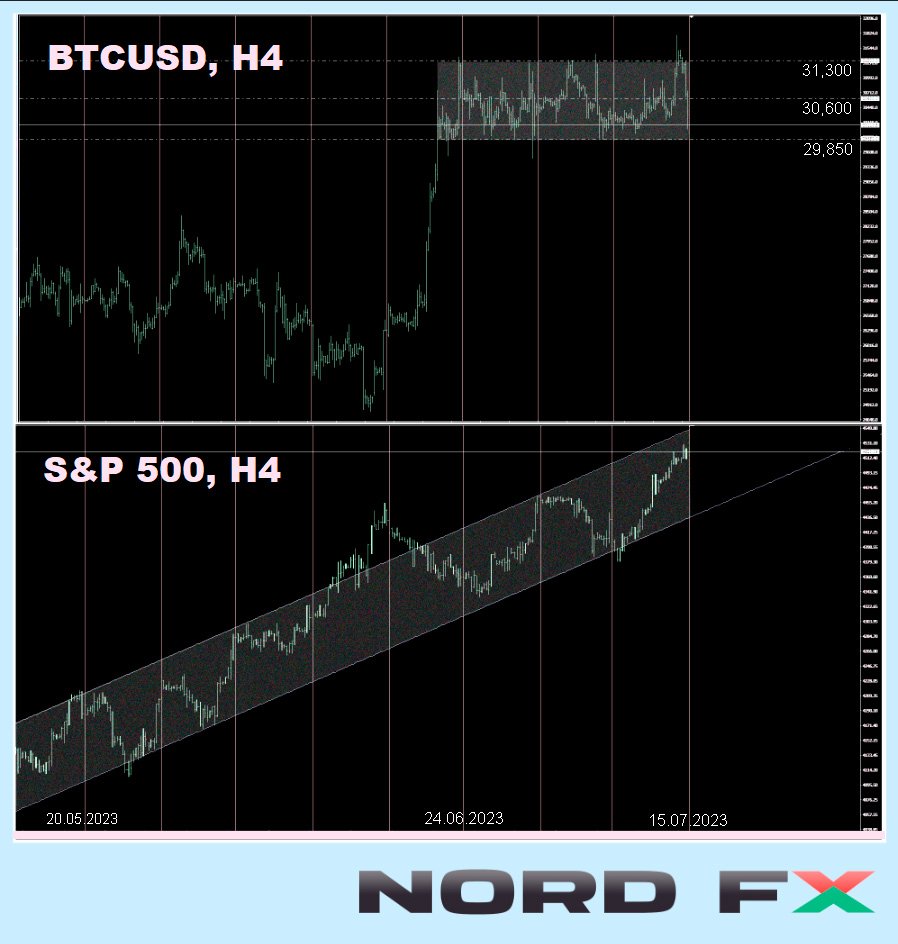

- หลังการประกาศสถิติเงินเฟ้อของผู้บริโภคที่น่าประทับใจในสหรัฐฯ ในสัปดาห์ที่แล้ว ตลาดมีความมั่นใจว่าธนาคารเฟดจะล้มเลิกมาตรการเข้มงวดทางการเงิน และหันมาปรับลดอัตราดอกเบี้ย ดอลลาร์ตอบสนองต่อสถานการณ์นี้ด้วยการร่วงลงอย่างรวดเร็ว และสินทรัพย์การเงินกลุ่มเสี่ยงเติบโตขึ้น ดัชนีหุ้น S&P500, Dow Jones และ Nasdaq Composite ขยับขึ้น แต่ไม่ใช่บิทคอยน์ คู่ BTC/USD ยังคงขยับไซด์เวยส์ตามแนว Pivot Point ที่ $30,600 ที่อยู่ในกรอบแคบ ๆ ดูเหมือนว่ามันได้ลืมเกี่ยวกับความสัมพันธ์โดยตรงกับหุ้นและความสัมพันธ์แบบผกผันกับดอลลาร์ไปโดยสิ้นเชิง เมื่อวันพฤหัสบดีที่ 13 กรกฎาคม หลังการประกาศดัชนี PPI อเมริกา บิทคอยน์ยังคงพยายามที่จะทะลุขึ้นด้านบน แต่ไม่สำเร็จ โดยในวันถัดมาราคาได้กลับมาอยู่ในกรอบด้านข้างอีกครั้ง

เพราะอะไร? อะไรคือสิ่งที่ยับยั้งบิทคอยน์ไม่ให้ทะยานขึ้นไปพร้อมกับตลาดหุ้น? ดูเหมือนว่าจะไม่มีสาเหตุสำคัญใด ๆ แต่นักวิเคราะห์ชี้ถึงปัจจัยสามข้อด้วยกันที่เป็นแรงกดดันต่อตลาดคริปโต

ปัจจัยแรกคือ ความสามารถในการทำกำไรที่ต่ำของการขุดเหรียญ เนื่องจากความซับซ้อนทางการประมวลที่เพิ่มขึ้น ความสามารถในการทำกำไรจึงใกล้ระดับต่ำสุดในประวัติศาสตร์ นอกจากนี้ ยังมาพร้อมกับความกลัวการร่วงลงของราคารอบใหม่ สิ่งนี้บีบให้นักขุดเหรียญขายไม่ใช่แค่เหรียญที่เพิ่งขุดได้ใหม่ ๆ เท่านั้น (ประมาณ 900 BTC ต่อวัน) แต่ยังนำเหรียญที่สำรองไว้ออกมาขายด้วย สถิติจาก Bitcoinmagazine ชี้ว่า นักขุดเหรียญได้โอนเหรียญออกมายังตลาดแลกเปลี่ยนเป็นปริมาณสูงสุดในรอบหกปีที่ผ่านมา

นอกจากนี้ รัฐบาลสหรัฐฯ ยังมีผลต่อปริมาณเหรียญที่เพิ่มขึ้น ในวันเดียวเท่านั้นคือวันที่ 12 กรกฎาคม รัฐบาลได้โอนเหรียญมูลค่า $300 ล้านดอลลาร์เข้าสู่ตลาดคริปโต และนี่จึงเป็นปัจจัยลบประการที่สอง ประการสุดท้ายคือ เหตุการณ์ล้มละลายของตลาด Mt.Gox ซึ่งจะต้องจ่ายเงินทั้งหมดที่เหลือในบัญชีให้กับลูกค้าภายในปลายเดือนตุลาคมนี้ ซึ่งเท่ากับ 135,900 BTC คิดเป็นเงินประมาณ $4.8 พันล้านดอลลาร์ โดยการชำระเงินนั้นจะให้เป็นเงินคริปโต และหลังจากนั้นก็จะถูกนำมาแลกเพื่อขายต่อเป็นเงินเฟียต

แน่นอนว่าข่าวทั้งหมดนี้ไม่ได้เพิ่มทัศนคติเชิงบวก ซึ่งเป็นอุปทานที่เพิ่มขึ้น แต่ไม่ใช่อุปสงค์ อย่างไรก็ดี เมื่อพิจารณาปริมาณการเทรดเฉลี่ยของบิทคอยน์นั้นมากกว่า $12 พันล้านดอลลาร์ต่อวัน ตัวเลขที่ระบุถึงนี้ยังไม่ดูพังพินาศแต่อย่างใด ในมุมมองของเรา สาเหตุสำคัญที่ตลาดยังคงไซด์เวยส์ในช่วงนี้คือ สมดุลระหว่างฝ่ายบวกและฝ่ายลบ ฝ่ายบวกคือ การยื่นขอเปิดกองทุน ETF สปอตบิทคอยน์จากบริษัทยักษ์ใหญ่อย่าง BlackRock, Invesco, Fidelity และอื่น ๆ และฝ่ายลบคือแรงกดดันที่เพิ่มขึ้นจากภาครัฐต่อตลาดคริปโต จากคณะกรรมการตลาดหลักทรัพย์สหรัฐฯ (SEC)

ทั้งนี้ กลต. สหรัฐฯ เคยปฏิเสธคำยื่นขอเปิดกองทุน BTC-ETFs ทั้งหมด และขณะนี้ก็ดูไม่กะตือรือร้นที่จะให้ไฟเขียว ดังนั้น การต่อสู้ของกองทุนเหล่านี้อาจยืดเยื้อเป็นเวลาหลายเดือน เช่น การตัดสินใจสุดท้ายของ BlackRock ไม่คาดว่าจะมีขึ้นจนกว่าจะถึงกลางไตรมาสที่ 3 ปี 2023 เป็นอย่างน้อย และน่าจะก่อนกลางเดือนมีนาคม 2024 ซึ่งก่อนช่วง Halving เพียงหนึ่งเดือนเท่านั้น การ Halving (ลดผลตอบแทนที่ให้ในการขุดบล็อก) อาจเป็นตัวกระตุ้นไม่ใช่แค่การเติบโตที่จะตามมา แต่ยังรวมถึงการเติบโตที่ไม่เคยเกิดขึ้นกับ BTC ด้วย

นักเศรษฐศาสตร์จาก Standard Chartered Bank ชี้ว่าบิทคอยน์อาจราคาเกิน $50,000 ในปีนี้ และอาจขยับขึ้นไปถึง $120,000 ภายในสิ้นปีหน้า ในมุมมองของ Geoff Kendrick นักวิเคราะห์ธนาคารกล่าวว่า เมื่อราคาขยับขึ้น นักขุดเหรียญจะกลับมาใช้กลยุทธ์การสะสมเหรียญ อย่างที่กล่าวไปแล้วว่า ขณะนี้พวกเขาขายเหรียญทั้งหมดที่ขุดได้ อย่างไรก็ดี เมื่อบิทคอยน์มีราคาซื้อขายอยู่ที่ $50,000 การขายเหรียญจะลดลงจากปัจจุบัน 900 เหรียญเป็น 180-270 เหรียญต่อวัน แนวโน้มปริมาณเหรียญที่ลดลงอาจทำให้มูลค่าของสินทรัพย์เติบโตขึ้น โดยรวมแล้ว ทุกอย่างที่เกิดขึ้นนั้นเป็นไปตามกฎอุปสงค์และอุปทานตามหลักทฤษฎีของคาร์ล มาร์กซ์

นอกเหนือจากนักขุดเหรียญ นักลงทุนรายสถาบันยังคาดว่าจะแสดงความสนใจในการสะสมเหรียญบิทคอยน์ โดยไม่ได้หวังแค่การเปิดกองทุน BTC ETF แบบสปอต และการ Halving แต่รวมถึงการเปลี่ยนแปลงในนโยบายการเงินของธนาคารเฟด และดอลลาร์ที่อ่อนค่าลง อย่างที่ Michael Sonnenshein ซีอีโอของ Grayscale Investments กล่าวไว้ว่าบิทคอยน์ไม่ใช่แค่ “แฟชั่นที่จะผ่านไป” “ตอบสนองต่อการที่บิทคอยน์ถูกจัดให้รวมอยู่กับสถาบันการเงินดั้้งเดิม” “ข่าวล่าสุดเน้นย้ำถึงความแข็งแกร่งของสินทรัพย์นี้ในแง่มุมที่กว้างขวางขึ้น และนักลงทุนหลายคนมองว่าบิทคอยน์เป็นโอกาสการลงทุนที่ไม่เหมือนสินทรัพย์ไหน”

Michel Pizzino นักวิเคราะห์และนักเทรดเชื่อว่า แนวโน้มขาลงของดอลลาร์สหรัฐฯ อาจทำให้ราคาคริปโตเพิ่มขึ้น เช่น BTC, ETH, SOL, MATIC, XRP, Gala, และ Render ในมุมมองของเขา ดอลลาร์นั้นพร้อมที่จะเสื่อมมูลค่าลงครั้งใหญ่ แต่ผู้เชี่ยวชาญไม่เชื่อว่ามันจะเป็นหายนะที่เงินสำรองของโลกจะถึงกับล่มสลาย เนื่องจากอัตราแลกเปลี่ยนดอลลาร์มีพลวัตที่ล่าช้ากว่าสินทรัพย์การเงินประเภทอื่น ๆ

อย่างไรก็ตาม Pizzino คาดการณ์แนวโน้มขาลงที่มั่นคงของ USD ในอนาคต และเงินจะมีการจัดสรรให้กับสินทรัพย์ดิจิทัลมากขึ้น กราฟมหภาคบ่งชี้ถึงแนวโน้มขาขึ้น และให้เราเห็นความสัมพันธ์ระหว่าง USD และ BTC โดย USD มีแนวโน้มที่จะอ่อนแอ มีส่วนให้มูลค่า BTC เพิ่มสูงขึ้น ซึ่งหลังจากนั้นก็จะตามมาด้วยแนวโน้มราคาขึ้นของสินทรัพย์คริปโตอื่น ๆ

Robert Kiyosaki นักเศรษฐศาสตร์และเจ้าของหนังสือชื่อดังเรื่อง "Rich Dad, Poor Dad" ได้กล่าวอย่างกล้าหาญอีกครั้ง เขาเสริมว่าภายในปี 2024 บิทคอยน์จะขยับถึงราคา $120,000 ต่อเหรียญ Kiyosaki คาดการณ์จากความเชื่อที่ว่า ประเทศกลุ่ม BRICS (บราซิล รัสเซีย อินเดีย จีน และแอฟริกาใต้) จะใช้มาตรฐานทองคำและประกาศสกุลเงินคริปโตที่มีทองคำรองรับในเร็ว ๆ นี้ เหตุการณ์นี้อาจทำลายความครอบงำของดอลลาร์สหรัฐฯ ในเศรษฐกิจโลกและทำให้ดอลลาร์อ่อนค่าได้ เขายังเตือนด้วยว่า สถาบันการเงินดั้งเดิมหลายแห่งอาจล้มละลายในอนาคตอันใกล้ เนื่องด้วยการตัดสินใจที่ไม่ระมัดระวังและการคอร์รัปชัน

ในสถานการณ์นี้ Kiyosaki แนะนำให้เราป้องกันเงินของตนเองจากภาวะเงินเฟ้อโดยซื้อทองคำจริงและทองคำดิจิทัล

คล้ายกันนั้น นาย Markus Thielen ประธานแผนกวิจัยของบริการการเงินคริปโต Matrixport คาดการณ์ตัวเลขที่คล้ายกัน แต่ไม่ใช่ตั้งแต่ต้นปี แต่เป็นปลายปี 2024 เขากล่าวในบทสัมภาษณ์กับ CoinDesk ว่า ราคาบิทคอยน์อาจขยับขึ้นเกิน $125,000 ภายในสิ้นปีหน้า “ในวันที่ 22 มิถุนายน บิทคอยน์ได้ขึ้นทำระดับสูงสุดใหม่ โดยสถิติแล้ว สัญญาณนี้บ่งบอกถึงจุดสิ้นสุดของแนวโน้มหมี และจุดเริ่มต้นของตลาดกระทิง” เขาอธิบาย

Thielen กล่าวว่า ราคาบิทคอยน์อาจพุ่งขึ้น 123% ในช่วง 12 เดือน และขึ้นกว่า 31% ในช่วงหนึ่งปีครึ่งข้างหน้า การเติบโตดังกล่าวจะทำให้ราคาบิทคอยน์ไปถึง $65,539 และ $125,731 ตามลำดับ การคาดการณ์ของผู้เชี่ยวชาญนั้นอ้างอิงจากผลตอบแทนเฉลี่ยของสัญญาณที่คล้ายกันในอดีคือ เดือนสิงหาคม 2012 ธันวาคม 2015 พฤษภาคม 2019 และสิงหาคม 2020 โดย Thielen ตั้งใจเพิกเฉยต่อกรณีแรกที่ราคาเติบโตขึ้น 5,285% ในช่วง 18 เดือนแรก และอธิบายว่านี่เป็นเหตุการณ์ “สุดขั้ว” และ “ไม่สมส่วน”

Michael Van De Poppe ผู้ร่วมก่อตั้ง Eight บริษัทระดมทุนเชื่อว่า บิทคอยน์กำลังเตรียมทะยานขึ้นไปที่ $41,000 โดยนักวิเคราะห์ชื่อดังให้ความเห็นโดยอ้างอิงจาก การทะยานขึ้นของราคาบิทคอยน์ล่าสุดและ Fibonacci Levels เขากล่าวว่า “ราคาสูงสุดในรอบปีล่าสุดของ BTC ถูกพิชิตได้ในเดือนเมษายน และตอนนี้ เรากำลังเห็นราคาสูงขึ้นที่ยกตัว เพราะนักเทรดกำลังสะสมโมเมนตัมขาขึ้นและคำสั่งซื้อ” “เพื่อให้เทรนด์ขาขึ้นไปต่อจนเป็นสิ่งที่เราเรียกว่าวัฎจักรกระทิงได้นั้น บิทคอยน์จะต้องขยับถึงระดับสูงสุดใหม่และมีความชัดเจนกว่าเดิม” อธิบายโดย Michael Van De Poppe” มีข้อสนับสนุนหลายประการที่จะช่วยหาจุดที่ราคาจะขึ้นไปถึงโดยใช้ Fibonacci levels และในขณะนี้ เราคาดว่าเรากำลังอยู่ในช่วงทะยานขึ้นไปที่ $41,000"

"สถานการณ์มีสองแบบก็คือ การเติบโตขึ้นไปเหนือราคาสูงสุดปัจจุบัน ตามด้วยการหยุดพักเล็กน้อย และรับฐานก่อนที่จะขึ้นรอบใหม่ หรือการสะสมกำลังในที่ระดับปัจจุบัน ตามมาด้วยการเติบโตอย่างเร่งตัวในช่วงไม่กี่เดือนข้างหน้า ซึ่งนี่เป็นพฤติกรรมที่ค่อนข้างปกติสำหรับบิทคอยน์ และจากนั้นเราจะขยับขึ้นไปที่ $41,000 หรือแม้แต่ $42,500” ทำนายโดยนักวิเคราะห์รายนี้

ณ ขณะที่เขียนบทวิเคราะห์ฉบับนี้ในช่วงเย็นวันศุกร์ที่ 14 กรกฎาคม BTC/USD ซื้อขายอยู่ที่บริเวณ $30,180 โดยมีมูลค่ารวมในตลาดคริปโตที่เพิ่มขึ้นมาเล็กน้อย และอยู่ที่ $1.198 ล้านล้านดอลลาร์ ($1.176 ล้านล้านดอลลาร์เมื่อหนึ่งสัปดาห์ก่อนหน้า) ด้านดัชนี Crypto Fear & Greed Index อยู่ในโซนความกลัว (Greed) ที่ 60 จุด (55 จุดเมื่อหนึ่งสัปดาห์ก่อนหน้า)

กลุ่มนักวิเคราะห์ NordFX

หมายเหตุ: เนื้อหาดังกล่าวไม่ควรยึดถือเป็นคำแนะนำในการลงทุนหรือเป็นคำปรึกษาในการซื้อขายในตลาดการเงิน โดยเนื้อหาข้างต้นเป็นไปเพียงเพื่อจุดประสงค์ในการให้ข้อมูลเท่านั้น การซื้อขายในตลาดการเงินมีความเสี่ยงและอาจทำให้เกิดการสูญเสียเงินฝากได้

กลับ กลับ