EUR/USD: จากเหยี่ยวแต่ยังไม่ถึงพิราบ

- สัปดาห์ที่แล้วเต็มไปด้วยทั้งเหตุการณ์สำคัญและการประกาศสถิติเศรษฐกิจ การประชุมของธนาคารเฟดเมื่อวันที่ 26 กรกฎาคม และธนาคารกลางยุโรปเมื่อวันที่ 27 กรกฎาคม ไม่มีเรื่องน่าประหลาดใจในเรื่องการขึ้นอัตราดอกเบี้ย ซึ่งขึ้นตามที่คาดการณ์คือ 25 จุดพื้นฐาน (bps) เป็น 5.50% สำหรับเงินดอลลาร์ และ 4.25% สำหรับยูโร ดังนั้น ความสนใจของตลาดจึงอยู่ที่คำแถลงโดยเหล่าผู้บริหารหลังการประชุมดังกล่าว

Jerome Powell ประธานธนาคารเฟดได้ประกาศในช่วงการแถลงข่าวเมื่อวันที่ 26 กรกฎาคมว่า นโยบายการเงินของธนาคารกลางสหรัฐฯ มีความเข้มงวดในตอนนี้ แต่เขาเบี่ยงเบนที่จะตอบตรง ๆ ว่าจะมีการขึ้นอัตราดอกเบี้ยเพิ่มเติมในปีนี้หหรือไม่ เขาไม่ตัดโอกาสที่จะขึ้นอัตราดอกเบี้ย แต่ก็ไม่ได้ยืนยัน แม้ว่าอัตราดอกเบี้ยจะอยู่ในอัตราสูงสุดในรอบ 22 ปีแล้วก็ตาม

ชัดเจนว่าคำพูดของนายพาวเวลล์ว่า ธนาคารเฟดไม่คาดการณ์ภาวะเศรษฐกิจถดถอยอีกต่อไป แต่นโยบายการเงินของธนาคารกลางจะมุ่งหวังให้มี “การลงจอดแบบนุ่ม ๆ” หมายถึง ภาวะที่มีการขยายตัวทางเศรษฐกิจแบบปานกลางควบคู่ไปกับภาวะเงินเฟ้อที่ลดลงต่อเนื่อง การคาดการณ์ที่สดใสของตลาดหุ้นกระตุ้นให้ดัชนี S&P500 Dow Jones ดีดขึ้น ในขณะที่ผลตอบแทนของพันธบัตรรัฐบาลสหรัฐฯ และดัชนีดอลลาร์ (DXY) ลดลง ด้วยเหตุนี้ คู่ EUR/USD จึงทำราคาสูงสุดในรอบสัปดาห์ที่ 1.1149

ทุกอย่างดูจะเปลี่ยนไปโดยสิ้นเชิงในวันถัดมา คือ วันพฤหัสบดีที่ 27 กรกฎาคม แทบจะทันทีหรือเว้นช่วงแค่ 15 นาทีก็มีการประกาศการตัดสินใจเรื่องอัตราดอกเบี้ยของธนาคารกลางยุโรป และการประกาศ GDP เบื้องต้นของสหรัฐฯ 15 นาทีถัดมาตามมาด้วยการแถลงข่าวโดย Christine Lagarde ประธานธนาคารกลางยุโรป

เศรษฐกิจสหรัฐฯ จากตัวเลขคาดกาณ์ที่ 1.8% ได้ขยายตัว 2.4% ในไตรมาสที่ 2 ซึ่งสอดคล้องกับคำแถลงของนายพาวเวลล์ และปัดตกประเด็นภาวะเศรษฐกิจถดถอยจากวาระในปัจจุบัน สถานการณ์นี้ชี้ว่า เศรษฐกิจยูโรโซนกำลังตามหลังอย่างชัดเจน (เช่น GDP เยอรมนีหดตัวอีก -0.2% ในไตรมาส 2 หลังจากที่เคยลดลง -0.3% ในไตรมาสแรก) ประธาน ECB ได้เน้นถึงจุดอ่อนในคำกล่าวของเธอ โดยเมื่อหนึ่งเดือนที่แล้ว เคยกล่าวว่าธนาคารกลางยุโรปจะรักษาอัตราดอกเบี้ยในระดับที่มีการจำกัดเพียงพอ แต่ในวันที่ 27 กรกฎาคม คำพูดกลับเปลี่ยนไป ตอนนี้เธอกล่าวว่า ธนาคารกลางยุโรปจะคงอัตราดอกเบี้ยที่จำกัดนี้ตราบเท่าที่จำเป็น หรือกล่าวได้ว่า อาจมีการหยุดพัก หรือแม้อาจจะหยุดเพิ่มความเข้มงวดให้กับนโยบายการเงินต่อไป

Gediminas Šimkus สมาชิกสภาบริหารธนาคารกลางยุโรปยืนยันเรื่องนี้ โดยกล่าวว่า “เศรษฐกิจอ่อนแอในระยะสั้นกว่าการคาดการณ์” และธนาคารฯ “อยู่ใกล้ระดับสูงสุดของอัตราดอกเบี้ยหรืออยู่สูงสุดแล้ว” จากคำพูดเหล่านี้ โอกาสที่จะมีการขึ้นอัตราดอกเบี้ยในเดือนกันยายนจึงลดลงเหลือต่ำกว่า 50% และคู่ EUR/USD ร่วงลง ส่งผลให้ราคาทำระดับต่ำสุดในรอบสัปดาห์ที่ 1.0943

ในช่วงปลายสัปดาห์ทำการเมื่อวันศุกร์ที่ 28 กรกฎาคม ราคาคู่นี้ปรับฐานมาอยู่ในโซน 1.1000 ตามมาด้วยการประกาศสถิติเงินเฟ้อเบื้องต้น (CPI) ในเยอรมนี และสถิติการใช้จ่ายเพื่อการบริโภคส่วนบุคคลในสหรัฐฯ ส่งผลให้ EUR/USD ปิดตลาดรอบห้าวันที่ 1.1016

ในส่วนแนวโน้มระยะใกล้ ณ ขณะที่เขียนบทรีวิวฉบับนี้วันที่ 28 กรกฎาคม นักวิเคราะห์ 30% โหวตให้ราคาคู่นี้ขยับสูงขึ้น ส่วน 55% คาดการณ์แนวโน้มขาลง และ 15% ที่เหลือมีท่าทีเป็นกลาง ในส่วนของอินดิเคเตอร์เทรนด์บนกรอบ D1 50% ชี้ไปยังขาขึ้น 50% ขาลง ด้านออสซิลเลเตอร์ให้ภาพรวมที่ชัดเจนมากขึ้น มี 15% เท่านั้นที่แนะนำให้เข้าซื้อ 65% แนะนำให้ขาย และ 20% ที่เหลือมีความเห็นเป็นกลาง ในส่วนแนวรับที่ใกล้ที่สุดของคู่นี้อยู่ที่บริเวณ 1.0985 ตามมาด้วย 1.0945-1.0955, 1.0895-1.0925, 1.0845-1.0865, 1.0780-1.0805, 1.0740, 1.0665-1.0680 และ 1.0620-1.0635 ด้านฝั่งกระทิงจะเจอกับแนวต้านในที่บริเวณ 1.1045 จากนั้นคือ 1.1085-1.1110, 1.1145, 1.1170, 1.1230-1.1245, 1.1275-1.1290, 1.1355, 1.1475 และ 1.1715

ในสัปดาห์ที่จะถึงนี้ วันจันทร์ที่ 31 กรกฎาคม เราจะรอฟังสถิติค้าปลีกในเยอรมนีและสถิติค้าส่งเบื้องต้นของยูโรโซน รวมถึงดัชนี GDP และเงินเฟ้อ (CPI) ในวันอังคารจะมีการประกาศดัชนีกิจกรรมทางธุรกิจ (PMI) ในเยอรมนีและสหรัฐฯ ในวันถัดมาวันที่ 2 สิงหาคม เราจะได้ทราบระดับการจ้างงานในภาคเอกชนของสหรัฐฯ ตามมาด้วยสถิติตลาดแรงงานเพิ่มเติมในวันที่ 3 และ 4 สิงหาคม ซึ่งเราจะได้ทราบจำนวนผู้ขอรับสวัสดิการว่างงานในสหรัฐฯ และดัชนีที่สำคัญอย่างระดับค่าจ้าง อัตราว่างงาน และจำนวนตำแหน่งใหม่นอกภาคการเกษตร (NFP) ในประเทศ

GBP/USD: รอดูการประชุมของธนาคารแห่งชาติอังกฤษ

- สถิติเบื้องต้นที่ประกาศเมื่อวันจันทร์ที่ 24 กรกฎาคม แสดงให้เห็นถึงกิจกรรมทางธุรกิจที่ลดลงในสหราชอาณาจักร สถาบัน Chartered Institute of Procurement & Supply (CIPS) รายงานว่าดัชนี PMI ในภาคการผลิต ซึ่งมีตัวเลขคาดการณ์อยู่ที่ 46.1 ลดลงจาก 46.5 เหลือ 45.0 ดัชนี PMI ในภาคบริการและดัชนี PMI รวม ถึงแม้จะสูงกว่า 50 แต่ก็ลดลงจาก 53.7 เหลือ 51.5 และจาก 52.8 เหลือ 50.7 ตามลำดับ

การประชุมของธนาคารแห่งชาติอังกฤษ (BoE) จะมีขึ้นในวันพฤหัสบดีที่ 3 สิงหาคม และตลาดยังไม่มีความเห็นที่พ้องกันว่า ธนาคารฯ จะขึ้นอัตราดอกเบี้ยให้กับเงินปอนด์เท่าไรภายใต้เงื่อนไขปัจจุบัน จะเป็น 50 จุด หรือ 25 จุดเหมือนกับธนาคารเฟดและ ECB? ก่อนหน้านี้ เราได้พูดถึงเหตุผลสำหรับตัวเลขทั้งสอง เราจะมาอธิบายซ้ำอีกครั้ง

เหตุผลสามข้อหลักที่ BoE จะตัดสินใจเลือกขึ้นอัตราดอกเบี้ย 50 จุดนั้นสรุปโดยนักเศรษฐศาสตร์จาก Societe Generale เครือธนาคารทางการเงินของฝรั่งเศส

เหตุผลประการแรก อัตราเงินเฟ้อและค่าจ้างในภาคบริการอาจได้ทำระดับสูงสุดแล้วในเดือนมิถุนายน โดยดัชนีทั้งสองตัวอยู่สูงอย่างน่ากังวล ดัชนีราคาผู้บริโภค (CPI) แม้ว่าจะลดลงจาก 8.7% เหลือ 7.9% (จากการคาดการณ์ที่ 8.2%) ในรอบเดือน ยังคงอยู่ห่างไกลจากระดับเป้าหมายที่ 2.0%

เหตุผลประการที่สองตามความเห็นของ Societe Generale คือ นักลงทุนกำลังหลีกเลี่ยงพันธบัตรอังกฤษ เนื่องจากภาวะเงินเฟ้อที่สูงยืดเยื้อในประเทศ อัตราเงินเฟ้อที่สูงและต่อเนื่องเช่นนี้หมายความว่า นักลงทุนต้องใช้เงินสำรองมากขึ้นในการถือพันธบัตรอังกฤษเมื่อเทียบกับพันธบัตรของสหรัฐฯ และเยอรมนี เพื่อให้นักลงทุนมีความเชื่อมั่น มาตรการที่จำเป็นในขั้นนี้คือต้องเดินหน้าใช้นโยบายการเงินแบบเข้มงวดต่อไป

ประการที่สาม ในช่วงไม่กี่สัปดาห์ล่าสุด ธนาคารกลางอังกฤษ และ Andrew Bailey ผู้ว่าการฯ ได้ถูกวิพากษ์วิจารณ์อย่างหนักที่ตัดสินใจคงนโยบายการเงินแบบผ่อนคลายนานเกินไป ส่งผลให้เงินเฟ้อสูงขึ้นเป็นอย่างมาก ในขณะนี้ BoE อาจทำเกินไปเพื่อพิสูจน์ว่าพวกเขาไม่ผิด

อย่างไรก็ตาม ไม่ใช่ทุกคนที่เห็นด้วยกับข้อโต้แย้งของนักเศรษฐศาสตร์จากฝรั่งเศส เช่น นักวิเคราะห์จาก Commerzbank ของเยอรมนีให้ข้อสังเกตว่า ดัชนีราคาผู้บริโภค (CPI) ในสหราชอาณาจักรเติบโตช้ากว่ามากในเดือนมิถุนายนจากการคาดการณ์ ดังนั้น ความคาดหวังของตลาดให้ขึ้นอัตราดอกเบี้ยนั้นสูงเกินไปและจำเป็นต้องปรับลดลง ส่งผลให้เงินปอนด์อ่อนค่า มุมมองที่คล้ายกันยังเป็นของนักยุทธศาสตร์จากธนาคารขนาดใหญ่ในเนเธอร์แลนด์อย่าง ING ที่เชื่อว่า อัตราดอกเบี้ยจะถูกปรับขึ้นมากสุดคือ 25 จุดพื้นฐาน

ทั้งนี้ เราเห็นได้ในกราฟระยะยาวว่า สกุลเงินปอนด์ฟื้นตัวมานานกว่าสามไตรมาสหลังจากร่วงลงอย่างหนักในครึ่งหลังของปี 2021 และ 2022 นักเศรษฐศาสตร์จาก Scotiabank เชื่อว่าเงินปอนด์ “มีแนวโน้มที่จะยังคงได้รับแรงสนับสนุนจากค่าส่วนต่างของผลตอบแทนที่เป็นบวก แม้ว่านโยบายการเงินที่เข้มงวดมากจะเป็นภัยต่อแนวโน้มการเติบโตทางเศรษฐกิจของอังกฤษในปีหน้าก็ตาม” Scotiabank ทำนายว่า เงินปอนด์จะขยับถึง 1.3500 ภายในสิ้นปี 2023 และ 1.4000 ภายในสิ้นปี 2024

ในส่วนสถานการณ์ปัจจุบัน พฤติกรรมของคู่ GBP/USD ในสัปดาห์ที่แล้วนั้นคล้ายกันกับ EUR/USD ทั้งสองคู่นี้ตอบสนองต่อผลการประชุมของธนาคารเฟดและ ECB รวมถึงคำแถลงของผู้บริหาร และสถิติเศรษฐกิจจากสหรัฐฯ ส่งผลให้ราคาสูงสุดของสัปดาห์ที่ผ่านมาเกิดขึ้นเมื่อวันที่ 27 กรกฎาคมที่ระดับ 1.2995 ระดับต่ำสุดในวันถัดมาที่ระดับ 1.2762 และระดับสุดท้ายอยู่ที่ระดับ 1.2850

การคาดการณ์กลางของคู่ GBP/USD ในระยะใกล้น่าจะเป็นแนวโน้มตลาดหมี โดยมี 70% เห็นด้วยกับขาลง และ 30% เห็นด้วยกับขาขึ้น ในส่วนออสซิลเลเตอร์บนกรอบ D1 มี 15% ให้สัญญาณสีเขียว 25% เป็นสีเทากลาง และ 60% ให้สัญญาณสีแดง หากราคาขยับลงทิศใต้ คาดว่าจะได้เจอกับระดับและโซนแนวรับที่ 1.2800-1.2815 จากนั้นคือ 1.2740-1.2760, 1.2675-1.2695, 1.2575-1.2600, 1.2435-1.2450, 1.2300-1.2330. 1.2190-1.2210 ในกรณีที่ราคาขยับสูงขึ้น จะต้องเจอกับแนวต้านที่ระดับ 1.2880 ตามมาด้วย 1.2940, 1.2980-1.3000, 1.3050-1.3060, 1.3125-1.3140, 1.3185-1.3210, 1.3300-1.3335, 1.3425, 1.3605.

ในส่วนปฏิทินเศรษฐกิจในสัปดาห์นี้ นอกเหนือจากการประชุมของธนาคารกลางอังกฤษและงานแถลงข่าวที่ตามมาแล้ว วันอังคารที่ 1 สิงหาคมจะมีการประกาศดัชนีกิจกรรมเชิงธุรกิจสุดท้าย (PMI) ในภาคการผลิตของเศรษฐกิจสหราชอาณาจักร

USD/JPY: BoJ มีเซอร์ไพรส์

- ครึ่งหลังของสัปดาห์ที่ผ่านมาปรากฏว่าไม่ใช่แค่ผันผวนเท่านั้น แต่ผันผวนอย่างบ้าคลั่งสำหรับคู่ USD/JPY ราคาพุ่งขึ้น 100, 200 และแม้แต่ 300 จุดติดต่อกัน เงินเยนไม่ใช่แค่ตอบสนองอย่างรุนแรงต่อการประชุมของธนาคารเฟดและ ECB เท่านั้น แต่ธนาคารกลางญี่ปุ่น (BoJ) เองก็มีเซอร์ไพรส์มาฝากเช่นกัน เพลิงไฟนั้นเริ่มมาจากหนังสือพิมพ์ Nikkei ซึ่งเผยแพร่ข่าววงในว่า BoJ ประสงค์จะรักษาการควบคุมผลตอบแทนพันธบัตรในช่วงระดับเดิม แต่จะอนุญาตให้อัตราตลาดหนี้สินไปไกลกว่าที่จำกัดไว้

ผลลัพธ์จากการประชุมของธนาคารฯ ยืนยันข้อมูลที่นักข่าวได้โดยสมบูรณ์ ธนาคารกลางญี่ปุ่นตัดสินใจคงอัตราดอกเบี้ยไว้ที่ระดับติดลบเดิมคือ -0.1% แต่เป็นครั้งแรกในรอบหลายปีที่ Kazuo Ueda ประธานธนาคารกลางฯ คนใหม่ตัดสินใจเปลี่ยนจากการจำกัดเส้นโค้งผลตอบแทนพันธบัตรที่เข้มงวดเป็นยืดหยุ่นมากขึ้น สำหรับธนาคารกลางหลายแห่งนี่อาจเป็นหลักปฏิบัติทั่วไป แต่สำหรับ BoJ นี่ถือว่าเป็นการดำเนินการที่กล้าหาญและบุกเบิก

ระดับเป้าหมายของผลตอบแทนพันธบัตรชุด 10 ปีของญี่ปุ่นยังคงอยู่ที่ 0% โดยมีกรอบที่เผื่อการเปลี่ยนแปลงไว้ที่ +/-0.5% แต่ตั้งแต่นี้เป็นต้นไป ข้อจำกัดนี้จะไม่ถูกมองว่าเป็นกรอบที่เข้มงวดอีกต่อไป แต่จะมีความยืดหยุ่นมากขึ้น จริงอยู่ที่กรอบจำกัดดังกล่าว ธนาคารกลางญี่ปุ่นได้ขีด “เส้นสีแดง” ไว้ที่ระดับ 1.0% และจะยังคงดำเนินการเข้าซื้อพันธบัตรรายวันเพื่อให้ผลตอบแทนไม่สูงไปกว่าระดับดังกล่าว

ในช่วงต้น การตัดสินใจนี้ส่งแรงสะเทือนอย่างจังต่อตลาด ค่าเงินเยนเริ่มแข็งค่า USD/JPY ร่วงลงมายังระดับ 138.05 แต่หลังจากนั้นทุกอย่างก็นิ่งสงบลง นักลงทุนให้เหตุผลว่า นโยบายของ BoJ ยังคงมีความผ่อนคลายอย่างสุดขั้วอยู่ กรอบเป้าหมายของพันธบัตรรัฐบาลในระยะยาวนั้นมีนัยสำคัญเชิงสัญลักษณ์เท่านั้นในขณะนี้ และยังไม่เป็นที่ชัดเจนว่ากรอบดังกล่าวจะถูกใช้งานจริงหรือไม่

โดยเฉพาะในสถานการณ์ที่มีเสียงวิพากษ์วิจารณ์การตัดสินใจดังกล่าว นักยุทธสาสตร์จาก Commerzbank ได้เตือนล่วงหน้าว่า มีโอกาสที่การขึ้นอัตราดอกเบี้ยแม้เพียงเล็กน้อยจะส่งผลเสียหายใหญ่หลวงต่อเงินเยน พวกเขาอ้างถึงการเติบโตของภาวะเงินเฟ้อที่อาจเกิดขึ้น และระดับหนี้สาธารณะที่สูงของประเทศ “ด้วยมาตรการที่ไม่เต็มหมัดเช่นนี้ ธนาคารกลางญี่ปุ่นกำลังกระตุ้นความกลัวว่า การยุติการควบคุมผลตอบแทนพันธบัตรอาจเป็นสิ่งไม่พึงประสงค์หรือไม่เป็นประโยชน์ในทางปฏิบัติ ถึงแม้ว่าเงินเยนเองในตอนนี้จะได้ประโยชน์จากการขึ้นอัตราดอกเบี้ยแม้เพียงเล็กน้อยในระยะยาว นี่จะเป็นสัญญาณแห่งหายนะ"

"และโดยทั่วไปแล้ว ยังไม่มีความชัดเจนว่าอะไรจะเกิดขึ้นและจะเกิดขึ้นอย่างไรในอนาคตระยะยาว” ส่งผลให้ตลาดปิดท้ายสัปดาห์โดยฝั่งดอลลาร์เป็นฝ่ายชนะ ซึ่งจุดสุดท้ายของสัปดาห์นั้นอยู่ที่ระดับ 141.15

ณ ขณะที่เขียนบทวิเคราะห์ฉบับนี้ การคาดการณ์ค่อนข้างเป็นกลางเป็นอย่างมาก นักวิเคราะห์จำนวนหนึ่งในสามเชื่อว่า ในไม่กี่วันข้างหน้า ราคาจะขยับขึ้น ส่วนหนึ่งในสามคาดการณ์แนวโน้มขาลง และหนึ่งในสามยังคงรอดูสถานการณ์ ผลการอ่านอินดิเคเตอร์บนกรอบ D1 มีดังนี้ ออสซิลเลเตอร์ 35% ให้สีแดง 25% ให้สีเทากลาง และ 40% เป็นสีเขียว (หนึ่งในสี่อยู่ในโซน overbought) ในด้านอินดิเคเตอร์เทรนด์ สีเขียวเป็นฝ่ายได้เปรียบโดยสิ้นเชิงถึง 100% ด้านระดับแนวรับที่ใกล้ที่สุดอยู่ในโซน 140.60-140.75 จากนั้นคือ 139.85, 138.95-139.05, 138.05-138.30, 137.25-137.50, 135.95, 133.75-134.15, 132.80-133.00, 131.25, 130.60, 129.70, 128.10, และ 127.20 ด้านแนวต้านที่ใกล้ที่สุดคือ 141.95-142.20 ตามมาด้วย 143.00, 143.75-144.00, 145.05-145.30, 146.85-147.15, 148.85 และสุดท้ายคือระดับสูงสุดของเดือนตุลาคม 2022 151.95

นอกเหนือจากการประชุมของธนาคารกลางญี่ปุ่น จะไม่มีข้อมูลทางเศรษฐกิจที่สำคัญใด ๆ จากญี่ปุ่นที่คาดว่าจะประกาศในสัปดาห์ที่จะถึงนี้

คริปโตเคอเรนซี: ตามหาปัจจัยกระตุ้นที่หายไป

- การตัดสินใจของธนาคารเฟด (และแม้แต่ธนาคารกลางยุโรปและธนาคารกลางญี่ปุ่น) ไม่ได้ส่งผลกระทบอย่างมีนัยสำคัญต่อราคาบิทคอยน์ หลังจากราคาปรับตัวลงในวันจันทร์ที่ 24 กรกฎาคม BTC/USD ได้พยายามที่จะขยับขึ้นตามดัชนีหุ้น แต่ไม่สามารถคงตัวอยู่เหนือ $30,000 ได้สำเร็จ

สถิติชี้ให้เห็นว่า หลังจากราคาพุ่งขึ้นในเดือนมิถุนายน วาฬสีน้ำเงิน (ผู้ที่ถือเหรียญมากกว่า 10,000 BTC) กำลังเก็บกำไรและขายบิทคอยน์ที่ราคา 2023 จึงเทบิทคอยน์เฉลี่ย 16,300 เหรียญต่อวันลงในแพลตฟอร์มซื้อขาย ในช่วงเวลานี้ สัดส่วนของธุรกรรมจากกลุ่มวาฬในแพลตฟอร์มเหล่านี้ขยับถึง 41% ซึ่งสูงกว่าในช่วงวิกฤติปี 2022 เช่น ช่วงที่โครงการ Terra ล่มลงและเหตุการณ์ล้มละลายของ FTX (เมื่อสัดส่วนของเหรียญจากวาฬอยู่ที่ 39% และ 33% ตามลำดับ)

นักทฤษฎีสมคบคิดมองว่า การเทขายของกลุ่มวาฬนี้มีลักษณะของข้อมูลจากวงใน อย่างไรก็ตาม มีความเป็นไปได้เช่นกันว่า การแห่ขายนั้นถูกขับเคลื่อนจากความเสี่ยงที่เพิ่มขึ้น เนื่องจากแรงกดดันจากทางการที่เพิ่มขึ้นต่อตลาดคริปโต โดยเฉพาะจากคณะกรรมการตลาดหลักทรัพย์สหรัฐฯ (SEC) รวมถึงการดำเนินการฟ้องร้องคดีกับแพลตฟอร์มในวงการเจ้าดัง

ในส่วนวาฬกลุ่มเล็กกว่า (ผู้ที่มีเหรียญจำนน 1,000 - 10,000 BTC) เป็นกลุ่มที่ซื้อบิทคอยน์เก็บไว้ในช่วงเดือนที่ผ่านมา ผู้เล่นกลุ่มอื่นในตลาดมีพฤติกรรมที่เฉยชา และไม่มีผลต่อราคาแต่อย่างใด

พัฒนาการเชิงบวกเดียวในตลาดคริปโตในฤดูร้อนนี้คือการยื่นขอเปิดกองทุนสปอตบิทคอยน์ (ETF) โดยบริษัทใหญ่อย่าง BlackRock, Invesco, Fidelity และอื่น ๆ พัฒนาการเรื่องนี้ส่งผลให้ BTC/USD ขยับขึ้นเหนือ $30,000 ในช่วงกลางเดือนมิถุนายน

Eric Balchunas นักวิเคราะห์อาวุโสจาก Bloomberg เชื่อว่า หากกลต. อนุมัติคำขอเหล่านี้จะเปิดโอกาสให้เงินกว่า $30 ล้านล้านดอลลาร์สหรัฐฯ ไหลเข้าสู่ตลาดบิทคอยน์ การคาดการณ์จากบริษัทด้านการวิเคราะห์ Fundstrat ชี้ว่า การเปิดตัว ETF บิทคอยน์อาจช่วยเพิ่มความต้องการต่อบิทคอยน์รายวัน $100 ล้านดอลลาร์สหรัฐ ในกรณีนี้ ราคาบิทคอยน์อาจเพิ่มขึ้น 521% จากระดับปัจจุบันและขยับถึง $180,000 ได้ตั้งแต่ก่อนถึงการ Halving ในเดือนเมษายนปี 2024

อย่างไรก็ตาม ความชัดเจนในเรื่องนี้ยังคงอยู่ห่างไกล การตัดสินใจพิจารณาการยื่นคำขอของ BlackRock คาดว่าจะไม่ทราบผลจนกว่าจะถึงกลางไตรมาสที่ 3 ปี 2023 และไม่น่าเกินกลางเดือนมีนาคม 2024 และการตัดสินใจนี้อาจไม่ได้รับการเห็นชอบ เพราะความไม่แน่นอนดังกล่าว ความตื่นเต้นดีใจของผู้สนับสนุนคริปโตในเดือนมิถุนายนเริ่มจางหายลง แต่ความกลัวต่อกลต. ยังคงอยู่ ซึ่งความกลัวนี้เองที่ยังคงเป็นแรงกดดันต่อตลาด

มีสองเหตุการณ์ที่อาจกลายเป็นปัจจัยกระตุ้นใหม่ต่อการทะยานขึ้นโดยฝั่งกระทิง ปัจจัยแรกคือการเปลี่ยนแปลงในนโยบายการเงินของธนาคารเฟดเป็นแบบผ่อนคลาย (QE) หรือกล่าวได้ว่า ไม่ใช่แค่การสิ้นสุดวัฎจักรการถอนสภาพคล่องออกจากระบบ (QT) แต่เป็นการเริ่มกระบวนการผ่อนคลายอย่างแท้จริง แต่ ณ ขณะนี้ ยังไม่มีแม้แต่การพูดคุยถึงเรื่องนี้ อัตราดอกเบี้ยน่าจะถูกแช่แข็งไว้ที่ระดับปัจจุบันหรือขึ้นอีก 25 จุดพื้นฐาน อย่างไรก็ตาม จากคำกล่าวล่าสุด ธนาคารเฟดไม่ตั้งใจจะปรับดอกเบี้ยลดลง โดยรวมแล้วเรายังอยู่ห่างไกลจากจุดที่ ปริมาณเงินจำนวนมหาศาลจะปรากฏในตลาดจนนักลงทุนอยากจะนำเงินไปลงทุนในสินทรัพย์ดิจิทัล

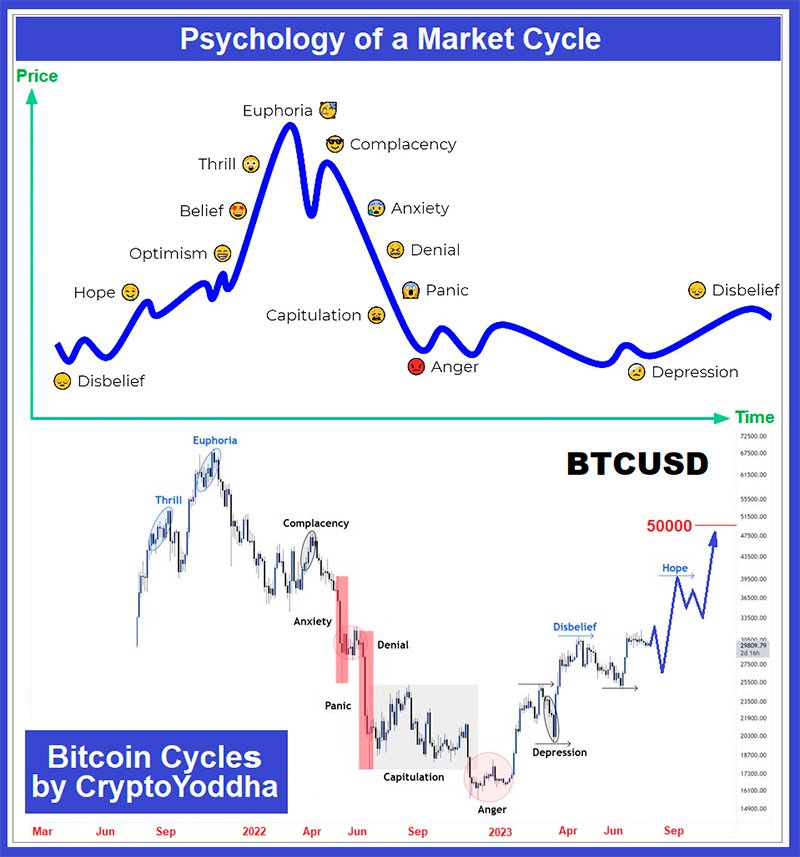

ปัจจัยกระตุ้นที่สองคือ Halving ซึ่งจะเป็นแรงผลักดันให้ราคาเติบโตสูงขึ้น และสูงขึ้นอย่างที่ไม่เคยเกิดขึ้นมาก่อน การเปลี่ยนแปลงในอารมณ์ของนักลงทุนในตลาดคริปโตนั้นเป็นไปในรูปแบบเดียวกันกับในตลาดทั่วไป ทั้งนี้ “Wall Street Cheat Sheet” ได้อธิบายจิตวิทยาของวัฎจักรในตลาด และสภาพอารมณ์ที่สอดคล้องกันของนักเทรด หลังจากผ่านช่วงเวลา “หวาดวิตก” “การยอมจำนน” และ “ภาวะซึมเศร้า” แล้ว บิทคอยน์จะเข้าสู่ภาวะที่เรียกว่า “ความหวัง”

นักวิเคราะห์ CryptoYoddha จัดทำกราฟขึ้นมาเพื่อแสดงให้เห็นว่า สกุลเงินคริปโตกำลังอยู่ในช่วงเวลาแห่ง “การไม่ยอมรับ” โดยมีขั้นถัดไปคือ “ความหวัง” ให้ราคาฟื้นตัว ซึ่งน่าจะขึ้นไปได้ถึง $50,000 และสูงกว่านั้นภายในสิ้นปี 2023 แนวโน้มขาขึ้นจะสอดคล้องกับขั้น “ทัศนคติที่ดี” “ความเชื่อ” “ความตื่นเต้น” และสุดท้ายคือ “ความเพ้อฝัน”

Cody Buffington พิธีกรรายการช่อง YouTube ที่ชื่อว่า Altcoin Buzz มีมุมมองว่า ความผันผวนที่พุ่งสูงขึ้นของบิทคอยน์จะเกิดขึ้นเร็วกว่าที่หลายคนคาดคิด เขามองว่า ความผันผวนที่จะมาถึงในบิทคอยน์อาจเทียบได้กับการเติบโตที่เคยเกิดขึ้นตั้งแต่เดือนมกราคม 2023

Buffington ตั้งข้อสังเกตว่าในเดือนกรกฎาคม ราคาบิทคอยน์ขยับอยู่ในกรอบแคบ ๆ ที่บริเวณ $30,000 ซึ่งเป็นระดับการทดสอบของทั้งฝั่งกระทิงและหมี และหลายครั้ง การเคลื่อนที่แบบคงที่ดังกล่าวเกิดขึ้นก่อนการเคลื่อนไหวครั้งใหญ่ เขาให้หลักฐานโดยชี้ให้เห็นถึง Bollinger Bands และการแสดงผลของอินดิเคเตอร์ ซึ่งชี้ให้เห็นว่าราคาบิทคอยน์อยู่ในกรอบแคบที่สุดมาตั้งแต่เริ่มต้นปี 2023

ผลการสำรวจนักวิเคราะห์ 29 ท่านที่จัดทำโดย Finder.com ให้ผลการคาดการณ์กลางดังนี้ ผู้เชี่ยวชาญคาดการณ์ว่าภายในสิ้นปีนี้ BTC จะขึ้นไปที่ $38,488 ในขณะที่จุดสูงสุดของบิทคอยน์ในปี 2023 อาจจะอยู่ที่ $42,000 ภายในสิ้นปี 2025 ความเห็นโดยเฉลี่ยของนักวิเคราะห์คาดว่าราคาบิทคอยน์อาจไปถึง $100,000 และภายในสิ้นปี 2030 อยู่ที่ $280,000

โดยปกติแล้ว การคาดการณ์ของผู้เชี่ยวชาญส่วนบุคคลนั้นแตกต่างไปกัน โดยรวม ส่วนใหญ่ (59%) มีทัศนคติที่ดีต่อ BTC และเชื่อว่าตอนนี้เป็นจังหวะที่ดีในการเข้าสู่ตลาด 34% แนะนำให้ถือสกุลเงินคริปโตเอาไว้ และ 7% แนะนำให้ขาย

นักยุทธศาสตร์ด้านการตลาดที่ชื่อว่า Todd "Bubba" Horwitz เชื่อว่า บิทคอยน์จะมีราคาถึง $35,000 และจากนั้นคือ $40,000 ภายในหกเดือนข้างหน้า Horwirtz ไม่ได้มองว่าธนาคารเฟดหรือ Halving เป็นปัจจัยกระตุ้น แต่เป็นนาย Robert F. Kennedy Jr. ผู้สมัครชิงตำแหน่งประธานาธิบดีจากพรรคเดโมแครตที่กล่าวว่า การกอบกู้เศรษฐกิจประเทศและสนับสนุนเงินดอลลาร์อาจได้รับความช่วยเหลือจากสินทรัพย์ที่จับต้องได้ เช่น ทองคำ เงิน แพลตตินั่ม และ..บิทคอยน์

Trader Tardigrade นักวิเคราะห์ท่านหนึ่งเชื่อว่า บิทคอยน์จะมีโครงสร้างเดียวกันกับที่เคยเกิดขึ้นระหว่างปี 2013 ถึง 2018 ซึ่งในครั้งนั้น ราคาเป็นไปตามรูปแบบที่เปลี่ยนผ่านมาจาก “จุดสูงสุดก่อนหน้า” เป็น “สูงสุด 1” ตามมาด้วย “สูงสุด 2” และ “การรีเทสต์” (ช่วงเวลาที่บิทคอยน์กำลังเคลื่อนไหวอยู่ในขณะนี้) หากโมเดลนี้เป็นจริง ขั้นถัดไปจะเป็นช่วง “บูม” ของราคา ซึ่งอาจพาราคาบิทคอยน์ไปถึง $400,000 ภายในปี 2026

Stockmoney Lizards ผู้เชี่ยวชาญอีกท่านหนึ่งเชื่อว่า บิทคอยน์เพิ่งจะออกจากวัฎจักรประวัติศาสตร์ที่สาม ซึ่งเป็นช่วงที่ราคาได้ขยับถึงจุดสูงสุดที่ $68,900 และได้เข้าสู่วัฎจักรราคาที่สี่ การไปถึงจุดสูงสุดของวัฎจักรรอบนี้อาจอยู่ที่ช่วง $150,000 และ $200,000 ในไตรมาสที่ 2 หรือ 3 ของปี 2025

เอไอก็มีความเห็นต่อเรื่องนี้เช่นกัน (เราจะไปต่อโดยไม่พูดถึงเอไอไม่ได้!) ผู้เชี่ยวชาญจาก Finbold ได้ตัดสินใจสอบถาม Google Bard ระบบการเรียนรู้แบบเอไอว่า ราคาบิทคอยน์จะอยู่ที่เท่าไรหลังจากการ Halving ที่รอคอยกันมาอย่างยาวนานในปี 2024

เอไอชี้ว่ามีหลายปัจจัยที่สามารถส่งผลต่อราคา แต่บิทคอยน์มีแนวโน้มที่จะทำราคาสูงสุดใหม่ ซึ่งได้รับแรงสนับสนุนจากทั้งการ Halving และการใช้งาน BTC ทั่วโลก ตลอดจนความสนใจจากนักลงทุนรายสถาบัน เมื่อพูดถึงตัวเลขที่เฉพาะเจาะจงแล้ว Google Bard ให้ข้อสังเกตว่า หลังจากการ Halving ราคาเหรียญอาจพุ่งขึ้นอย่างรวดเร็วไปที่ $100,000 ในทางกลับกัน Google Bard ยังเน้นย้ำปัจจัยที่อาจส่งผลจำกัดการเติบโตของบิทคอยน์ โดยไม่ตัดโอกาสที่ฤดูหนาวคริปโตอาจยืดเยื้อไปจนถึงปี 2024

ณ ขณะที่เขียนบทวิเคราะห์ฉบับนี้ ในช่วงเย็นวันศุกร์ที่ 28 กรกฎาคม บิทคอยน์ยังดูเหมือนจะไม่ได้รับผลกระทบอะไรมากมาย BTC/USD เทรดอยู่ที่บริเวณ $29,400 โดยมีมูลค่ารวมในตลาดคริปโตลดลงเล็กน้อยและอยู่ที่ $1.183 ล้านล้านดอลลาร์ ($1.202 ล้านล้านดอลลาร์เมื่อสัปดาห์ก่อนหน้า) ด้านดัชนี Crypto Fear & Greed Index ขณะนี้อยู่ในโซนปานกลาง (Neutral) ที่ 52 จุด (เทียบกับ 50 จุดเมื่อสัปดาห์ก่อนหน้า)

กลุ่มนักวิเคราะห์ NordFX

หมายเหตุ: เนื้อหาดังกล่าวไม่ควรยึดถือเป็นคำแนะนำในการลงทุนหรือเป็นคำปรึกษาในการซื้อขายในตลาดการเงิน โดยเนื้อหาข้างต้นเป็นไปเพียงเพื่อจุดประสงค์ในการให้ข้อมูลเท่านั้น การซื้อขายในตลาดการเงินมีความเสี่ยงและอาจทำให้เกิดการสูญเสียเงินฝากได้

กลับ กลับ