EUR/USD: การแทรกแซงด้วยวาจาของธนาคารเฟดสหรัฐฯ ช่วยหนุนเงินดอลลาร์

- ในบทรีวิวครั้งก่อนหน้า เราได้พูดถึงการแทรกแซงด้วยวาจาโดยทางรัฐบาลญี่ปุ่นที่มุ่งอยากจะหนุนเงินเยนด้วยคำแถลงต่อสาธารณะ ในครั้งนี้ ท่าทีที่คล้ายกันมาจากคณะกรรมการ FOMC (คณะกรรมการกำหนดนโยบายทางการเงินของธนาคารเฟด) นำโดยนาย Jerome Powell ประธานธนาคารเฟด ในการประชุมเมื่อวันที่ 20 กันยายนที่ผ่านมา FOMC ตัดสินใจคงอัตราดอกเบี้ยที่ 5.50% ซึ่งเป็นไปตามการคาดการณ์ส่วนใหญ่ เนื่องจากตลาดฟิวเจอร์สชี้ว่ามีโอกาส 99% ที่ผลลัพธ์จะออกมาเช่นนั้น อย่างไรก็ตาม ในการแถลงข่าวที่ตามมา Powell กล่าวว่า การต่อสู้กับภาวะเงินเฟ้อยังอีกยาวไกล และเป้าหมายที่ 2.0% อาจจะยังไม่สำเร็จจนกว่าจะถึงปี 2026 ดังนั้น โอกาสที่จะขึ้นอัตราดอกเบี้ยอีก 25 จุดพื้นฐานจึงยังมีความเป็นไปได้อยู่ ประธานเฟดกล่าวว่า เขาไม่เห็นภัยเศรษฐกิจถดถอย และเศรษฐกิสหรัฐฯ มีความแข็งแกร่งเพียงพอที่จะรับมือกับดอกเบี้ยในอัตราสูงในระยะเวลาหนึ่ง นอกจากนี้ รายงานเปิดเผยว่าสมาชิกใน FOMC 12 จาก 19 รายคาดการณ์ว่าจะมีการขึ้นอัตราดอกเบี้ย 5.75% ภายในปีนี้ การคาดการณ์ทางเศรษฐกิจของคณะกรรมการชี้ว่า อัตราดอกเบี้ยดังกล่าวน่าจะคงอยู่อีกสักระยะ โดยเฉพาะการคาดการณ์ที่ทบทวนแล้วชี้ว่า อัตราดอกเบี้ยอาจปรับลดลงเป็น 5.1% ในอีกหนึ่งปีจากปัจจุบัน (จากเดิมคาดการณ์ไว้ที่ 4.6%) และลดลงมาที่ 3.9% ในช่วงเวลาสองปี (จากเดิม 3.4%)

ผู้เล่นในตลาดมีความเชื่อที่แตกต่างกันไปเกี่ยวกับแนวโน้มในอนาคต แต่ข้อเท็จจริงก็คือ คำพูดและท่าทีสายเหยี่ยวจากธนาคารเฟดนั้นช่วยหนุนเงินดอลลาร์ ถึงแม้ว่าจะไม่มีการเปลี่ยนแปลงที่เป็นรูปธรรมอะไร มีความเป็นไปได้ที่ธนาคารเฟดได้เรียนรู้ข้อผิดพลาดจากฝั่งธนาคารยุโรป (ECB) ซึ่งชักจูงให้ตลาดเชื่อว่าวัฎจักรการถอนสภาพคล่องออกจากระบบนั้นสิ้นสุดลงแล้วในยูโรโซน ทั้งนี้ Christine Lagarde ประธาน ECB ได้พูดชัดเจนว่า เธอมองว่าอัตราดอกเบี้ยที่ระดับปัจจุบันนั้นยอมรับได้ ในขณะที่ Yannis Stournaras ผู้ว่าการธนาคารกลางกรีซกล่าวว่า อัตราดอกเบี้ยถึงระดับสูงสุดแล้ว และท่าทีถัดไปน่าจะเป็นการปรับลดอัตราดอกเบี้ย คำกล่าวที่คล้ายกันว่า มาตรการที่เกิดขึ้นในเดือนกันยายนในการถอนสภาพคล่องนั้นเป็นชุดสุดท้าย และยังเป็นความเห็นเดียวกันที่แสดงออกโดย Boris Vujčić ผู้ว่าการธนาคารแห่งชาติโครเอเชียอีกด้วย

ผลจากการแทรกแซงด้วยวาจาของธนาคารเฟด ทำให้ดัชนีดอลลาร์ (DXY) พุ่งขึ้นจาก 104.35 เป็น 105.37 ภายในเวลาไม่กี่ชั่วโมง ในขณะที่ EUR/USD ลดลงมายังระดับ 1.0616 นักเศรษฐศาสตร์ที่ Oversea-Chinese Banking Corporation (OCBC) เชื่อว่า เนื่องด้วยการตัดสินใจของธนาคารเฟดที่ยังคงความยืดหยุ่นในการขึ้นอัตราดอกเบี้ยครั้งถัดไป จึงไม่แนะนำให้คาดหวังว่าจะมีการหันไปใช้นโยบายแบบผ่อนคลายในอนาคตอันใกล้นี้

นักยุทธศาสตร์จาก Danske Bank มีความเห็นว่า “ธนาคารเฟดมีท่าทีสายเหยี่ยว เพราะสามารถทำได้โดยไม่ต้องขึ้นอัตราดอกเบี้ยจริง ๆ” อย่างไรก็ตาม พวกเขาโต้แย้งว่า “แม้ว่าการทำให้ดอลลาร์แข็งค่าขึ้นต่อไปในตอนนี้ มันอาจจะมีโอกาสที่ราคา EUR/USD จะปรับขึ้นในระยะสั้น” “เราเชื่อว่าอัตราดอกเบี้ยสูงสุด สถานการณ์ที่ดีขึ้นในภาคการผลิตเมื่อเทียบกับภาคบริการ และ/หรือทัศนคติในเชิงลบที่ลดลงต่อจีนจะช่วยเป็นแรงหนุนที่ดีให้กับ EUR/USD ในช่วงหนึ่งเดือนข้างหน้า อย่างไรก็ดี ในระยะยาวกว่า เรายังคงท่าทีในเชิงยุทธศาสตร์ของเรา และมองว่า EUR/USD จะขยับลดลงและลงมาที่ 1.0300 ภายใน 12 เดือนข้างหน้า"

สถิติดัชนีกิจกรรมทางธุรกิจของสหรัฐฯ ลดลงในวันศุกร์ที่ 22 กันยายน และให้ภาพที่ผสมกัน ดัชนี PMI ภาคการผลิตเพิ่มขึ้นเป็น 48.9 ในขณะที่ PMI ภาคบริการลดลงมาที่ 50.2 ด้วยเหตุนี้ Composite PMI จึงอยู่สูงกว่าระดับ 50.0 แต่ลดลงมาเล็กน้อยจาก 50.2 เป็น 50.1

หลังการประกาศดัชนี PMI EUR/USD ปิดท้ายสัปดาห์ที่ระดับ 1.0645 โดยผู้เชี่ยวชาญ 70% เห็นด้วยว่าดอลลาร์จะแข็งค่าขึ้นต่อ ในขณะที่ 30% โหวตให้เทรนด์ขาขึ้นของคู่สกุลเงินนี้ ในส่วนการวิเคราะห์เชิงเทคนิค ยังไม่มีอะไรเปลี่ยนแปลงไปมากในช่วงสัปดาห์ที่ผ่านมา อินดิเคเตอร์เทรนด์และออสซิลเลเตอร์ทั้งหมดบนกรอบ D1 ยังคงสนับสนุนดอลลาร์อย่างเป็นเอกฉันท์ และให้สัญญาณสีแดงกับคู่นี้ อย่างไรก็ดี 15% ให้สัญญาณแล้วว่าราคาคู่นี้อยู่ในโซน oversold โดยมีแนวรับที่ใกล้ที่สุดอยู่ที่บริเวณ 1.0620-1.0630 ตามมาด้วย 1.0490-1.0525, 1.0370 และ 1.0255 ส่วนระดับแนวต้านจะอยู่ในโซน 1.0670-1.0700 และจากนั้นคือ 1.0745-1.0770, 1.0800, 1.0865, 1.0895-1.0925, 1.0985 และ 1.1045

สำหรับกิจกรรมที่จะมีขึ้นในสัปดาห์นี้ วันอังคารที่ 26 กันยายน เราจะได้ทราบการประกาศสถิติตลาดอสังหาริมทรัพย์ของสหรัฐฯ ตามมาด้วยดัชนีสินค้าคงทนในสหรัฐฯ ในวันพุธ ส่วนวันพฤหัสบดีที่ 28 กันยายน จะเป็นวันที่ต้องติดตามรายงานหลายฉบับ ได้แก่ ดัชนีเงินเฟ้อเบื้องต้น (CPI) จากเยอรมนี และ GDP สหรัฐฯ ในไตรมาสที่ 2 นอกจากนี้จะยังมีการประกาศสถิติตลาดแรงงานของสหรัฐฯ และปิดท้ายวันด้วยคำแถลงจากนาย Jerome Powell ประธานเฟดสหรัฐฯ และในวันศุกร์ เราจะติดตามข้อมูลเศรษฐกิจมหภาคที่สำคัญ ได้แก่ ดัชนีราคาผู้บริโภคเบื้องต้นของยูโรโซน (CPI) และข้อมูลเกี่ยวกับการบริโภคส่วนบุคคลในสหรัฐฯ

GBP/USD: ธนาคารอังกฤษถอนการสนับสนุนให้กับเงินปอนด์

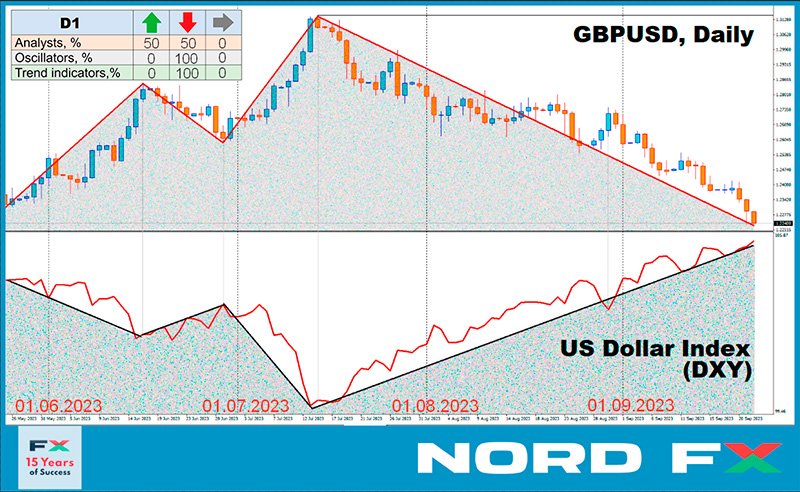

- โลกการเงินไม่ได้หมุนรอบการตัดสินใจของธนาคารเฟดแต่เพียงอย่างเดียวเท่านั้น ในสัปดาห์ที่แล้ว ธนาคารแห่งชาติอังกฤษ (BoE) ก็มีความคืบหน้าที่น่าสนใจเช่นกัน เมื่อวันพฤหัสบดีที่ 21 กันยายนที่ผ่านมา คณะกรรมการนโยบายทางการเงินของ BoE ตัดสินใจคงอัตราดอกเบี้ยที่ระดับเดิมคือ 5.25% แม้ว่าท่าทีดังกล่าวจะเป็นไปตามคาดหมายสำหรับธนาคารเฟด แต่ท่าทีของ BoE เป็นข่าวเซอร์ไพรส์ตลาด เพราะพวกเขาคาดการณ์ว่าจะมีการขึ้นอัตราดอกเบี้ย 25 จุด ซึ่งไม่ได้เกิดขึ้นจริง ส่งผลให้ดอลลาร์แข็งค่าขึ้น และเงินปอนด์อ่อนค่าลง พา GBP/USD ลงมาที่ระดับ 1.2230

การตัดสินใจของ BoE น่าจะมีอิทธิพลมาจากสถิติเงินเฟ้อที่ดูดีขึ้นของสหราชอาณาจักร ซึ่งประกาศหนึ่งวันก่อนหน้า ดัชนีราคาผู้บริโภคประจำปี (CPI) ลดลงจริงที่ 6.7% เมื่อเทียบกับตัวเลขครั้งก่อนหน้าที่ 6.8% และตัวเลขคาดการณ์ที่ 7.1% ดัชนี CPI พื้นฐานก็ลดลงจาก 6.9% เหลือ 6.2% เช่นกันเทียบกับการคาดการณ์ที่ 6.8% สถิติเหล่านี้นำมาซึ่งการตัดสินใจหยุดพัก และไม่สร้างภาระเพิ่มเติมให้เศรษฐกิจที่กำลังประสบปัญหาอยู่แล้ว เหตุผลนี้ยังได้รับการสนับสนุนโดยข้อมูลดัชนีผู้จัดการฝ่ายจัดซื้อภาคบริการของอังกฤษ (PMI) ประจำเดือนกันายน ซึ่งทำระดับต่ำสุดในรอบ 32 เดือนที่ 47.2 เทียบกับ 49.5 ในเดือนสิงหาคม และการคาดการณ์ที่ 49.2 ดัชนี PMI ภาคการผลิตก็รายงานเช่นกันที่ 44.2 ซึ่งต่ำกว่าระดับสำคัญที่ 50.0 อยู่มาก

นักเศรษฐศาสตร์จาก S&P Global Market Intelligence ชี้ว่า “ผลสถิติ PMI ที่น่าผิดหวังนี้ชี้ว่า ภาวะเศรษฐกิจถดถอยในอังกฤษกำลังมีความเป็นไปได้สูงขึ้น ปริมาณการผลิตที่ลดลงอย่างรวดเร็วเห็นได้จากสถิติ PMI สอดคล้องกับการหดตัวของ GDP ที่มากกว่า 0.4% รายไตรมาส และแนวโน้มขาลงในภาพรวมกำลังเห็นชัดขึ้น โดยไม่มีแนวโน้มที่สถานการณ์จะดีขึ้นในระยะสั้น”

นักวิเคราะห์จาก Wells Fargo หนึ่งในธนาคารที่มีขนาดใหญ่ที่สุดในสหรัฐฯ เชื่อว่า การตัดสินใจของ BoE เป็นสัญญาณการสูญเสียแรงหนุนที่มาจากอัตราดอกเบี้ยให้แก่เงินปอนด์อังกฤษ การคาดการณ์ชี้ว่า อัตราดอกเบี้ยปัจจุบันที่ 5.25% จะเป็นระดับสูงสุดของวัฎจักร ตามมาด้วยอัตราดอกเบี้ยที่ลดลงมาที่ 3.25% ภายในสิ้นปี 2024 พวกเขาแย้งด้วยว่า “ในบริบทนี้ การที่อัตราแลกเปลี่ยนของเงินปอนด์ไปที่ 1.2000 หรือต่ำกว่าก็มีความเป็นไปได้”

นักวิเคราะห์จาก Scotiabank ก็มีความคิดเห็นที่คล้ายกัน ระดับต่ำสุดใหม่และสัญญาณตลาดหมีที่แข็งแกร่งจากออสซิลเลเตอร์ระยะสั้น ระยะกลาง และระยะยาวชี้ว่า มีความเสี่ยงเพิ่มขึ้นที่เงินปอนด์จะดิ่งลงมาที่ 1.2100-1.2200

นักเศรษฐศาสตร์จาก Commerzbank ของเยอรมนีไม่ตัดโอกาสความเป็นไปได้ที่เงินปอนด์จะฟื้นตัวเล็กน้อย หากอัตราเงินเฟ้อดูดีมากขึ้น พวกเขาเชื่อว่าธนาคารอังกฤษยังเปิดประตูพร้อมที่จะขึ้นอัตราดอกเบี้ยอีกครั้งหนึ่ง คะแนนโหวตให้คงอัตราดอกเบี้ยในครั้งนี้นั้นสูสีอย่างน่าประหลาดใจมากที่ 5:4 หมายความว่า มีกรรมการของคณะกรรมการนโยบายการเงินที่โหวตให้ขึ้นดอกเบี้ย 25 จุดพื้นฐาน 4 คน ซึ่งเน้นย้ำถึงระดับความไม่แน่นอนที่สูง แต่เนื่องด้วยสภาพเศรษฐกิจอังกฤษที่อ่อนแอ ภาพรวมเงินปอนด์ยังคงเป็นตลาดหมี

GBP/USD ปิดท้ายสัปดาห์ที่ผ่านมาที่ 1.2237 ความเห็นของนักวิเคราะห์สำหรับอนาคตอันใกล้ก็แบ่งออกเป็นสองกลุ่มเท่า ๆ กัน 50% เห็นว่าราคาจะลงทิศใต้ต่อไป ในขณะที่อีก 50% คาดว่าราคาจะมีการปรับฐานขึ้นด้านบน อินดิเคเตอร์เทรนด์และออสซิลเลเตอร์ทั้งหมดบนกราฟ D1 ให้สัญญาณสีแดง นอกจากนี้มี 40% ของออสซิลเลเตอร์เหล่านี้ที่อยู่ในโซน oversold ซึ่งเป็นสัญญาณที่ชัดเจนว่าเทรนด์มีโอกาสกลับตัว

หากราคาเคลื่อนที่ไปยังแนวโน้มขาลงต่อไป ก็จะเจอกับระดับแนวรับและโซนที่ 1.2190-1.2210, 1.2085, 1.1960 และ 1.1800 ในทางกลับกัน หากราคาขยับขึ้น ก็จะเจอกับแนวต้านที่ 1.2325, 1.2440-1.2450, 1.2510, 1.2550-1.2575, 1.2600-1.2615, 1.2690-1.2710, 1.2760 และ 1.2800-1.2815

ในส่วนกิจกรรมทางเศรษฐกิจที่จะส่งผลต่อสหราชอาณาจักรในสัปดาห์ที่จะถึงนี้ ความสนใจจะอยู่ที่การประกาศ GDP ไตรมาสที่ 2 ในวันศุกร์ที่ 29 กันยายนนี้

USD/JPY: การประชุมที่ไม่มีชีวิตชีวาของธนาคารแห่งชาติญี่ปุ่น

- หลังจากการประชุมของธนาคารเฟดและธนาคารกลางอังกฤษ ธนาคารกลางญี่ปุ่น (BoJ) ได้จัดการประชุมขึ้นเมื่อวันศุกร์ที่ 22 กันยายน “มันเป็นการประชุมที่ไม่มีชีวิตชีวา” เป็นความเห็นของนักเศรษฐศาสตร์ที่ TD Securitites “ศมาชิกทุกคนโหวตเป็นเอกฉันท์ให้คงนโยบายเหมือนเดิมไม่เปลี่ยนแปลง คำแถลงนั้นคล้ายกันกับที่เคยออกมาในเดือนกรกฎาคม และก็ไม่ได้มีการเปลี่ยนแปลงเกิดขึ้นในเวลาต่อมา” อัตราดอกเบี้ยยังคงที่ระดับติดลบเหมือนเดิมที่ -0.1%

งานแถลงข่าวที่ตามมานำโดย Kazuo Ueda ผู้ว่าการธนาคารกลางญี่ปุ่นก็สร้างความผิดหวังให้กับฝั่งกระทิงของเงินเยน Ueda ไม่พูดขัดขวางการอ่อนค่าของเงินเยน แต่เขากลับเน้นย้ำว่า อัตราดอกเบี้ยควรจะสะท้อนถึงตัวชี้วัดพื้นฐานและมีเสถียรภาพ ผู้ว่าการธนาคารกลางฯ ตั้งข้อสังเกตด้วยว่า ธนาคารกลางฯ “อาจพิจารณาความเป็นไปได้ในการยุติการควบคุมเส้นโค้งพันธบัตรและเปลี่ยนนโยบายอัตราดอกเบี้ยติดลบ เมื่อเรามั่นใจว่าใกล้จะบรรลุเป้าหมายอัตราเงินเฟ้อ 2% “

คำแถลงของ Shunichi Suzuki รัฐมนตรีการคลังญี่ปุ่นเป็นการแทรกแซงทางวาจาโดยปกติสำหรับเขา “เรากำลังติดตามอัตราแลกเปลี่ยนอย่างใกล้ชิด โดยมีความเร่งด่วนสูง” รัฐมนตรีประกาศ “และเราไม่ตัดโอกาสใด ๆ ที่จะตอบสนองต่อความผันผวนที่สูงเกินไป” เขากล่าวเสริมว่า การแทรกแซงค่าเงินในปีที่แล้วบรรลุผลตามที่มุ่งหวัง แต่ไม่ได้ระบุว่าการดำเนินการที่คล้ายกันจะเกิดขึ้นในอนาคตอันใกล้หรือไม่

พันธบัตรรัฐบาลสหรัฐฯ ชุด 10 ปีและคู่สกุลเงิน USD/JPY มักมีความสัมพันธ์ต่อกันโดยตรง เมื่อผลตอบแทนของพันธบัตรเพิ่มขึ้น ดอลลาร์ก็แข็งค่าขึ้นเทียบกับเงินเยนเช่นกัน ในสัปดาห์นี้ หลังจากคำแถลงสายเหยี่ยวจากธนาคารเฟด ผลตอบแทนของพันธบัตรชุด 10 ปีก็พุ่งขึ้นทำระดับสูงสุดนับตั้งแต่ปี 2007 ส่งผลให้คู่ USD/JPY ขึ้นทำระดับสูงสุดใหม่ที่ 148.45 นักเศรษฐศาสตร์จาก TD Securities มองว่า เมื่อพิจารณาผลตอบแทนของพันธบัตรสหรัฐฯ ที่เพิ่มขึ้นแล้ว ราคาคู่นี้อาจทะลุระดับ 150.00 ขึ้นไป ในขณะที่ฝั่งธนาคาร Societe Generale ของฝรั่งเศสให้เป้าหมายไว้ที่ 149.20 และ 150.30

ราคาปิดท้ายตลาดในสัปดาห์ที่แล้วที่ 148.36 ซึ่งผู้เชี่ยวชาญส่วนใหญ่ (70%) เห็นด้วยกับมุมมองความเห็นของ TD Securities และ Societe Generale เกี่ยวกับอนาคตของคู่ USD/JPY โดย 20% คาดว่ามีโอกาสที่ราคาจะปรับฐานลงมาด้านล่าง และอาจจะลงมาอย่างรุนแรงเพราะการแทรกแซงค่าเงิน ส่วน 10% ที่เหลือมีความเห็นเป็นกลาง ด้านอินดิเคเตอร์เทรนด์และออสซิลเลเตอร์ 100% บนกรอบ D1 ให้สัญญาณสีเขียว แต่ 10% ชี้ว่าราคาให้สัญญาณ overbought แล้ว โดยมีแนวรับที่ใกล้ที่สุดในโซน 146.85-147.00 ตามมาด้วย 145.90-146.10, 145.30, 144.50, 143.75-144.05, 142.20, 140.60-140.75, 138.95-139.05 และ 137.25-137.50 ส่วนแนวต้านที่ใกล้ที่สุดอยู่ที่ 148.45 ตามมาด้วย 148.45, 148.85-149.20, 150.00 และสุดท้ายคือราคาสูงสุดของเดือนตุลาคม 2022 ที่ 151.90

ไม่คาดว่าในสัปดาห์นี้จะมีการประกาศสถิติทางเศรษฐกิจที่สำคัญที่เกี่ยวข้องกับญี่ปุ่น อย่างไรก็ตาม นักเทรดอาจให้ความสนใจในวันศุกร์ที่ 29 กันยายน ซึ่งจะมีการประกาศข้อมูลเงินเฟ้อของผู้บริโภคในพื้นที่โตเกียว

คริปโตเคอเรนซี: ศึกชิง $27,000

- ในวันจันทร์ที่ 18 กันยายน ราคาบิทคอยน์เริ่มพุ่งขึ้น และดันตลาดสินทรัพย์ดิจิทัลขึ้นไปทั้งตลาด ที่น่าสนใจก็คือ สาเหตุเบื้องหลังแนวโน้มขาขึ้นดังกล่าวไม่ได้เกี่ยวข้องกับบิทคอยน์โดยตรง แต่เป็นเพราะดอลลาร์สหรัฐฯ กล่าวคือ มันเกี่ยวข้องกับการตัดสินใจของธนาคารเฟดเกี่ยวกับอัตราดอกเบี้ย ดอลลาร์ที่สูงขึ้นยิ่งจำกัดกระแสเงินลงทุนที่เข้ามาในสินทรัพย์กลุ่มที่มีความเสี่ยงมากกว่า รวมถึงสกุลเงินคริปโต เพรานักลงทุนรายใหญ่ชอบที่จะมีผลตอบแทนที่แน่นอนมากกว่า ในกรณีนี้ ก่อนการประชุมของธนาคารเฟด ตลาดต่างมั่นใจว่าธนาคารฯ จะไม่ใช่แค่หลีกเลี่ยงการขึ้นอัตราดอกเบี้ย แต่จะยังคงอัตราดอกเบี้ยเท่าเดิมไปจนถึงสิ้นปี การคาดการณ์ดังกล่าวส่งผลให้ BTC/USD พุ่งขึ้นมาทำระดับสูงสุดที่ $27,467 เมื่อวันที่ 19 สิงหาคม และมีมูลค่าเพิ่มขึ้นมา 10% นับตั้งแต่วันที่ 11 กันยายน

อย่างไรก็ตาม ถึงแม้ว่าอัตราดอกเบี้ยจะไม่มีการเปลี่ยนแปลง แต่ก็มีความชัดเจนว่าหลังการประชุมดังกล่าว การต่อสู้กับภาวะเงินเฟ้อยังคงดำเนินต่อไป ดังนั้น ความหวังใด ๆ ว่าธนาคารเฟดจะเปลี่ยนท่าทีนโยบายสายเหยี่ยวอาจจะต้องหยุดพักลงก่อนในตอนนี้ ราคาบิทคอยน์จะกลับทิศทางและตัดทะลุโซนแนวรับที่ $27,000 และกลับมายังจุดเริ่มต้นเหมือนเดิม

ถึงแม้ว่าราคาจะมีการย่อตัว หลายคนในชุมชนคริปโตยังคงมั่นใจว่า ทองคำดิจิทัลจะราคาขึ้นต่อ เช่น นักวิเคราะห์ที่มีชื่อว่า Yoddha เชื่อว่า บิทคอยน์มีโอกาสขยับถึงราคาสูงสุดในกรอบและวางเป้าหมายไว้ที่ $50,000 ภายในสิ้นปี หลังจากนั้นราคาจะปรับฐานมาที่ $30,000 ในช่วงต้นปี 2024 ก่อน Halving ของเหรียญ Crypto Rover บล็อกเกอร์คริปโตโต้แย้งว่า ปัญหาเกี่ยวกับเศรษฐกิจสหรัฐฯ จะทำหน้าที่เป็นปัจจัยกระตุ้นการเติบโตของบิทคอยน์ ในกรณีที่ราคาทะลุขึ้นแนวต้านที่บริเวณ $27,000 มีโอกาสที่ราคาจะขยับขึ้นไปที่ $32,000

DonAlt นักวิเคราะห์ผู้เคยทำนายการทะยานขึ้นของคริปโตไว้อย่างถูกต้องในช่วงต้นปีนี้ มีความเห็นว่าบิทคอยน์มีโอกาสที่จะทะยานขึ้นครั้งใหญ่อีกรอบหนึ่ง และจะทำราคาสูงสุดในปี 2023 “หากเราขยับขึ้นและยืนเหนือแนวต้านที่เรากำลังต่อสู้อยู่ได้” “เป้าหมายถัดไปจะอยู่ที่บริเวณ $36,000 ผมไม่ตัดโอกาสที่อาจพลาดราคาเข้าที่ดีที่ $30,000 เพราะหากราคาเกิดทะยานขึ้นเมื่อไหร่ มันอาจจะเกิดขึ้นอย่างรวดเร็ว แต่ก็ยังมีหลายเหตุผลให้ราคาร่วงลงได้เช่นกัน ในกรณีที่เลวร้ายที่สุด ผมจะเจอกับความเสียหายเล็กน้อย หากราคาดิ่งลงไปในช่วง $19,000- $20,000"

Jason Pizzino นักวิเคราะห์เชื่อว่า วัฎจักรตลาดกระทิงของบิทคอยน์เริ่มก่อตัวขึ้นประมาณเดือนกรกฎาคม และกระบวนการนี้ยังไม่เสร็จสิ้น แม้ว่าราคาจะมีการสะสมกำลังในช่วงที่ผ่านมา นักเทรดรายนี้มองว่า บิทคอยน์จะยืนยันสภาพตลาดกระทิงหากมันขยับขึ้นไปเหนือระดับสำคัญที่ $28,500

“ในตลาดนี้ เราแทบไม่ค่อยได้เห็นราคาอยู่ต่ำกว่าระดับ $25,000 ผมไม่ได้บอกว่ามันจะร่วงลงไม่ได้ แต่ในช่วง 6 เดือนที่ผ่านมา ราคากราฟรายสัปดาห์ปิดเหนือระดับเหล่านี้มาตลอด ตอนนี้ถือว่าดี แต่ฝูงกระทิงยังมาไม่ถึงที่นี่ พวกเขาจำเป็นต้องเห็นราคาปิดอย่างน้อยเหนือระดับ $26,550 ก่อน” กล่าวโดย Pizzino “ฝั่งกระทิงจะยังมีอะไรให้ทำสำเร็จอีกมาก ผมจะเริ่มพูดถึงพวกเขาทันทีที่เราตัดผ่านเส้นสีขาวอีกครั้งที่ระดับ $28,500 นี่เป็นหนึ่งในระดับสำคัญในช่วงเริ่มต้นของแรงขาขึ้นของบิทคอยน์ เพื่อจะฝ่าระดับ $32,000 ไปให้ได้”

John Bollinger ผู้พัฒนาอินดิเคเตอร์ความผันผวน Bollinger Bands เชื่อว่า สินทรัพย์คริปโตผู้นำนี้ใกล้จะทะลุราคา อินดิเคเตอร์ใช้ค่าเบี่ยงเบนมาตรฐานจากค่าเฉลี่ยเคลื่อนที่เพื่อหาความผันผวนของสินทรัพย์และกรอบราคาที่เป็นไปได้ ในขณะนี้ คู่ BTC/USD กำลังก่อตัวแท่งเทียนรายวัน ซึ่งแตะกรอบด้านบน แปลว่าราคาอาจมีโอกาสกลับตัวไปยังตรงกลางของกรอบ หรืออาจมีความผันผวนเพิ่มขึ้นและราคาขยับขึ้นไปด้านบนได้ กรอบ Bollinger Bands ที่แคบลงบนกราฟชี้ให้เห็นว่า สถานการณ์หลังมีโอกาสเป็นไปได้มากกว่า อย่างไรก็ตาม ตัวนาย John Bollinger เองให้ความเห็นอย่างระมัดระวังว่า มันยังเร็วเกินไปที่จะให้ข้อสรุปที่ชัดเจนใด

นักวิเคราะห์ชื่อดัง PlanB ได้ยืนยันการคาดการณ์ที่เขาเคยให้ไว้เมื่อช่วงต้นปีนี้อีกครั้ง เขากล่าวไว้ว่า ราคาต่ำสุดของเดือนพฤศจิกายน 2022 เป็นจุดต่ำสุดของบิทคอยน์ และราคาขาขึ้นรอบล่าสุดจะเกิดขึ้นเมื่อใกล้ช่วง Halving นาย PlanB เชื่อว่า Halving ปี 2024 จะเป็นตัวกระตุ้นให้บิทคอยน์ขยับขึ้นไปที่ $66,000 และตลาดกระทิงถัดมาในปี 2025 อาจช่วยดันราคาขึ้นไปยังระดับ $100,000

Robert Kiyosaki นักลงทุนและผู้เขียนหนังสือเล่มขายดี "Rich Dad Poor Dad" เชื่อว่า สกุลเงินเฟียตดั้งเดิมไม่มีอนาคต และมูลค่าของเงินอยู่ในสกุลเงินดิจิทัล ผู้เชี่ยวชาญรายนี้มองว่า เศรษฐกิจสหรัฐฯ กำลังอยู่ปริ่มภาวะวิกฤติรุนแรง และสกุลเงินคริปโต โดยเฉพาะบิทคอยน์ทำหน้าที่เป็นที่หลบภัยให้กับนักลงทุนได้ในช่วงเวลาโกลาหล การคาดการณ์ของ Kiyosaki ชี้ว่า ราคาบิทคอยน์อาจพุ่งขึ้นไปที่ $120,000 ในปีหน้านี้ โดย Halving ในปี 2024 จะเป็นตัวกระตุ้นให้เกิดการทะยานขึ้นของราคา

กล่าวโดยสรุป เพื่อให้สมดุลกับการคาดการณ์ในทางบวกข้างต้น เราจะให้ความเห็นในทางลบบ้าง Nicholas Merten นักวิเคราะห์ชื่อดังและพิธีกรรายการ DataDash มีความเห็นว่า ตลาดคริปโตอาจร่วงลงไปอีกครั้ง ซึ่งให้สัญญาณว่าสภาพคล่องของสเตเบิลคอยน์กำลังลดลง “นี่เป็นตัวชี้วัดที่ดีในการสังเกตเทรนด์ในตลาดคริปโต ตัวอย่างเช่น ตั้งแต่เดือนเมษายน 2019 ถึงเดือนกรกฎาคม 2019 บิทคอยน์ขยับขึ้นมาจาก $3,500 เป็น $12,000 ในช่วงเวลาเดียวกันนั้น สภาพคล่องของสเตเบิลคอยน์เพิ่มขึ้นเป็น 119% หลังจากนั้นเราก็ได้เห็นช่วงเวลาสะสมกำลังที่สภาพคล่องคงที่ ในช่วงที่บิทคอยน์ขึ้นมาจาก $3,900 เป็น $65,000 ในปี 2021 สภาพคล่องของสเตเบิลคอยน์พุ่งขึ้นเป็น 2,183%” ตามความเห็นของผู้เชี่ยวชาญท่านนี้

"สภาพคล่องและการเติบโตของราคามีความเชื่อมโยงกัน หากสภาพคล่องลดลงหรือสะสมกำลัง หลังจากนั้นตลาดไม่น่าจะเติบโตขึ้น เรื่องนี้เป็นเรื่องจริงสำหรับทั้งสกุลเงินคริปโตและตลาดการเงิน มูลค่าตามราคาตลาดจำเป็นต้องมีสภาพคล่องเพื่อที่ตลาดจะเติบโต แต่เรากำลังเห็นสภาพคล่องลดลงต่อเนื่อง จึงมีความเป็นไปได้มากกว่าที่ราคาสกุลเงินคริปโตจะลดลง” กล่าวโดย Nicholas Merten

ณ ขณะที่เขียนบทวิเคราะห์ฉบับนี้ในช่วงเย็นวันศุกร์ที่ 22 กันยายน BTC/USD มีราคาซื้อขายอยู่ที่บริเวณ $26,525 โดยมูลค่าตามราคาตลาดของตลาดคริปโตโดยรวมยังคงไม่เปลี่ยนแปลง อยู่ที่ $1.053 ล้านล้านดอลลาร์ (เทียบกับ $1.052 ล้านล้านดอลลาร์ในสัปดาห์ที่แล้ว) ด้านดัชนี Bitcoin Crypto Fear & Greed Index ลดลงมา 2 จุดจาก 45 เหลือ 43 และยังคงอยู่ในโซนความกลัว (Fear)

กลุ่มนักวิเคราะห์ NordFX

หมายเหตุ: เนื้อหาดังกล่าวไม่ควรยึดถือเป็นคำแนะนำในการลงทุนหรือเป็นคำปรึกษาในการซื้อขายในตลาดการเงิน โดยเนื้อหาข้างต้นเป็นไปเพียงเพื่อจุดประสงค์ในการให้ข้อมูลเท่านั้น การซื้อขายในตลาดการเงินมีความเสี่ยงและอาจทำให้เกิดการสูญเสียเงินฝากได้

กลับ กลับ