EUR/USD: วันขอบคุณพระเจ้าและสัปดาห์แห่งความขัดแย้ง

- ก่อนหน้านี้ดอลลาร์สหรัฐฯ เจอแรงกดดันสำคัญเมื่อวันที่ 14 พฤศจิกายน หลังจากมีการประกาศดัชนีราคาผู้บริโภค (CPI) ในสหรัฐฯ ในเดือนตุลาคม ดัชนีราคาผู้บริโภค (CPI) ลดลงจาก 0.4% เหลือ 0% (m/m) และตัวเลขรายปีร่วงลง 3.7% เหลือ 3.2% ดัชนี Core CPI ในช่วงเวลาเดียวกันลดลงจาก 4.1% เหลือ 4.0% ทำระดับต่ำสุดนับตั้งแต่เดือนกันยายน 2021 ตัวเลขนี้ส่งแรงสะเทือนต่อดัชนีดอลลาร์ (DXY) จาก 105.75 ลงมาที่ 103.84 การคาดการณ์จาก Bank of America ชี้ว่า นี่เป็นการเทขายดอลลาร์ครั้งใหญ่ที่สุดนับตั้งแต่ต้นปี แน่นอนว่าการเทขายดังกล่าวส่งผลต่อ EUR/USD ทำให้คู่นี้มีแท่งเทียนกระทิงสีเขียวแท่งใหญ่จากราคาที่ขึ้นไปเกือบ 200 pips ถึงโซนแนวต้านที่ 1.0900

ดัชนี DXY ยังคงแข็งตัวอยู่บริเวณ 103.80 ในสัปดาห์ที่แล้ว โดยคงอยู่ในระดับต่ำสุดตั้งแต่ปลายเดือนสิงหาคมจนถึงต้นเดือนกันยายน ในขณะที่ราคาคู่ EUR/USD ขยับจาก 1.0900 จากแนวต้านลงมายังระดับ pivot point และก็เคลื่อนที่ตามแนวดังกล่าว

แรงสนับสนุนจากตลาด นอกเหนือจากวันขอบคุณพระเจ้าแล้วยังมีอิทธิพลจากความไม่แน่นอนของธนาคารเฟด (FRS) และธนาคารกลางยุโรป (ECB) หลังจากการประกาศรายงานเงินเฟ้อ นักลงทุนส่วนใหญ่เชื่อว่า การตัดสินใจใช้นโยบายการเงินสายเหยี่ยวของธนาคารกลางสหรัฐฯ กำลังใกล้เข้ามา การคาดการณ์ว่าธนาคารกลางฯ จะขึ้นอัตราดอกเบี้ยในที่ประชุมวันที่ 14 ธันวาคมนี้กลับลดลงเป็นศูนย์ นอกจากนี้ ผู้เล่นในตลาดมีความเห็นว่า ธนาคารเฟดอาจเปลี่ยนไปใช้นโยบายการเงินแบบผ่อนคลายไม่ใช่ในช่วงกลางฤดูร้อนนี้ แต่ตั้งแต่ฤดูใบไม้ผลิในปีถัดไป

อย่างไรก็ตาม ผลการประชุมของคณะกรรมการที่กำหนดนโยบายการเงินของสหรัฐฯ (FOMC) เผยแพร่เมื่อวันที่ 21 พฤศจิกายน และเนื้อหารายงานประชุมก็ขัดแย้งกับการคาดการณ์ของตลาด ผลการประชุมชี้ว่า ผู้บริหารธนาคารฯ พิจารณาความเป็นไปได้ที่จะใช้นโยบายการเงินแบบเข้มงวดเพิ่มเติมในกรณีที่เงินเฟ้อขยับขึ้น อีกทั้ง กรรมการบริหาร FRS ยังให้ข้อสรุปด้วยว่า การคงอัตราดอกเบี้ยให้สูงเป็นสิ่งจำเป็นจนกว่าเงินเฟ้อจะไปถึงระดับเป้าหมาย

เนื้อหาการประชุมช่วยพยุงค่าเงินดอลลาร์เล็กน้อย โดย EUR/USD ตัดผ่านแนว 1.0900 จากบนลงล่าง ราคาลงมาจาก 1.0964 ถึง 1.0852อย่างไรก็ตาม ปฏิกิริยาตอบสนองของตลาดมีจำกัด เนื่องจากถ้อยคำข้างต้นค่อนข้างกำกวมและยังขาดความชัดเจนเกี่ยวกับนโยบายการเงินในอนาคตของสหรัฐฯ

ในขณะที่ความคาดหวังของตลาดขัดแย้งกับมาตรการของธนาคารเฟดในสหรัฐฯ ด้านฝั่งยุโรป ท่าทีของธนาคารกลางยุโรปขัดแย้งกันกับถ้อยคำของผู้บริหารธนาคารฯ ในการประชุมครั้งล่าสุด สภาบริหารธนาคารกลางยุโรปยังคงเปิดประตูไว้สำหรับการใช้นโยบายการเงินแบบเข้มงวดต่อเนื่อง และเร่งให้ผู้ออกนโยบายหลีกเลี่ยงที่จะใช้มาตรการผ่อนคลายทางการเงินที่ไม่สมควร ความเห็นที่คล้ายกันนั้นแสดงออกโดย Christine Lagarde ประธานธนาคารกลางยุโรปในการแถลงของเธอเมื่อวันศุกร์ที่ 24 พฤศจิกายน โดยกล่าวว่าการต่อสู้กับภาวะเงินเฟ้อยังไม่สิ้นสุดลง แต่ก่อนหน้านั้นไม่นาน Francois Villeroy de Galhau ประธานธนาคารกลางฝรั่งเศสได้กล่าวว่าอัตราดอกเบี้ยจะไม่ถูกปรับขึ้นอีกต่อไป

ดังนั้น คำถามว่านโยบายการเงินของ ECB ในอนาคตจะเป็นอย่างไรนั้นยังเป็นคำถามปลายเปิด ทั้งนี้ ควรตั้งข้อสังเกตด้วยว่าอัตราการเติบโตของค่าจ้างในยูโรโซนเร่งตัวในไตรมาส 3 จาก 4.4% ขึ้นเป็น 4.7% และผู้จัดการฝ่ายจัดซื้อก็เน้นย้ำถึงแรงกดดันเงินเฟ้อที่เพิ่มสูงขึ้น ในอีกด้านหนึ่ง เศรษฐกิจยูโรโซนก็ยังคงประสบกับภาวะเงินฝืด ดัชนีกิจกรรมทางธุรกิจ (PMI) อยู่ต่ำกว่าระดับสำคัญที่ 50 จุดมาเป็นเวลาหกเดือนติดต่อกัน ซึ่งบ่งชี้ถึงภาวะเศรษฐกิจถดถอยเชิงเทคนิค

แสงไฟริบหรี่ในความมืดมาจากสถิติมหภาคจากเยอรมนี บางดัชนีชี้ให้เห็นว่าสถานการณ์ค่อย ๆ ดีขึ้น ดัชนี PMI ลดลงทำระดับต่ำสุดที่ 38.8 จุดในเดือนกรกฎาคม และจากนั้นก็เริ่มขยับขึ้นอย่างช้า ๆ สถิติเบื้องต้นซึ่งเผยแพร่เมื่อวันพฤหัสบดีที่ 23 พฤศจิกายน ชี้ให้เห็นว่า ดัชนีนี้ขยับขึ้นมาที่ 47.1 (แต่ยังต่ำกว่า 50.0) ดัชนีความเชื่อมั่นทางเศรษฐกิจโดยสถาบัน ZEW กลับมายังโซนบวกเป็นครั้งแรกในรอบครึ่งปี โดยขยับขึ้นอย่างรวดเร็วจาก -1.1 เป็น 9.8 นักเศรษฐศาสตร์บางคนชี้ว่า การเติบโตนี้มีแนวโน้มที่จะเกี่ยวข้องกับดัชนีเงินเฟ้อ (CPI) ที่ลดลงอย่างเห็นได้ชัดในเยอรมนีในช่วงสองเดือนที่ผ่านมา จาก 6.1% เหลือ 3.8%

อย่างไรก็ตาม มีแค่คนที่มองโลกในแง่ดีอย่างมากเท่านั้นที่จะเชื่อว่าเศรษฐกิจประเทศเริ่มดีขึ้นและกลับมาฟื้นตัวแล้ว ภาวะเศรษฐกิจถดถอยของเยอรมนียังอยู่ห่างไกลจากการจุดจบ GDP ไม่เติบโตขึ้นเป็นไตรมาสที่สี่ติดต่อกัน แถม GDP กลับหดตัวในไตรมาสที่ 3 ปี 2023 โดยดัชนีลดลง 0.1% และเมื่อเทียบกับไตรมาสเดียวกันของปีก่อนหน้า ดัชนีลดลง 0.4% รายงานจาก Bloomberg ชี้ว่า วิกฤติงบประมาณในเยอรมนีอาจนำไปสู่ปัญหาโครงการโครงสร้างพื้นฐานและสิ่งแวดล้อมไม่ได้รับงบสนับสนุน การเติบโตทางเศรษฐกิจจึงอาจชะลอตัว 0.5% ในปีหน้า

โดยรวมแล้ว แนวโน้มของทั้งสองสกุลเงิน ทั้งดอลลาร์และยูโรต่างจมอยู่ในหมอกแห่งความไม่แน่นอน นักเศรษฐศาสตร์จากธนาคาร MUFG Bank ของญี่ปุ่นระบุว่า “ประตูที่ดอลลาร์จะไปสู่ราคาสูงสุดที่ทำไว้ในเดือนตุลาคมและ/หรือไปไกลกว่านั้นอาจปิดลงเรียบร้อยแล้ว แต่แนวโน้มการเติบโตในยูโรโซนก็ไม่ได้บ่งชี้ถึงโอกาสที่สำคัญสำหรับ EUR/USD"

เป็นเวลาสัปดาห์ที่สองติดต่อกัน EUR/USD ปิดท้ายสัปดาห์ที่บริเวณ 1.0900 โดยอยู่ที่ 1.0938 ในขณะนี้ ความเห็นของผู้เชี่ยวชาญต่ออนาคตอันใกล้แบ่งออกเป็นกลุ่มต่าง ๆ ดังนี้ 40% โหวตว่าดอลลาร์จะแข็งค่า อีก 40% โหวตให้กับฝั่งยูโร และ 20% ที่เหลือมีความเห็นเป็นกลาง ในส่วนการวิเคราะห์เชิงเทคนิค อินดิเคเตอร์เทรนด์และออสซิลเลเตอร์ทั้งหมดบนกรอบเวลา D1 ให้สีเขียว แต่มีหนึ่งในสามที่อยู่ในโซน overbought แล้ว โดยแนวรับที่ใกล้ที่สุดของคู่นี้อยู่ที่บริเวณ 1.0900 ตามมาด้วย 1.0830-1.0840, 1.0740, 1.0620-1.0640, 1.0480-1.0520, 1.0450, 1.0375, 1.0200-1.0255, 1.0130 และ 1.0000 ด้านฝั่งกระทิงจะเจอกับแนวต้านที่บริเวณ 1.0965-1.0985, 1.1070-1.1090, 1.1150, 1.1260-1.1275 และ 1.1475

ในสัปดาห์ที่จะถึงนี้จะมีการประกาศดัชนีเงินเฟ้อเบื้องต้น (CPI) ของเยอรมนี และ GDP ของสหรัฐฯ ในไตรมาสที่ 3 ในวันพุธที่ 29 พฤศจิกายน ในวันถัดมาจะมีการรายงานดัชนี CPI และปริมาณยอดค้าปลีกของยูโรโซนโดยรวม มาพร้อมกับดัชนีค่าใช้จ่ายเพื่อการบริโภคส่วนบุคคล (PCE) และจำนวนยอดขอรับสวัสดิการว่างงานเบื้องต้นในสหรัฐฯ สัปดาห์ทำการนี้จะปิดท้ายด้วยการประกาศดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) ในภาคการผลิตของสหรัฐฯ และถ้อยแถลงของนาย Jerome Powell ประธานธนาคารเฟดในวันศุกร์ที่ 1 ธันวาคมนี้

GBP/USD: คำพูดมาก่อน แต่การกระทำจะตามมาไหม?

- สถิติเศรษฐกิจล่าสุดบ่งชี้ว่า เศรษฐกิจสหราชอาณาจักรกำลังฟื้นตัว ส่งผลให้เงินปอนด์อังกฤษแข็งค่าขึ้น ดัชนีกิจกรรมทางธุรกิจในประเทศฟื้นตัวขึ้น โดยดัชนี PMI ภาคบริการ และ Composite PMI เติบโต แต่ก็ยังถือว่าชะลอตัวหลังจากมีแนวโน้มขาลงมาตลอดสามเดือน ดัชนี PMI ภาคการผลิตก็อยู่ที่ระดับต่ำกว่า 50.0 แต่ขึ้นมาจาก 44.8 เป็น 46.7 สูงกว่าตัวเลขคาดการณ์ที่ 45.0 ดัชนีการเติบโตของกิจกรรมทางธุรกิจได้รับแรงหนุนจากอัตราเงินเฟ้อพื้นฐานที่ลดลง สถิติ CPI ล่าสุดชี้ว่ากิจกรรมทางธุรกิจลดลงจาก 6.7% เหลือ 4.6% แต่เศรษฐกิจก็ยังหลีกเลี่ยงภาวะเศรษฐกิจถดถอยได้สำเร็จ เพราะ GDP คงตัวอยู่ที่ 0%

จากสถานการณ์ดังกล่าว นักวิเคราะห์หลายรายมองว่า ธนาคารแห่งชาติอังกฤษ (BoE) มีโอกาสที่จะขึ้นอัตราดอกเบี้ยอีกรอบ ซึ่งปัจจัยกระตุ้นมาจากการแสดงความเห็นในท่าทีสายเหยี่ยวจากนาย Andrew Bailey ผู้ว่าการธนาคารกลางอังกฤษ ผู้กล่าวย้ำว่าอัตราดอกเบี้ยควรปรับขึ้นในระยะเวลาที่นานขึ้น แม้ว่ามันจะส่งผลในทางลบต่อเศรษฐกิจก็ตาม

นาย Hugh Pill ผู้อำนวยการนักเศรษฐศาสตร์ของ BoE กล่าวด้วยเช่นกันในบทสัมภาษณ์กับ Financial Times เมื่อวันศุกร์ที่ 24 พฤศจิกายนว่า ธนาคารกลางฯ จะเดินหน้าต่อสู้กับภาวะเงินเฟ้อต่อไป และไม่สามารถยอมที่จะผ่อนปรนนโยบายการเงินที่เข้มงวดลงได้ เขากล่าวว่า ดัชนีหลักคืออัตราเงินเฟ้อในราคาของภาคบริการและตัวเลขการเติบโตในการจ้างงานยังคงสูงอย่างต่อเนื่องตลอดฤดูร้อนที่ผ่านมา ดังนั้น แม้ว่า “มาตรการทั้งสองเหล่านี้เริ่มแสดงให้เห็นถึงสัญญาณการผ่อนคลายลดลงบ้างและเป็นสัญญาณในทางบวก แต่มันก็ยังเป็นระดับที่สูงมาก”

คำกล่าวดังกล่าวจากผู้บริหารธนาคารกลางอังกฤษส่งผลให้เงินปอนด์ได้รับแรงหนุนของตลาดกระทิง อย่างไรก็ตาม นักเศรษฐศาสตร์จาก Commerzbank ชี้ว่า แม้ว่า Andrew Bailey จะพยายามแสดงความคิดเห็นที่สื่อถึงนโยบายแบบเข้มงวด มันก็ไม่ช่วยรับประกันว่าจะมีการดำเนินการที่แท้จริง อย่างการขึ้นอัตราดอกเบี้ยว่าจะต้องตามมาเสมอไป “แม้ในกรณีที่มีเซอรไพรส์ในทางบวกจากภาคเศรษฐกิจจริงของสหราชอาณาจักร ตลาดยังคงคำนึงเสมอถึงแนวทางที่ยังค่อนข้างขาดความชัดเจนของธนาคารกลางอังกฤษ ในกรณีนี้ โอกาสที่เงินปอนด์จะขึ้นต่อในอนาคตอันใกล้นั้นค่อนข้างมีจำกัด” Commerzbank ให้คำเตือน

แม้ว่าจะเป็นวันขอบคุณพระเจ้าในสหรัฐฯ สถิติเบื้องต้นบางชุดจากสหรัฐฯ ก็ประกาศออกมาเมื่อวันศุกร์ที่ 24 พฤศจิกายน ดัชนี S&P Global PMI ในภาคบริการเพิ่มขึ้นจาก 50.6 เป็น 50.9 ดัชนี Composite PMI ยังคงที่ไม่เปลี่ยนแปลงในเดือนพฤศจิกายนที่ระดับก่อนหน้าคือ 50.7 อย่างไรก็ตาม ดัชนี PMI ภาคการผลิตในประเทศมีแนวโน้มลดลงเป็นอย่างมาก แม้ว่าตัวเลขครั้งก่อนหน้าจะอยู่ที่ 50.0 และตัวเลขคาดการณ์อยู่ที่ 49.8 ตัวเลขจริงลดลงมาที่ 49.4 ซึ่งสะท้อนให้เห็นถึงการเติบโตที่ชะลอตัว สถานการณ์นี้ทำให้เงินปอนด์ฉวยโอกาสจากตลาดที่มีสภาพคล่องต่ำ และฝั่งกระทิงดันราคาคู่นี้ขึ้นไปยังระดับ 1.2615

ในส่วนการวิเคราะห์เชิงเทคนิคตลอดสัปดาห์ที่ผ่านมา GBP/USD ได้ขยับผ่านทั้งเส้นค่าเฉลี่ยเคลื่อนที่ 100 วันและ 200 วัน (DMA) และฝ่าแนวต้านที่ 1.2589 สำเร็จ (ระดับปรับฐาน 50% นับจากแนวโน้มที่ลดลงช่วงเดือนกรกฎาคม-ตุลาคม) จนทำระดับสูงสุดนับตั้งแต่ต้นเดือนกันยายน สัปดาห์ที่ผ่านมาปิดท้ายที่ 1.2604

นักเศรษฐศาสตร์จาก Scotiabank เชื่อว่า “ในระยะสั้น เงินปอนด์จะเจอกับแนวรับจากการย่อตัวสั้น ๆ (ที่บริเวณ 1.2500) และในทางเทคนิคดูเหมือนจะเตรียมขึ้นต่อ” ในส่วนการคาดการณ์กลางของนักวิเคราะห์ในอนาคตอันใกล้ มี 20% เท่านั้นที่เห็นด้วยกับแนวโน้มขาขึ้นของเงินปอนด์เหมือนกับ Scotiabank ส่วนใหญ่แล้ว (60%) มองว่าราคาจะลงทิศใต้มากกว่า ในขณะที่นักวิเคราะห์ที่เหลือมีความเห็นเป็นกลาง ด้านอินดิเคเตอร์เทรนด์และออสซิลเลเตอร์ทั้งหมดบนกรอบ D1 ชี้ไปยังทิศเหนือ โดยมี 15% ของกลุ่มหลังให้สัญญาณ Overbought ในกรณีที่ราคาลงทิศใต้ ราคาจะเจอกับระดับและโซนแนวรับที่ 1.2570 ตามมาด้วย 1.2500-1.2520, 1.2450, 1.2370, 1.2330, 1.2210 และ 1.2040-1.2085 ในกรณีที่ราคาขยับขึ้นด้านบน แนวต้านจะรออยู่ที่ระดับ เช่น 1.2615-1.2635, 1.2690-1.2710, 1.2785-1.2820, 1.2940 และ 1.3140

หนึ่งเหตุการณ์ที่น่าสนใจในปฏิทินสัปดาห์ที่จะถึงนี้คือ กำหนดการกล่าวคำแถลงของนาย Andrew Bailey ผู้ว่าการธนาคารกลางอังกฤษในวันพุธที่ 29 พฤศจิกายน โดยไม่คาดว่าจะมีกิจกรรมที่สำคัญอื่น ๆ ที่เกี่ยวข้องกับเศรษฐกิจสหราชอาณาจักรในสัปดาห์ที่จะถึงนี้

USD/JPY: อนาคตอันใกล้ของเงินเยนอยู่ในน้ำมือของธนาคารเฟด

- โมเมนตัมขาขึ้นของ USD/JPY หลังการประกาศรายงานเงินเฟ้อสหรัฐฯ เมื่อวันที่ 14 พฤศจิกายน ปรากฏว่าแข็งแกร่งมากและทำให้เทรนด์ไปต่อในสัปดาห์ที่ผ่านมา เมื่อวันอังคารที่ 21 พฤศจิกายน ราคาทำระดับต่ำสุดในกรอบที่ 147.14 และเป็นอีกครั้งที่ข่าวจากฝั่งแปซิฟิก โดยเฉพาะการประกาศรายงานการประชุมของธนาคารเฟดเป็นสัญญาณให้ราคากลับตัวขึ้นด้านบน

ปัจจัยกระตุ้นหลักของเงินเยนมาจาก การที่ตลาดเก็งการเปลี่ยนแปลงในนโยบายของธนาคารกลางญี่ปุ่น (BoJ) หลังการประกาศสถิติเงินเฟ้อญี่ปุ่นเมื่อวันศุกร์ที่ 24 พฤศจิกายนที่ผ่านมา โดยมีความคาดหวังว่าดัชนี Core CPI จะเพิ่มขึ้น 3.0% (ปีต่อปี) เทียบกับตัวเลขครั้งก่อนหน้าที่ 2.8% อย่างไรก็ตาม ดัชนีดังกล่าวเติบโตน้อยกว่าการคาดการณ์ อยู่ที่ 2.9% และ CPI โดยรวมของประเทศอยู่ที่ 3.3% (ปีต่อปี) สูงกว่าตัวเลขครั้งก่อนหน้าที่ 3.0% แต่ต่ำกว่าการคาดการณ์ที่ 3.4% ส่งผลให้ดัชนีเหล่านี้แทบไม่มีผลต่ออัตราแลกเปลี่ยนเงินเยนแต่อย่างใด

นักเศรษฐศาสตร์จาก Commerzbank ชี้ว่า ดัชนีเงินเฟ้อชี้ให้เห็นว่าธนาคารกลางญี่ปุ่นไม่น่าจะยุตินโยบายการเงินแบบผ่อนคลายสุดขั้วในอนาคตอันใกล้ พฤติกรรมของคู่ USD/JPY ในช่วงไม่กี่สัปดาห์ข้างหน้านี้น่าจะขึ้นอยู่กับความเคลื่อนไหวของดอลลาร์เป็นหลัก

สถานการณ์นี้เป็นที่ยอมรับได้โดยธนาคารกลางญี่ปุ่น ซึ่งสะท้อนให้เห็นว่าตลาดไม่ได้คาดหวังว่านโยบายที่ผ่อนคลายและเชิงรับของธนาคารกลางญี่ปุ่นจะเพิ่มความเข้มงวดขึ้น เสียงยืนยันสนับสนุนยังมาจากนาย Fumio Kishida นายกรัฐมนตรีญี่ปุ่นที่กล่าวต่อที่ประชุมสภาเมื่อวันพุธที่ 22 พฤศจิกายน นาย Kishida กล่าวว่า นโยบายการเงินของ BoJ ไม่ได้มุ่งบังคับอัตราแลกเปลี่ยนของค่าเงินไปในทิศทางใดทิศทางหนึ่ง ซึ่งสามารถอนุมานได้ว่าผู้บริหารประเทศไว้วางใจให้ธนาคารเฟดของสหรัฐฯ เข้ามาทำบทบาทนี้แทน

ราคาปิดท้ายสัปดาห์ของ USD/JPY อยู่ที่ระดับ 149.43 ซึ่งยืนอยู่เหนือระดับที่สำคัญคือเส้น SMAs 100 และ 200 วัน สิ่งนี้บ่งชี้ให้เห็นว่าเทรนด์ภาพกว้างกำลังเทไปทางแนวโน้มกระทิง แม้ว่าฝั่งหมีจะมีชัยชนะไปรอบล่าสุด แต่แนวโน้มอันใกล้สำหรับคู่นี้ มีผู้เชี่ยวชาญแค่ 20% เท่านั้นที่คาดว่าดอลลาร์จะแข็งค่าขึ้นต่อ ส่วนอีก 20% อยู่ฝั่งเงินเยน ในขณะที่ผู้เชี่ยวชาญส่วนใหญ่ (60%) หลีกเลี่ยงที่จะให้ความเห็นใด ๆ ในส่วนการวิเคราะห์เชิงเทคนิคบนกราฟรายวัน (D1) ให้การคาดการณ์ที่ไม่มีความชัดเจน ในบรรดาอินดิเคเตอร์เชิงเทคนิค อัตราส่วนแบ่งกันอย่างเท่ากันระหว่างฝั่งสีเขียวและสีแดง (ฝั่งละ 50%) ในส่วนออสซิลเลเตอร์มี 60% ที่ให้สัญญาณสีแดง 20% สีเขียว และ 20% เป็นสีเทากลาง ระดับแนวรับที่ใกล้ที่สุดอยู่ที่โซน 149.20 ตามมาด้วย 148.90, 148.10-148.40, 146.85-147.15, 145.90-146.10, 145.30, 144.45, 143.75-144.05 และ 142.20 ส่วนแนวต้านที่ใกล้ที่สุดคือ 149.75 ตามมาด้วย 150.00-150.15, 151.70-151.90 หลังจากนั้นคือ 152.80-153.15 และ 156.25.

ไม่มีกำหนดการประกาศสถิติที่สำคัญใด ๆ จากฝั่งญี่ปุ่นในสัปดาห์หน้านี้

คริปโตเคอเรนซี: โทษปรับ "ปานกลาง" เป็นเงิน $7,000,000,000

- สำหรับเหตุการณ์สำคัญในสัปดาห์ที่ผ่านมา มีรายงานว่า Binance แพลตฟอร์มคริปโตขนาดใหญ่ที่สุดได้บรรลุข้อตกลงไกล่เกลี่ยกับกระทรวงยุติธรรมสหรัฐฯ คณะกรรมการการซื้อขายสัญญาฟิวเจอร์สินค้าโภคภัณฑ์ สำนักงานควบคุมสินทรัพย์ต่างประเทศ และเครือข่ายการบังคับใช้กฎหมายด้านอาชญากรรมทางการเงิน ในประเด็นที่เกี่ยวข้องกับการสอบสวนเรื่องการจดทะเบียน การปฏิบัติตามกฎหมาย และการละเมิดมาตรการคว่ำบาตรรัสเซีย

ในส่วนหนึ่งของข้อตกลง Changpeng Zhao (CZ) ได้ลาออกจากตำแหน่งซีอีโอของแพลตฟอร์มเมื่อวันที่ 21 พฤศจิกายน 2023 นอกจากนี้ ภายใต้ข้อตกลงดังกล่าว Binance จะจ่ายค่าปรับให้กับหน่วยงานกำกับดูแลและหน่วยงานบังคับใช้กฎหมายจำนวนมหาศาล (ประมาณ $7 พันล้านดอลลาร์สหรัฐฯ) ซึ่งเป็นค่าปรับและเงินชดเชยเพื่อคลี่คลายคดีและข้อกล่าวหาต่อแพลตฟอร์ม นอกเหนือจากการไกล่เกลี่ยทางการเงินแล้ว Binance ยังยินยอมที่จะถอนตัวออกจากตลาดสหรัฐฯ โดยสมบูรณ์ และจะ “ปฏิบัติตามพันธะที่เกี่ยวข้องกับมาตรการคว่ำบาตรอย่างเข้มงวด” นอกจากนี้ แพลตฟอร์มจะอยู่ภายใต้การสังเกตการณ์เป็นเวลา 5 ปี โดยกระทรวงการคลังสหรัฐฯ โดยสามารถเข้าถึงรายงาน บันทึก และระบบทางการเงินได้อย่างเปิดเผย

การจ่ายโทษปรับจำนวน $7 พันล้านดอลลาร์สหรัฐฯ เป็นเงินจำนวนมหาศาล ซึ่งจะส่งผลกระทบต่อบริษัทเป็นอย่างมาก แต่บริษัทจะรอดจากเหตุการณ์นี้ไปได้ไหม? หลังจากข่าวโทษปรับนี้รายงานออกไป เกิดกระแสความหวาดวิตกเกิดขึ้นในตลาด ข้อมูลจาก DeFiLlama ชี้ว่า เงินสำรองของ Binance ลดลง $1.5 พันล้านดอลลาร์สหรัฐฯ ในสองวัน โดยมีเงินไหลออก $710 ล้านดอลลาร์สหรัฐฯ ในช่วงเวลาเดียวกัน แม้จะเป็นเงินไหลออกจำนวนมาก อย่างไรก็ตาม ถ้าดูประวัติในอดีตแล้วอาจเห็นว่าเงินที่ไหลออกดังกล่าวก็ไม่ได้มีนัยสำคัญอะไร ในเดือนมิถุนายน หลังจากก.ล.ต. ได้ยื่นคดีความฟ้องร้องแพลตฟอร์ม ครั้งนั้นมีเงินไหลออกจากแพลตฟอร์มกว่า $1 พันล้านดอลลาร์ในวันเดียว และเมื่อช่วงเดือนมกราคมที่มีข่าวฉาวสเตเบิลคอยน์ BUSD ก็มีเงินไหลออกทำสถิติถึง $4.3 พันล้านดอลลาร์ในปี 2023 จึงไม่น่าจะเกิดหายนะขึ้น แต่แพลตฟอร์มก็อาจจะเจอกับปัญหาอุปสรรคที่ต้องฝ่าไป

ผู้แทนจาก Binance กล่าวว่า พวกเขาเชื่อมั่นในอุตสาหกรรมคริปโต และอนาคตอันสดใสของบริษัท ผู้เชี่ยวชาญหลายคนมองว่าข้อตกลงกับหน่วยงานทางการของสหรัฐฯ นั้นเป็นสถานการณ์ในแง่บวก ซึ่งแปลว่า Binance มีบทบาทผู้นำในวงการคริปโต สิ่งที่ช่วยยืนยันก็คือพฤติกรรมราคาของบิทคอยน์ โดยในช่วงไม่กี่ชั่วโมงแรก BTC/USD ร่วงลงมา 6% หลังจากนั้นก็รีบาวด์ขึ้นมา โดยเมื่อวันศุกร์ที่ 24 พฤศจิกายน ราคาทะลุแนวต้านที่โซน $38,000 ทำระดับสูงถึง $38,395

ผู้เชี่ยวชาญหลายคนมองว่า อินดิเคเตอร์ปัจจัยพื้นฐานของบิทคอยน์ไม่เคยดูดีขนาดนี้มาก่อน เช่น 70% ของปริมาณ BTC ที่มีอยู่ในปัจจุบันไม่ได้เคลื่อนไหวจากกระเป๋าเงินหนึ่งไปยังอีกกระเป๋าหนึ่งในช่วงปีนี้ ซึ่งเป็นสถิติใหม่ในประวัติศาสตร์ของบิทคอยน์ อัตราการถอนเงินดังกล่าวมีความพิเศษสำหรับสินทรัพย์ทางการเงิน ตามข้อสรุปที่ให้ไว้โดยกลุ่มนักวิเคราะห์ที่นำโดย Gautam Chhugani

ผู้เชี่ยวชาญจากบริษัทด้านการวิเคราะห์ Glassnode ได้ตั้งข้อสังเกตเรื่องจำนวนเหรียญ BTC ที่ไหลออกจากแพลตฟอร์มอย่างต่อเนื่อง ปริมาณรวมของบิทคอยน์เริ่มขาดแคลนมากขึ้นเรื่อย ๆ และปริมาณที่หมุนเวียนอยู่ในปัจจุบันอยู่ในระดับต่ำสุดในประวัติศาสตร์

ในรายงานฉบับล่าสุดของ Glassnode ระบุว่า 83.6% ของบิทคอยน์ที่หมุนเวียนทั้งหมดเป็นเหรียญที่เข้าซื้อในราคาที่ต่ำกว่ามูลค่าตลาด ณ ปัจจุบัน หากดัชนีดังกล่าวสูงเกิน 90% อาจเป็นข้อบ่งชี้ว่าถึงช่วงเริ่มต้นของระยะเคลิ้มสุขของบิทคอยน์ ซึ่งผู้เล่นในตลาดเกือบทุกรายล้วนมีกำไรที่ยังไม่เกิดขึ้นจริง

ตามความเห็นของนักวิเคราะห์ซึ่งอ้างอิงสถิติต่าง ๆ ตัวเลขเหล่านี้อาจช่วยให้เข้าใจระยะปัจจุบันของตลาด เช่น เมื่อมีเหรียญ BTC ต่ำกว่า 58% ของเหรียญทั้งหมดที่มีกำไร ตลาดอาจถือว่าอยู่ในช่วงการก่อตัวของจุดต่ำสุด เมื่อไรที่ตัวเลขดังกล่าวขึ้นเกินระดับ 58% ตลาดจะเข้าสู่ระยะฟื้นตัว และเมื่อสูงกว่า 90% จะเข้าสู่ระยะเคลิ้มสุขในที่สุด

Glassnode เชื่อว่า ในช่วงสิบเดือนที่ผ่านมา ตลาดได้อยู่ในขั้นที่สองของสามระยะเหล่านี้ โดยมีการฟื้นตัวจากเหตุการณ์ในทางลบมากมายในปี 2022 เช่น การล่มสลายของโครงการ Luna และการล้มละลายของแพลตฟอร์มคริปโต FTX เป็นต้น

ดังนั้น โอกาสที่ราคาจะต้อนรับปีใหม่ 2024 ด้วยแนวโน้มขาขึ้นจะเพิ่มสูงขึ้น การคาดการณ์ในทางบวกนั้นยังพิจารณาถึง Halving ที่จะมาถึงในเดือนเมษายนปีหน้านี้ ซึ่งอาจช่วยลดแรงขายที่กดดันรายเดือนจากนักขุดเหรียญตั้งแต่ $1 พันล้านถึง $500 ล้านดอลลาร์สหรัฐฯ (ณ อัตราแลกเปลี่ยน BTC ปัจจุบัน) นอกจากนี้ โอกาสการอนุมัติกองทุน ETF บิทคอยน์ในสหรัฐฯ ก็ถูกมองว่าเป็นปัจจัยกระตุ้นในทางบวกเช่นกัน การอนุมัติดังกล่าวอาจเอื้อให้นักลงทุนรายใหญ่สามารถเข้าถึงสกุลเงินคริปโตได้มากขึ้น ผู้เชี่ยวชาญจาก Bernstein ชี้ว่า ราคาของบิทคอยน์อาจขยับขึ้นไปถึง $150,000 ภายในต้นปี 2025

เราคาดว่าบิทคอยน์จะปรับฐานสู่ขาลงครั้งใหญ่รอบใหม่ได้หรือยัง? นักวิเคราะห์ Willy Woo ชื่อดังกล่าวว่าไม่น่าจะเป็นไปได้ เขาวิเคราะห์ข้อมูลบล็อกเชนซึ่งสะท้อนถึงราคาซื้อเฉลี่ยของนักลงทุน BTC จากข้อมูลดังกล่าว เขาให้ข้อสรุปว่า บิทคอยน์ไม่นาจะลดลงต่ำกว่า $30,000 อีกครั้ง

Woo ได้แชร์กราฟที่แสดงแถบสีเทาทึบ บ่งชี้ถึงราคาที่ปริมาณบิทคอยน์ส่วนใหญ่มีการผันผวนในเวลาดังกล่าว เขาให้ความเห็นว่าสิ่งนี้สะท้อนถึง “มูลค่าฉันทามติที่แข็งแกร่ง” นักวิเคราะห์รายนี้อ้างว่า ตั้งแต่บิทคอยน์กำเนิดขึ้นมา แถบดังกล่าวทำหน้าที่เป็นแนวรับที่น่าเชื่อถือของราคา กราฟของ Woo แสดงให้เห็นว่าแถบดังกล่าวได้ก่อตัวทั้งหมด 8 ครั้งตลอดช่วงเวลาในอดีตของบิทคอยน์ และเป็นแถบที่พยุงราคาได้เสมอมา

อย่างไรก็ตาม ไม่ใช่ทุกคนจะไว้วางใจการคำนวณของนาย Woo เช่น นักวิเคราะห์ที่ใช้ชื่อฉายาว่า TXMC ได้เตือนว่า ในปี 2021 นาย Woo ก็เคยให้การคาดการณ์ที่คล้ายกัน โดยกล่าวว่าบิทคอยน์จะไม่มีทางลดลงต่ำกว่า $40,000 แต่ในปีถัดมาเราก็เห็นราคาลงไปต่ำกว่านั้น เมื่อวันที่ 20 พฤศจิกายน 2022 BTC/USD ทำระดับต่ำสุดในที่บริเวณ $15,480

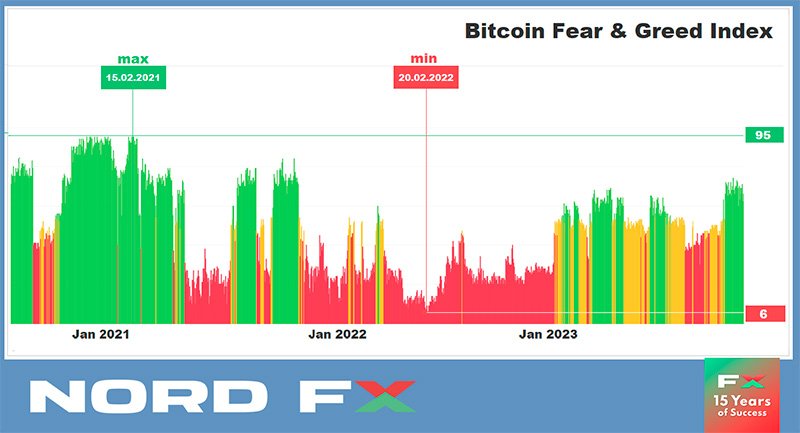

ตั้งแต่วันที่น่าเศร้าดังกล่าว ราคาบิทคอยน์ก็แข็งค่าขึ้นมามากกว่า 2.4 เท่า โดย ณ ช่วงเย็นวันศุกร์ที่ 24 พฤศจิกายน BTC/USD มีราคาซื้อขายอยู่ที่บริเวณ $37,820 โดยมีมูลค่ารวมในตลาดคริปโตอยู่ที่ $1.44 ล้านล้านดอลลาร์สหรัฐฯ (เทียบกับ $1.38 ล้านล้านดอลลาร์เมื่อหนึ่งสัปดาห์ก่อนหน้า) ดัชนี Crypto Fear and Greed ขยับขึ้นมาจาก 63 เป็น 66 จุด และยังคงอยู่ในโซน Greed ต่อเนื่อง

ในส่วนการดำเนินงานของคณะกรรมการตลาดหลักทรัพย์สหรัฐฯ (SEC) ยังคงมีความคืบหน้า หลังจากการไกล่เกลี่ยกับ Binance ก็ได้มีการยื่นฟ้องร้องแพลตฟอร์มเทรดคริปโต Kraken โดยหน่วยงานก.ล.ต. ของสหรัฐฯ ระบุว่า แพลตฟอร์มดังกล่าวดำเนินงานเป็นตลาดรองซื้อขายหลักทรัพย์ที่ไม่มีการจดทะเบียน ทำหน้าที่เป็นทั้งโบรกเกอร์ ดีลเลอร์ และตัวแทนชำระบัญชี ซึ่งคดีความของก.ล.ต. กล่าวหาว่า ตั้งแต่เดือนกันยายน 2018 Kraken ทำเงินได้กว่าหลายร้อยล้านดอลลาร์สหรัฐฯ จากการอำนวยความสะดวกในการซื้อและขายสินทรัพย์คริปโตอย่างผิดกฎหมาย ทั้งนี้ ยังไม่มีความชัดเจนว่า Kraken จะต้องจ่ายเงินจำนวนเท่าไรเพื่อไกล่เกลี่ยประเด็นดังกล่าวกับหน่วยงานสหรัฐฯ

กลุ่มนักวิเคราะห์ NordFX

หมายเหตุ: เนื้อหาดังกล่าวไม่ควรยึดถือเป็นคำแนะนำในการลงทุนหรือเป็นคำปรึกษาในการซื้อขายในตลาดการเงิน โดยเนื้อหาข้างต้นเป็นไปเพียงเพื่อจุดประสงค์ในการให้ข้อมูลเท่านั้น การซื้อขายในตลาดการเงินมีความเสี่ยงและอาจทำให้เกิดการสูญเสียเงินฝากได้

กลับ กลับ