หุ้นของบริษัทขนาดใหญ่ที่สุดในโลก เช่น บริษัท IBM, JP Morgan Chase, Coca-Cola, Mastercard, McDonalds, Microsoft, Twitter, UBER, eBay, Alibaba, Deutsche Bank และอีกหลายบริษัทนั้นเป็นส่วนหนึ่งของรายการสินทรัพย์ชั้นนำที่นำเสนอโดยบริษัทโบรกเกอร์ แต่เช่นเดียวกันกับสินทรัพย์การเงินอื่น ๆ สินทรัพย์เหล่านี้ไม่เพียงแต่จะเติบโตขึ้นเท่านั้น แต่ราคาก็ลดลงได้เช่นกัน ดังนั้น ทั้งนักเทรดและนักลงทุนจึงอาจได้ทั้งกำไรหรืออาจขาดทุนจากการเทรด

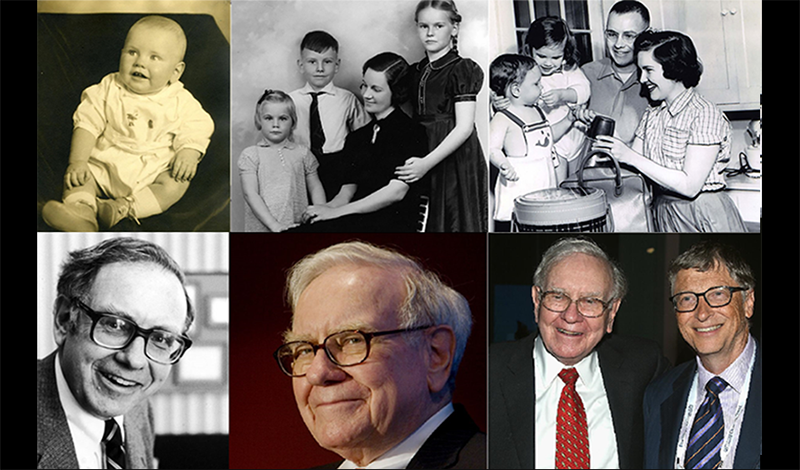

แน่นอนว่า ทุกคนอยากที่จะเลือกเส้นทางที่หนึ่ง เราจึงตัดสินใจที่จะมาเล่าให้ฟังว่า นายวอร์เรน บัฟเฟตต์ ผู้ทำเงินก้อนแรก $5 จากตลาดหลักทรัพย์เมื่ออายุ 11 ปี กลายเป็นหนึ่งในบุคคลที่ร่ำรวยที่สุดในโลกด้วยทรัพย์สินทั้งหมด $96 พันล้านดอลลาร์เมื่ออายุ 90 ปี ได้อย่างไร

จุดเริ่มต้นของการเดินทาง

“โหร” (“The Seer”) “พ่อมดแห่งโอมาฮา” (“Wizard of Omaha,”) “เทพยารณ์แห่งโอมาฮา” (“Oracle of Omaha”) คือชื่อที่นักลงทุนในตำนานรายนี้ถูกเรียก ในปัจจุบัน เขาบริหารเครือบริษัทเพื่อการลงทุน Berkshire Hathaway ซึ่งประกอบด้วยบริษัทมากกว่า 60 แห่ง ย้อนกลับไปเมื่อปี 1941 นายวอร์เรน เด็กหนุ่มอายุ 11 ปี พร้อมกับพี่สาวของเขาเข้าซื้อหุ้น 3 หุ้นแรก ซึ่งพวกเขาขายหุ้นออกทันทีเมื่อราคาขึ้นเพียงเล็กน้อย กำไรที่ได้จากธุรกรรมครั้งนั้นคือ $5 แต่หุ้นยังคงขึ้นต่อ และหากเขาไม่ได้รีบขายหุ้นตัวนั้น เขาจะทำเงินได้อีก 100 เท่า คือ $500

นี่คือบทเรียนบทแรกในโลกการเงินของเขา ซึ่งยังมีบทเรียนอีกมากมายที่รอเขาอยู่ในเส้นทางชีวิต ในวัยเด็ก วอร์เรนทำเงินได้จากการเป็นเด็กส่งหนังสือพิมพ์ Washington Post และงานขายลูกกอล์ฟ และเมื่ออายุ 15 ปี เขากับเพื่อนก็ร่วมกันซื้อเครื่องเล่นสล็อตมือสองด้วยเงิน $25 ซึ่งพวกเขาติดตั้งที่ร้านตัดผมแห่งหนึ่งในพื้นที่ ในเวลาไม่กี่เดือน พวกเขายังติดตั้งเครื่องเล่นนี้เพิ่มอีกในร้านตัดผมอีกสามแห่งในโอมาฮา ซึ่งกลายมาเป็นธุรกิจที่จริงจังและขายกิจการออกไปเป็นเงิน $1,200 ซึ่งถือว่าเป็นเงินจำนวนค่อนข้างมากในปี 1945

(ข้อเท็จจริงที่น่าสนใจก็คือ นายบัฟเฟตต์ซื้อหุ้นในบริษัท Washington Post ด้วยเงิน $11 ล้านเหรียญในช่วงวิกฤติหุ้นปี 1973 ซึ่งเป็นหนังสือพิมพ์เดียวกับที่เขาเคยแจกจ่ายเมื่อครั้งยังเป็นเด็กหนุ่ม บางทีอาจเป็นความทรงจำสมัยเด็กที่กระตุ้นให้เขาทำธุรกรรมนี้)

เมื่อเขาจบจากวิทยาลัย นายบัฟเฟตต์เก็บเงินได้ $9,800 (กว่า $100,000 ณ ปัจจุบัน เมื่อปรับตามอัตราเงินเฟ้อ) ซึ่งกลายเป็นรากฐานที่นำไปสู่ทรัพย์สินหลายพันล้านเหรียญในอนาคตของเขา

Tantum Possumus, Quantum Scimus

Tantum possumus, quantum scimus หรือแปลว่า "เราทำได้เท่าที่เรารู้” นั้นเป็นภาษิตภาษาละติน นายวอร์เรน บัฟเฟตต์ ได้พิสูจน์ภาษิตนี้ให้เห็นจากประสบการณ์ของเขาอ หนึ่งในความสำเร็จที่สำคัญของเขาคือการศึกษาที่มหาวิทยาลัย Columbia University Business School ซึ่งมี นายเบนจามิน เกรแฮม ไอดอลของเขาเป็นครูผู้สอน

หนังสือเล่มดังของนายเกรแฮมเรื่อง “Securities Analysis” และ “Intelligent Investor” มีการตีพิมพ์ซ้ำหลายสิบปี แต่ผู้เขียนเองนั้นไม่ใช่แค่ครูและนักทฤษฎีที่ยอดเยี่ยมเท่านั้น แต่ยังเป็นผู้ปฏิบัติที่ประสบความสำเร็จมากอีกด้วย นายเกรแฮมให้คำแนะนำที่ทรงคุณค่าในชั้นเรียนและกลายเป็นสิ่งที่ทดแทนการทำงานบนวอลล์สตรีทมาอีกหลายปี

หลังจากจบการศึกษาที่มหาวิทยาลัยโคลอมเบียเมื่อปี 1954 นายบัฟเฟตต์ใช้เวลาสามปีไปกับการเทรดสินทรัพย์ ซึ่งนายเกรแฮมว่าจ้างให้เขาเป็นนักวิเคราะห์ด้านการลงทุน บัฟเฟตต์ทำงานให้เขาฟรี ๆ โดยมองว่าประสบการณ์ที่เขาได้รับจากการทำงานกับเกรแฮมนั้นประเมินค่าไม่ได้ อย่างไรก็ตาม นอกเหนือไปจากประสบการณ์แล้ว ว่าที่ตำนานรายนี้ยังทำเงินได้อีกมหาศาล หลังจากที่เกรแฮมเกษียณอายุ บัฟเฟตต์เองก็กลายเป็นเศรษฐีเงินล้าน และเดินทางจากนครนิวยอร์กกลับสู่บ้านเกิดที่โอมาฮา ซึ่งเป็นที่ที่เขาเริ่มเปิดบริษัทลงทุนเป็นของตนเอง

เวลาผ่านไปแล้วกว่าครึ่งศตวรรษ แต่ในปัจจุบัน นายวอร์เรน บัฟเฟตต์ ยังคงใช้เวลาทำงาน 80% ไปกับการแสวงหาความรู้ใหม่ ๆ ตามภาษิตที่ว่า Tantum possumus, quantum scimus นั่นเอง

กฎการลงทุน 15 ข้อ โดย วอร์เรน บัฟเฟตต์

นายบัฟเฟตต์เคยกล่าวไว้ไม่นานมานี้ในสารของเขาถึงผู้ถือหุ้น Berkshire Hathaway ว่าแม้แต่ “ลิงที่ถือเป้า” ก็สามารถทำเงินจากการลงทุนได้และเปรียบการบริหารเงินทุนกับการเป็นเจ้าของร้านอาหาร แต่เราคิดว่าเศรษฐีพันล้านรายนี้แค่เพียงเล่นมุกตลกเท่านั้น ดังนั้น เราจะให้ความสนใจกับกฎการลงทุนมากกว่า ซึ่งนายบัฟเฟตต์เองตั้งไว้เป็นฐานของประสบการณ์ชีวิตและการทำงานของเขา และกฎเหล่านี้นั้นช่วยให้เขากลายเป็นบุคคลที่เขาเป็นในทุกวันนี้:

1. การลงทุนจะต้องเป็นไปในระยะยาว หากคุณไม่มีเงินและความอดทนที่จะถือหุ้นเป็นเวลา 10 ปี คุณก็ไม่ควรจะถือหุ้นแม้เพียง 10 นาที

2. ความถี่ของการทำธุรกรรมส่งผลต่อผลตอบแทนบนพอร์ตการลงทุนเนื่องด้วยค่าธรรมเนียม

3. ลงทุนในสิ่งที่คุณรู้จักเป็นอย่างดี ลงทุนเฉพาะในอุตสาหกรรมที่คุณมีความคุ้นเคย หรือกล่าวได้ว่าคุณเข้าใจ “ฟิสิกส์” ของกระบวนการผลิต

4. ซื้อสินทรัพย์การเงินที่มีมูลค่าต่ำกว่าความเป็นจริง

5. ในขณะที่ซื้อสินทรัพย์ คุณควรให้ความสนใจกับปัจจัยพื้นฐานเป็นอันดับแรก ไม่ใช่ราคาที่มีการซื้อขายในปัจจุบัน

6. อย่าติดตามราคาหุ้นตลอดเวลา และอย่าเชื่อความผันผวนสุ่มสี่สุ่มห้า การคัดสรรหุ้นที่ดีต้องอาศัยปัจจัยพื้นฐาน

7. กระบวนการลงทุนจำเป็นต้องมีการฝึกฝน

8. อย่าทำตามคนหมู่มากแบบตาบอด

9. เมื่อซื้อหุ้น คุณควรให้ความสำคัญกับรายได้ในอนาคต และไม่ใช่ผลงานในอดีต ดูบริษัทที่มีผลลัพธ์ที่ยอดเยี่ยมเมื่อวิเคราะห์ข้อได้เปรียบในการแข่งขัน รวมถึงการจดสิทธิบัตรที่มีเอกลักษณ์ ใบอนุญาต และอื่น ๆ

10. เงินที่มีพร้อมลงทุนไม่ใช่สาเหตุที่ต้องลงทุนโดยทันที

11. คุณไม่สามารถลงทุนด้วยเงินที่ยืมมา

12. กำจัดการลงทุนที่ขาดทุนให้ทันเวลา

13. การจ่ายเงินปันผลก้อนงามอย่างเป็นประจำไม่มีความสำคัญในการสร้างพอร์ตการลงทุน

14. การลงทุนที่มีคุณค่ามากที่สุดคือการลงทุนในการพัฒนาตนเอง ประหยัด ขยัน และการทำงานหนัก คือคุณสมบัติที่สำคัญมากที่สุดอย่างหนึ่งของนักลงทุน

15. โปรดแน่ใจว่ากระบวนการลงทุนจะทำให้คุณมีความพึงพอใจในเรื่องศีลธรรม

5 ความแตกต่างระหว่าง NordFX และ กฎ 15 ข้อของ วอร์เรน บัฟเฟตต์

ผู้อ่านที่ใส่ใจจะกล่าวว่ากฎของเศรษฐีพันล้านรายนี้นั้นเหมาะสำหรับนักลงทุนระยะยาวเท่านั้น และผู้ที่มีเงินลงทุนจำนวนมาก

ใช่ ก็จริงอยู่ นี่เป็นเพียงหนึ่งในกลยุทธ์ของหนึ่งในนักลงทุนที่มีชื่อเสียงมากที่สุดในโลก และในที่นี้เอง ต้องไม่ลืมว่าลูกค้า NordFX ไม่ใช่แค่สามารถลงทุนในระยะยาวได้เท่านั้น แต่ยังสามารถเข้าร่วมในการเทรดแบบประจำได้อีกด้วย (ความแตกต่างข้อที่ 1) การเทรดสัญญา CFD ของหุ้นบริษัทขนาดใหญ่ที่สุดของโลกนั้นช่วยให้คุณทำเงินได้ไม่ใช่แค่จากการเติบโตของสินทรัพย์เหล่านี้ แต่ยังรวมถึงแนวโน้มขาลงอีกด้วย (ข้อแตกต่างที่ 2) และอัตราทดที่ 1: 5 ช่วยให้คุณทำกำไรได้ 5 เท่า สูงกว่าที่คุณจะได้รับจากสถานการณ์ปกติ (ข้อแตกต่างที่ 3)

สิ่งสำคัญอีกหนึ่งประการก็คือ ค่าธรรมเนียมเต็มจำนวนจากการดำเนินธุรกรรมมีเพียง 0.2% เท่านั้น แน่นอนว่านี่อาจไม่สอดคล้องกับกฎข้อที่สองของบัฟเฟตต์ แต่ก็ไม่ส่งผลต่อความสามารถในการทำกำไรของการดำเนินธุรกรรมของคุณเท่าไรนัก (ความแตกต่างข้อที่ 4)

อีกหนึ่งข้อดีของโบรกเกอร์ NordFX คือ ความสามารถในการดำเนินธุรกรรมสำหรับนักเทรดผู้มีทรัพยากรการเงินที่จำกัด (ข้อแตกต่างที่ 5) ล็อตขั้นต่ำที่ NordFX คือ 1 หุ้น ตัวอย่างเช่น หากมูลค่าหุ้นของบริษัท Amazon.com inc. ปัจจุบันอยู่ที่ $3545 ซึ่งเป็นเงินจำนวนมาก ราคาหุ้นของบริษัท Ford Motor Company อยู่ที่ $20 และบริษัท Hewlett Packard ที่เพียง $15 ดังนั้น ด้วยเงินจำนวนเพียง $100 นักเทรดสามารถใช้หลากหลายกลยุทธ์การเทรดและสร้างพอร์ตการลงทุนได้ทุกประเภท ซึ่งพิจารณาถึงทั้งสถานการณ์ตลาดกระทิงและตลาดหมี

ไม่ต้องสงสัยเลยว่า การได้รับเงินปันผลเป็นสิ่งที่ดีหากตำแหน่ง “ซื้อ” (long) นั้นถือไว้จนกระทั่งถึงวันที่กำหนด แต่ในที่นี้เอง เราเห็นด้วยกับกฎข้อที่ 13 ของวอร์เรน บัฟเฟตต์โดยสมบูรณ์ แต่การชำระเงินปันผลจะถูกหักออกจากการถือตำแหน่ง “ขาย” (short) ดังนั้น ก่อนที่คุณจะเริ่มเทรด เราขอแนะนำให้คุณใช้เวลาไปกับการเรียนรู้และศึกษาสินทรัพย์ที่คุณจะทำงานด้วย จงอย่าลืมภาษิตที่ว่า Tantum possumus, quantum scimus - "เราทำได้เท่าที่เรารู้”

กลับ กลับ