กันยายน 4, 2021

EUR/USD: ดอลลาร์อ่อนค่าและความกระหายต่อความเสี่ยงเพิ่มขึ้น

- คนส่วนใหญ่ไม่ได้ถูกเสมอไป ในสัปดาห์ที่แล้วมีผู้เชี่ยวชาญเพียง 30% ที่โหวตว่าคู่ EUR/USD จะขยับขึ้นไปยัง 1.1900 ในสัปดาห์ที่แล้ว และพวกเขาคือกลุ่มที่ทำนายได้อย่างถูกต้อง หลังจากการประกาศสถิติตลาดแรงงานของสหรัฐฯ เมื่อวันศุกร์ที่ 3 กันยายนที่ผ่านมา ราคาคู่นี้พุ่งขึ้นไปทำระดับ 1.1908 และปิดตลาดห้าวันทำการที่ 1.1880 ดอลลาร์สหรัฐยังอ่อนค่าลงต่อไปหลังถ้อยคำและท่าทีที่ดูผ่อนปรนของ นายเจอโรม พาวเวลล์ ประธานธนาคารเฟด ในการประชุมเมืองแจ็คสัน โฮล และท่ามกลางความไม่แน่นอนเกี่ยวกับกำหนดเวลาที่จะเริ่มจำกัดมาตรการกระตุ้นทางการคลัง (QE)

ฝ่ายบริหารธนาคารเฟดอ้างว่าสถานการณ์ที่พัฒนาดีขึ้นในการจ้างงานจะเป็นเงื่อนไขหลักของการลดมาตรการกระตุ้นเศรษฐกิจ อย่างไรก็ตาม สถิติจาก ADP ว่าด้วยการเปลี่ยนแปลงในจำนวนการจ้างงานภาคเอกชนของสหรัฐฯ ซึ่งประกาศเมื่อวันพุธที่ผ่านมานั้นต่ำกว่าที่คาดการณ์ไว้มาก อยู่ที่ 374K จากที่คาดการณ์ไว้ที่ 613K ตัวชี้วัดที่สำคัญอย่างจำนวนตำแหน่งงานใหม่ที่สร้างขึ้นในเดือนสิงหาคมนอกภาคการเกษตร (NFP) ยิ่งเพิ่มทัศนคติที่เลวร้าย ผลดัชนีจริงต่ำกว่าตัวเลขคาดการณ์ถึง 3.2 เท่า (235K แทนที่ 750K) และประกอบกับดัชนี NFP ของเดือนกรกฎาคมเดิมอยู่ที่ 1053K ทั้งหมดนี้ชี้ให้เห็นว่าอัตราการฟื้นตัวที่แข็งแกร่งของสหรัฐฯ กำลังชะลอตัว และยังเร็วเกินไปที่จะเริ่มพูดถึงการลดมาตรการ QE โดยเฉพาะอย่างยิ่งการขึ้นอัตราดอกเบี้ยของดอลลาร์

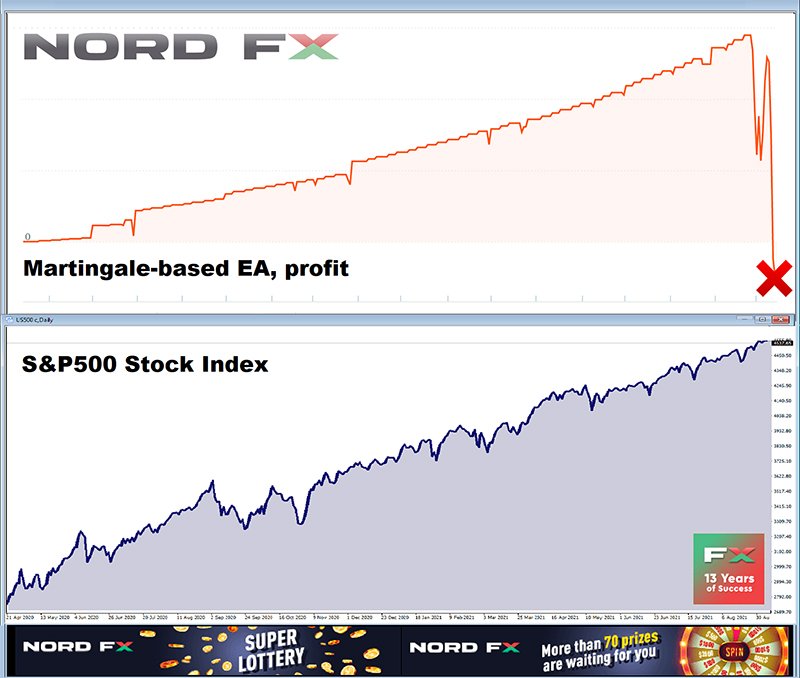

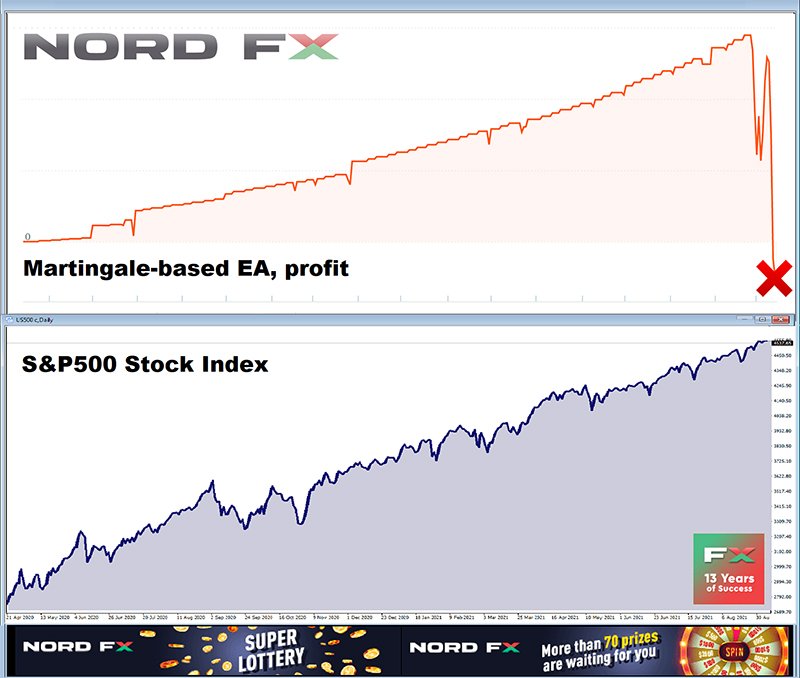

ด้วยเหตุนี้ ดัชนี DXY (อัตราส่วนของ USD ต่อหกสกุลเงินหลัก) ปรับลดลงจาก 93.63 เหลือ 92.07 ตั้งแต่วันที่ 20 สิงหาคม ในขณะที่ภาพรวมความเสี่ยงในตลาดเพิ่มขึ้น ดัชนีหลักทรัพย์ S&P500 ยังคงทำระดับสูงสุดใหม่ต่อเนื่อง และกราฟเริ่มปรากฏไปทางตะวันออกเฉียงเหนืออย่างชัดเจนในตอนนี้ ซึ่งมีลักษณะคล้ายกันอย่างมากกับกราฟที่วาดโดย expert advisor บนฐานของระบบมาร์ติงเกล จนกระทั่ง...ภาวะทรุดตัวเกิดขึ้น ดังนั้น ผู้เชี่ยวชาญหลายคนจึงทำนายว่าฟองสบู่ตลาดหุ้นจะแตกลงในอนาคตเช่นกัน

สำหรับอนาคตของคู่ EUR/USD มีผู้เชี่ยวชาญเพียง 35% จากผลสำรวจที่โหวตให้กับเทรนด์ขาขึ้นต่อเนื่อง 20% โหวตว่าราคาจะขยับลง และอีก 45% ที่เหลือมีท่าทีเป็นกลาง โดยยังคงรอฟังสัญญาณที่ชัดเจนจากธนาคารเฟดสหรัฐฯ เกี่ยวกับการเริ่มต้นจำกัดมาตรการ QE

อินดิเคเตอร์บนกรอบ D1 ให้ผลลัพธ์ดังนี้ ในส่วนออสซิลเลเตอร์มี 85% ชี้ไปทางทิศเหนือ อีก 15% ทื่เหลือให้สัญญาณว่าราคามีแรงซื้อมากเกินไป (overbought) ในส่วนอินดิเคเตอร์เทรนด์ 75% หันไปทางทิศเหนือ (ซึ่งในสัปดาห์ที่แล้วตัวเลขนี้อยู่ที่เพียง 20% เท่านั้น) ระดับแนวรับ ได้แก่ 1.1845, 1.1800, 1.1750, 1.1705 และ 1.1665 ด้านระดับแนวต้านคือ 1.1910, 1.1975, 1.2025 และ 1.2100

สำหรับเหตุการณ์ที่น่าสนใจซึ่งจะเกิดขึ้นในสัปดาห์นี้ ได้แก่ การประกาศสถิติ GDP ของยูโรโซนในไตรมาสที่ 2 ในวันที่ 7 กันยายน ตัวเลขคาดการณ์ค่อนข้างน่าผิดหวัง โดยคาดว่าจะลดลง 0.6% เทียบกับอัตราที่เคยเพิ่มขึ้น 2.0% ของช่วงเวลาก่อนหน้า ในวันพฤหัสบดีที่ 9 กันยายน จะทราบผลการตัดสินใจเรื่องอัตราดอกเบี้ยของธนาคารกลางยุโรป แต่ไม่น่าะมีการเปลี่ยนแปลงใด ๆ ที่ 0% ที่น่าสนใจยิ่งกว่าคือการแถลงข่าวที่ตามมา และอันดับสุดท้าย คือ ดัชนีราคาผู้บริโภค HICP ของเยอรมนี ซึ่งประมาณการอัตราเงินเฟ้อในประเทศและมีความสำคัญต่อเศรษฐกิจยุโรป จะประกาศในวันศุกร์ที่ 10 กันยายนนี้

GBP/USD: ยูโรไปทางไหน ปอนด์ก็ไปทางนั้น

- เราเคยเรียกส่วนนี้ของบทรีวิวว่า “ยูโรไปทางไหน ปอนด์ก็ไปทางนั้น” ในครั้งที่แล้ว และในครั้งนี้เราก็ไม่ได้มีการเปลี่ยนแปลงชื่อหัวข้อแต่อย่างใด เพราะไม่มีปัจจัยใดส่งผลให้การเคลื่อนที่ของ GBP/USD เป็นไปอย่างอิสระเกิดขึ้น เช่นเดียวกันกับค่าเงินยูโรและด้วยเหตุผลเดียวกันเช่นกัน เงินปอนด์แข็งค่าขึ้นเทียบกับดอลลาร์มาตั้งแต่วันที่ 30 สิงหาคม โดยทำระดับสูงสุดในรอบสองสัปดาห์เมื่อวันที่ 3 กันยายนที่ 1.3890 และปิดตลาดที่ระดับ 1.3865

ราคาคู่นี้กำลังอยู่ในช่วงตรงกลางของกรอบ 1.3800-1.4000 ซึ่งราคามาปรากฏตัวในโซนดังกล่าวเป็นระยะ ๆ นับตั้งแต่เดือนกุมภาพันธ์ปี 2021 หากราคาขึ้นเหนือ (ซึ่งเห็นด้วยโดยนักวิเคราะห์ 60%) ระดับแนวต้านที่สำคัญและใกล้ที่สุดจะอยู่ที่ 1.3960 และ 1.4100 ฝั่งตลาดหมีตั้งเป้าที่จะพิชิตระดับสูงสุดของวันที่ 1 มิถุนายนที่ 1.4250 ในกรณีที่สถานการณ์เกิดขึ้นในทางตรงกันข้าม (เห็นด้วยโดยนักวิเคราะห์ 20%) แนวรับจะอยู่ที่โซน 1.3730, 1.3665 และ 1.3600 ส่วนนักวิเคราะห์อีก 20% ที่เหลือโหวตให้กับเทรนด์ด้านข้าง

ในบรรดาออสซิลเลเตอร์บนกรอบ D1 มี 60% ให้สัญญาณสีเขียว 20% ให้สัญญาณเทากลาง และอีก 20% ชี้ว่าราคาอยู่ในช่วง overbought ด้านอินดิเคเตอร์เทรนด์มีฝั่งสีเขียวเป็นต่อที่อัตราส่วน 9:1

อย่างที่เราทราบดี ตัวชี้วัดหลักของการฟื้นตัวทางเศรษฐกิจและสัญญาณการเริ่มจำกัดมาตรการกระตุ้นทางการเงินนั้นคือสองปัจจัยสำคัญ ได้แก่ สถานการณ์ในตลาดแรงงานและสภาวะเงินเฟ้อ ดังนั้น ในสัปดาห์นี้เหตุการณ์สำคัญที่ควรจับตามองคือ รายงานอัตราเงินเฟ้อของสหราชอาณาจักร ซึ่งจะประกาศในวันศุกร์ที่ 10 กันยายน

USD/JPY: คู่ที่ไม่สะทกสะท้านมากที่สุด

- ในฐานะสินทรัพย์ปลอดภัย คู่ USD/JPY ขยับตามแนว 110.00 มาตั้งแต่เดือนมีนาคม โดยมีความพยายามไม่กี่ครั้งที่จะออกจากกรอบ 108.30-111.00 และในครั้งนี้ ราคาเริ่มต้นสัปดาห์ที่ 109.80 ในตอนต้นขยับลดลงไป 20 จุด และขึ้นมาอีก 80 จุดก่อนที่จะปรับตัวลงมาอีกครั้ง และปิดตลาดแทบจะระดับเดียวกันกับในตอนต้นสัปดาห์ที่ระดับ 109.70

แม้แต่คำแถลงของนายกรัฐมนตรี โยชิฮิเดะ สึกะ ว่าจะลาออกจากตำแหน่งก็ไม่ส่งอิทธิพลต่ออัตราแลกเปลี่ยนเงินเยน ความนิยมของเขาได้รับผลกระทบจากงานกีฬาโอลิมปิกโตเกียวในฤดูร้อนที่ผ่านมา หลายคนมองว่าการเป็นเจ้าภาพจัดงานกีฬาไม่ใช่เป็นการเฉลิมฉลอง แต่เป็นเชื้อเพลิงของคลื่นการระบาดไวรัสโคโรนาอีกระลอกหนึ่ง ทำให้ยอดผู้ติดเชื้อ COVID-19 ในประเทศสูงกว่าช่วงคลื่นก่อนหน้าถึงสามเท่า

ผู้เชี่ยวชาญหลายคนมองว่า การอำลาตำแหน่งของ นายโยชิฮิเดะ สึกะ เป็นการเบิกทางสู่การเปลี่ยนแปลงในนโยบายทางเศรษฐกิจของรัฐบาลญี่ปุ่น ทำให้ดัชนี Nikkei ปรับขึ้นมา 2% แต่เงินเยนยังไม่ตอบสนองต่อเหตุการณ์นี้และแสดงถึงความเย็นยะเยือกอย่างแท้จริง

คำทำนายของผู้เชี่ยวชาญสำหรับอนาคตมีดังนี้: 35% ของผู้เชี่ยวชาญเห็นด้วยกับฝั่งตลาดกระทิง 45% กับตลาดหมี และ 20% มีท่าทีเป็นกลาง ในส่วนอินดิเคเตอร์บนกรอบ D1 ยังไม่สามารถให้ทิศทางใด ๆ ที่ชัดเจนได้ในขณะนี้

ระดับแนวรับในที่นี้ ได้แก่ 109.40, 109.10, 108.70 และ 108.30 ฝั่งตลาดหมีฝันที่จะทดสอบระดับต่ำสุดของเดือนเมษายนอีกครั้งที่ 107.45 โดยระดับแนวต้านที่ใกล้ที่สุด คือ 109.85, 110.25, 110.55, 110.80, 111.00 และ 111.65 และเป้าหมายสูงสุดของตลาดกระทิงยังคงเหมือนเดิม คือ การพิชิตระดับที่ 112.00 ให้สำเร็จ

คริปโตเคอเรนซี: Ethereum vs Bitcoin

- ท่ามกลางสถานการณ์ที่ดอลลาร์อ่อนค่าและความกระหายต่อความเสี่ยงเพิ่มสูงขึ้น คู่ BTC/USD พยายามที่จะยืนเหนือระดับสำคัญทางจิตวิทยาให้สำเร็จที่ $50,000 เป็นสัปดาห์ที่สองติดต่อกัน โดยราคาตัดทะลุแนวต้านดังกล่าวเป็นครั้งที่สามและขยับถึง $51.085 ณ เวลาที่เขียนบทวิเคราะห์ฉบับนี้ (วันศุกร์ที่ 3 กันยายน)

ดัชนี Crypto Fear & Greed Index ปรับขึ้นมาเพียง 1 จุด ตลอดสัปดาห์ ขึ้นมาจาก 71 เป็น 74 แต่มูลค่ารวมในตลาดคริปโตเพิ่มขึ้นจาก $2.021 เป็น $2.275 ล้านล้านดอลลาร์ และบิทคอยน์มีส่วนแบ่งในตลาดประมาณ $58 พันล้านดอลลาร์เท่านั้น การครองตลาดของบิทคอยน์ยังลดลงต่อเนื่อง จาก 43.77% เป็น 41.41% ในเจ็ดวัน ในขณะที่ส่วนแบ่งของอีธีเรียมค่อย ๆ เพิ่มขึ้น จากเดิมส่วนแบ่ง ETH อยู่ที่ 18.07% ของมูลค่ารวมในตลาดเมื่อวันที่ 28 สิงหาคม ขณะนี้ขึ้นมาที่ 20.45% ในวันที่ 3 กันยายน

นักวิเคราะห์และผู้ทรงอิทธิพลหลายคนยังคงสรรเสริญอีธีเรียม โดยคาดว่าเหรียญนี้จะผลักบิทคอยน์ลงมาเป็นอันดับในจุดใดจุดหนึ่ง ในสัปดาห์ที่แล้ว เราได้อ้างถึงความเห็นของผู้ก่อตั้งเหรียญนี้ คือ นายวิตาลิก บูเทอริน ผู้มองว่าราคาของ ETH อาจขยับถึง $30,000 และในกรณีนี้ มูลค่ารวมของเหรียญจะขยับขึ้นเป็น $3 ล้านล้านดอลลาร์ และสูงกว่ามูลค่ารวมของบริษัทเทคโนโลยีขนาดใหญ่ในโลกทั้งหมด

นายแอรอน อาร์โนลด์ นักวิเคราะห์เห็นด้วยกับ นายบูเทอริน เช่นกัน ในช่อง YouTube ของเขา (มีผู้ติดตาม 952,000 คน) เขาให้ปัจจัยพื้นฐานที่เขามองว่าจะส่งผลเป็นปัจจัยให้ราคาอีธีเรียมเติบโตแบบ “ก้าวกระโดด” โดยชี้ถึงคุณสมบัติสำคัญของการเปลี่ยนแปลงในบล็อกเชนอัลท์คอยน์ ซึ่งนำเสนอกลไกการเผาเหรียญดิจิทัลการอัปเดตครั้งลอนดอนบนเครือข่ายอีธีเรียมเมื่อวันที่ 5 สิงหาคม ได้ทำให้เกิดการเปลี่ยนแปลงในกลไกค่าธรรมเนียมธุรกรรมของเหรียญนี้ ในตอนนี้ ส่วนหนึ่งของค่าคอมมิชชั่นที่นักขุดเหรียญเดิมเคยได้รับเป็นผลตอบแทนขณะนี้จะถูกเผาให้หายไป ตามรายงานของ Ultrasound.Money มีเหรียญมากกว่า 174,000 เหรียญ คิดเป็นมูลค่ากว่า $565 ล้านเหรียญถูกเผาทิ้งนับตั้งแต่การอัปเดตครั้งดังกล่าว โดยอัตราการเผาโดยเฉลี่ยอยู่ที่ 3.77 เหรียญต่อนาที

นักวิเคราะห์รายนี้มองว่าอัตราเงินเฟ้อสุทธิที่ลดลงใน Ethereum เป็นปัจจัยการเติบโตประการที่สอง นายอาร์โนลค์คำนวณแล้วว่า ขณะนี้อัตราเงินเฟ้อขณะนี้อยู่ที่เพียง 1.1% รายปีเท่านั้น ในขณะที่ดัชนีเดียวกันสำหรับบิทคอยน์ขณะนี้อยู่ที่ 1.75%

นายอาร์โนลด์ยังเน้นย้ำถึงการเติบโตของเงินทุนในตลาด decentralized finance (DeFi) ที่เพิ่มขึ้นหลายเท่า ในมุมมองของเขา นี่คือปัจจัยประการที่สามที่ส่งผลให้ราคาอีธีเรียมพุ่งขึ้น ตามรายงานของ DeFi Pulse หากปริมาณของเงินทุนในบล็อกอยู่ที่ $16 พันล้านดอลลาร์เมื่อวันที่ 1 มกราคมปีนี้ ตัวเลขดังกล่าวขยับขึ้นมาแล้วที่ $82 พันล้านดอลลาร์เมื่อวันที่ 30 สิงหาคม (เพิ่มขึ้น 412% นับตั้งแต่ต้นปี)

ทั้งนี้ พฤติกรรมของช่วงเดือนที่ผ่านมายืนยันคำทำนายที่โรยด้วยกลีบกุหลาบของอีธีเรียมโดยสมบูรณ์ หากราคา BTC ขึ้นมาประมาณ 72% นับตั้งแต่วันที่ 20 กรกฎาคม ราคา ETH ขึ้นมาแล้ว 130% โดยเฉพาะแค่ในสัปดาห์ที่ผ่านมา เหรียญนี้ทำราคาขึ้นมา 22% ในขณะที่บิทคอยน์ขึ้นมาเพียง 2.5% เท่านั้น ข้อได้เปรียบของอีธีเรียมยังชัดเจนในระยะ 12 เดือน: +820% สำหรับ ETH และ +350% สำหรับ BTC

หาก นายวิตาลิก บูเทอริน ทำนายการเติบโตของเหรียญของเขาไว้ที่ $30,000 คุณยังได้ยินตัวเลขคาดการณ์ที่ $100,000 สำหรับคู่ BTC/USD นักวิเคราะห์ชาวอังกฤษและผู้ร่วมก่อตั้ง Northstar & Badcharts นายเควิด วาดสเวิร์ธ เชื่อว่า ราคาคู่นี้จะขยับถึงก่อนสิ้นปี 2021 หลังจากนั้น วัฎจักรแนวโน้มกระทิงปัจจุบันของเงินคริปโตจะสิ้นสุดลงโดยสมบูรณ์

เมื่อกล่าวถึงบิทคอยน์ นายวาดส์เวิร์ธเชื่อว่า มูลค่าเหรียญจะเพิ่มขึ้น “ในเดือนกันยายน ตุลาคม และน่าจะเดือนพฤศจิกายน” อัลท์คอยน์ชั้นนำ (เช่น อีธีเรียม) ก็อาจขยับขึ้นเป็นอย่างมากด้วยเช่นกัน โดยมีแนวโน้มที่ราคาจะเติบโตขึ้น 3-4 เท่า

นักวิเคราะห์ PlanB มั่นใจเช่นกันว่า BTC จะทำระดับ $100,000 ภายในเทศกาลคริสต์มาส ซึ่งชี้ให้เห็นจากสัญญาณของโมเดล S2F ของเขาเอง

แนวโน้มของบิทคอยน์ที่จะขยับขึ้นต่อไปนั้นยังชี้ให้เห็นจากการวิเคราะห์พฤติกรรมราคาคริปโตเคอเรนซี โดยนักวิเคราะห์ที่ช่อง Twitter Root มั่นใจว่า ปัจจัยกระตุ้นหลักของ BTC คือ การฮาล์ฟเหรียญ (การลดผลตอบแทนในการขุดเหรียญลง 2 เท่า) ซึ่งทำให้เกิดภาวะขาดแคลนเหรียญในตลาด ซึ่งส่งผลในทางบวกต่อมูลค่าของสินทรัพย์ดิจิทัล สำหรับบิทคอยน์ ราคานั้นยังไม่เติมเต็มศักยภาพในการเติบโตอย่างสมบูรณ์จากการฮาล์ฟเหรียญเมื่อเดือนพฤษภาคมปี 2020 ที่ผ่านมา

อีกหนึ่งปัจจัยกระตุ้นนอกเหนือไปจากการฮาล์ฟเหรียญ คือ การพิมพ์ธนบัตรอย่างเต็มที่ของธนาคารเฟดสหรัฐฯ นอกจากนี้ ทั้งบริษัทและคนทั่วไปยังได้รับเงินช่วยเหลือจำนวนมหาศาล CNBC เปิดเผยว่า 11% ของประชากรวัยหนุ่มสาวของสหรัฐฯ ได้นำเงินส่วนหนึ่งที่ได้รับจากเงินเยียวยาของรัฐบาลในช่วงภาวะการแพร่ระบาดของ COVID-19 ไปลงทุนในบิทคอยน์และเหรียญอื่น ๆ และ 60% ของเงินเหล่านี้นั้นจะถือครองสินทรัพย์ในระยะยาว

ในอีกด้านหนึ่ง นายปีเตอร์ ชิฟฟ์ ซีอีโอบริษัท Euro Pacific Capital กล่าวว่า เขาถือว่าคนที่ถือและไม่ยอมขายบิทคอยน์นั้นเป็น “คนโง่เขลาที่แท้จริง” นายจอห์น พอลสัน นักลงทุนก็แสดงความเห็นที่คล้ายกัน เศรษฐีพันล้านรายนี้เรียกเงินคริปโตว่าเป็น “ฟองสบู่” ในบทสัมภาษณ์ของเขากับ Bloomberg เขามองว่า ตลาดสินทรัพย์ดิจิทัลจะ “พิสูจน์ว่าไร้ค่าในที่สุด” ดังนั้นจึงไม่ควรค่าในการลงทุนแต่อย่างใด “คริปโตเคอเรนซีเป็นฟองสบู่ ผมจะอธิบายว่ามันสิ่งที่มีจำกัดและไม่มีค่าอะไร หากความต้องการนั้นสูงกว่าปริมาณที่มีจำกัด ราคาก็จะขึ้น แต่หากความต้องการนั้นลดลง ราคาก็จะลดลงเช่นกัน คริปโตเคอเรนซีไม่มีมูลค่าในตัวของมันเองใด ๆ” เขากล่าว

สำหรับบทสรุปก็เหมือนเช่นเคยจะเป็นการพูดถึงไลฟ์แฮ็คที่ไม่ค่อยซีเรียสเท่าไรนัก และในครั้งนี้เป็นอีกหนึ่งคำแนะนำในการร่ำรวยจากคริปโตเคอเรนซี เพียงแค่คุณซื้อรถยนต์ไฟฟ้าจากแบรนด์ IM ซึ่งสนับสนุนโดยบริษัทอินเทอร์เน็ตยักษ์ใหญ่ Alibaba บริษัทรถยนต์ไฟฟ้า Zhiji Auto รายนี้ได้พัฒนาแอปสำหรับเจ้าของรถยนต์ให้สามารถสะสมเหรียญดิจิทัลต่อระยะไมล์ที่รถขับเคลื่อน

คนขับจะต้องระบุข้อมูลเกี่ยวกับแต่ละกิโลเมตรที่รถขับเคลื่อนเพื่อเข้าสู่พูลขุดเหรียญ พวกเขาจะได้รับเหรียญดิจิทัลสกุล Stone เป็นรางวัลตอบแทน โดยบริษัทวางแผนที่จะออกเหรียญ 500 เหรียญ 144 ครั้งต่อวันในตอนต้น ซึ่งเหรียญที่ออกนี้จะถูกจำกัดลงครึ่งหนึ่งในทุก ๆ สี่ปีเพื่อรักษาสภาพคล่องของเหรียญ

สินทรัพย์นี้อาจนำไปใช้แลกหลากหลายบริการของบริษัท เมื่อรถขับไปถึง 5,000 กิโลเมตร เจ้าของรถจะสามารถซื้อระบบการขับเคลื่อนแบบอัจฉริยะด้วยเหรียญนี้หรือเพิ่มความจุในแบตเตอรีได้เป็น 120 kWh

กลุ่มนักวิเคราะห์ NordFX

หมายเหตุ: เนื้อหาดังกล่าวไม่ควรยึดถือเป็นคำแนะนำในการลงทุนหรือเป็นคำปรึกษาในการซื้อขายในตลาดการเงิน โดยเนื้อหาข้างต้นเป็นไปเพียงเพื่อจุดประสงค์ในการให้ข้อมูลเท่านั้น การซื้อขายในตลาดการเงินมีความเสี่ยงและอาจทำให้เกิดการสูญเสียเงินฝากได้