พฤศจิกายน 12, 2022

EUR/USD: ดอลลาร์แข็งค่าขึ้นจบหรือยัง?

- การทะยานขึ้นของดอลลาร์สิ้นสุดลงแล้วหรือไม่? คำตอบของคำถามนี้ดูเหมือนจะมีความชัดเจนมากขึ้นในทุก ๆ วัน เพราะสาเหตุการอ่อนค่าลงของดอลลาร์อยู่ที่อัตราดอกเบี้ยของธนาคารเฟด ซึ่งดอกเบี้ยจะขึ้นอยู่กับสภาพตลาดแรงงานและอัตราเงินเฟ้อในสหรัฐฯ ที่เป็นตัวกำหนดนโยบายทางการเงินของธนาคาร

สถิติล่าสุดชี้ให้เห็นว่า อย่างน้อยตลาดแรงงานก็กำลังไปได้ดี จำนวนตำแหน่งงานใหม่นอกภาคการเกษตร (NFP) อยู่ที่ 261K ในเดือนตุลาคม ซึ่งสูงกว่าตัวเลขคาดการณ์ 200K แต่จำนวนยอดขอรับสวัสดิการว่างงานเบื้องต้นเพิ่มขึ้น จากการคาดการณ์ที่ 220K มันเพิ่มขึ้นไม่มากนักที่เพียง 225K (218K เมื่อหนึ่งเดือนก่อนหน้า)

ในส่วนของเงินเฟ้อ สถิติที่ประกาศเมื่อวันพฤหัสบดีที่ 10 พฤศจิกายน ปรากฏว่าดีกว่าทั้งสถิติและการคาดการณ์ก่อนหน้า ดัชนีเงินเฟ้อผู้บริโภคพื้นฐาน (CPI) เพิ่มขึ้น 0.3% ในเดือนตุลาคม ซึ่งต่ำกว่าทั้งตัวเลขคาดการณ์ที่ 0.5% และค่าของเดือนกันยายนที่ 0.6% อัตราการเติบโตรายปีของเงินเฟ้อพื้นฐานลดลงมาที่ 6.3% (จากที่คาดการณ์ 6.5% และ 6.6% เมื่อหนึ่งเดือนก่อนหน้า)

อัตราการเปลี่ยนแปลงของ CPI นี้เป็นอัตราที่ล่าช้าที่สุดในช่วง 9 เดือนที่ผ่านมา และชี้ให้เห็นว่าการขึ้นอัตราดอกเบี้ยอย่างรวดเร็วเริ่มให้ผลที่ต้องการ ตลาดตัดสินทันทีว่า ธนาคารเฟดน่าจะเริ่มชะลอการขึ้นอัตราดอกเบี้ยตั้งแต่นี้ต่อไป ทำให้ดัชนีดอลลาร์ DXY ทำระดับลดลงมา 2% ซึ่งเป็นแนวโน้มขาลงครั้งใหญ่ที่สุดนับตั้งแต่เดือนธันวาคม 2015

ความน่าจะเป็นที่ธนาคารเฟดสหรัฐฯ จะขึ้นอัตราดอกเบี้ย 75 จุดพื้นฐาน (bp) ในการประชุมเดือนธันวาคมของคณะกรรมการ FOMC (คณะกรรมการตลาดเสรีที่กำกับนโยบายทางการเงินของสหรัฐฯ) ในขณะนี้แทบเป็นศูนย์ ตลาดฟิวเจอร์สคาดว่าดอกเบี้ยจะขึ้นเพียง 50 จุดพื้นฐาน ส่วนดอกเบี้ยในปี 2023 คาดว่าจะอยู่ที่ 4.9% และคาดว่าเราจะได้เห็นอัตรานี้ในเดือนพฤษภาคม (ทั้งนี้ ในบทวิเคราะห์ครั้งที่แล้วมีการคาดการณ์ระดับดอกเบี้ยสูงสุดที่ 5.14% ในเดือนมิถุนายน)

ซึ่งทั้งหมดนี้ยังไม่ตัดโอกาสที่ดอลลาร์อาจเจอกับคลื่นการแข็งค่าขึ้นอีกครั้งในช่วงเดือนข้างหน้า แต่หลายอย่างจะขึ้นอยู่กับสถานการณ์ทางการเมืองและท่าทีของรัฐบาลและธนาคารกลางต่าง ๆ นักวิเคราะห์หลายคนเชื่อว่า การชะลอตัวในมาตรการถอนสภาพคล่องออกจากระบบ (QT) ของธนาคารเฟดจะเปิดโอกาสให้ค่าเงินสกุลอื่น ๆ แข่งกับดอลลาร์ได้อย่างสูสีมากขึ้น ธนาคารกลางประเทศอื่น ๆ กำลังสวมบทบาทเพื่อตามดอลลาร์ให้ทันในขณะนี้ และยังไม่มีเวลามากพอที่จะขึ้นดอกเบี้ยในอัตราเดียวกันกับในสหรัฐฯ หากธนาคารเฟดดำเนินการล่าช้ายิ่งขึ้น (และในจุดหนึ่งก็ชะลอตัวเหมือนกันทั้งหมด) พวกเขาจะสามารถตามทันธนาคารกลางสหรัฐฯ ได้เป็นอย่างน้อย หรืออาจจะแซงหน้าเลยก็ได้

ในที่นี้ เราอาจดูตัวอย่างของยูโรโซน โดยสถิติเบื้องต้นจาก Eurostat ในเดือนตุลาคมชี้ว่า อัตราเงินเฟ้อในยูโรโซนขยับถึง 10.7% และถึงแม้ว่าระดับเป้าหมายของธนาคารกลางยุโรปจะอยู่ที่เพียง 2% ดังนั้นจึงเป็นไปตามที่ Christine Lagarde ประธานธนาคารกลางยุโรปเคยกล่าวเอาไว้ว่า ธนาคารฯ ไม่มีทางเลือกอื่นใด นอกจากจะต้องขึ้นอัตราดอกเบี้ย แม้ว่าการเติบโตทางเศรษฐกิจจะชะลอตัวลง

การเปลี่ยนแปลงในสภาพอารมณ์ของตลาดส่งผลให้คู่สกุลเงิน EUR/USD กลับตัวขึ้นทิศเหนือ ราคาได้ซื้อขายอยู่ในโซน 0.9750 เมื่อหนึ่งสัปดาห์ก่อนหน้าเมื่อวันที่ 4 พฤศจิกายน และทำระดับสูงสุดไว้ที่ 1.0363 เมื่อวันศุกร์ที่ 11 พฤศจิกายน โดยราคาสุดท้ายที่ปิดตลาดล่าสุดอยู่ที่บริเวณระดับ 1.0357

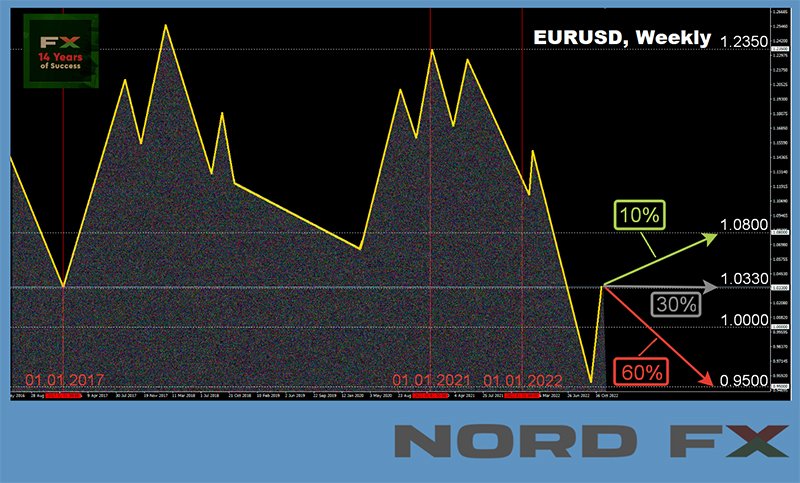

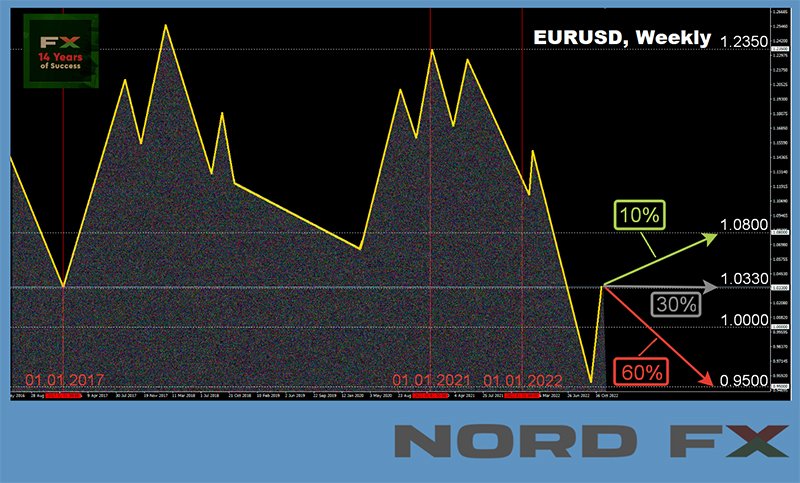

นักวิเคราะห์หลายคนคาดว่าราคาคู่นี้จะกลับลงทิศใต้ในอนาคตอันใกล้จำนวน 60% และ 10% เท่านั้นที่มองว่าราคาจะขึ้นต่อไปยังทิศเหนือ ด้านผู้เชี่ยวชาญอีก 30% ที่เหลือชี้ไปยังทิศด้านข้าง ภาพรวมของออสซิลเลเตอร์บนกรอบ D1 นั้นแตกต่างออกไป ในที่นี้ ออสซิลเลเตอร์ 100% ให้สัญญาณสีเขียว ในขณะที่หนึ่งในสามชี้ว่าราคาอยู่ในโซนที่มีแรงซื้อมากเกินไป (overbought) ด้านอินดิเคเตอร์เทรนด์ มีสีเขียวที่เป็นต่อมากกว่า โดย 85% แนะนำให้ซื้อ และ 15% แนะนำให้ขาย สำหรับแนวรับที่ใกล้ที่สุด EUR/USD นั้นอยู่ที่ 1.0315 ตามมาด้วยระดับและโซนที่ 1.0254, 1.0130, 1.0070, 0.9950-1.0010, 0.9885, 0.9825, 0.9750, 0.9700, 0.9645, 0.9580 และสุดท้ายคือราคาต่ำสุดของวันที่ 28 กันยายนที่ 0.95 มีเป้าหมายถัดไปของฝั่งหมีคือ 0.9500 ด้านกระทิงจะเจอกับระดับแนวต้านที่ 1.0375, 1.0470, 1.0620, 1.0750, 1.0865, 1.0935

กิจกรรมไฮไลต์สำคัญในสัปดาห์ที่จะถึงนี้จะเป็นการประกาศสถิติ GDP เบื้องต้นในยูโรโซนในวันอังคารที่ 15 พฤศจิกายน ดัชนีความเชื่อมั่นทางเศรษฐกิจของสถาบัน ZEW ในเยอรมนี และดัชนีราคาผู้ผลิต (PPI) ในสหรัฐฯ ในวันเดียวกัน ด้านสถิติยอดค้าปลีกของสหรัฐฯ จะประกาศในวันพุธที่ 16 ตุลาาคม และตลาดจะรอฟังดัชนีเงินเฟ้อที่สำคัญคือ ดัชนีราคาผู้บริโภค (CPI) ในยูโรโซนในวันพฤหัสบดีที่ 17 ตุลาคม นอกจากนี้ Christine Lagarde ประธานธนาคารกลางยุโรปมีกำหนดจะกล่าวแถลงในวันที่ 16 และ 18 ตุลาคม

GBP/USD: เศรษฐกิจสหราชอาณาจักรตกอยู่ในภาวะเศรษฐกิจถดถอย

- ก่อนหน้านี้ธนาคารแห่งชาติอังกฤษ (BoE) ได้ขึ้นอัตราดอกเบี้ย 0.75% จาก 2.25% เป็น 3.00% ในที่ประชุมเมื่อวันที่ 3 พฤศจิกายนที่ผ่านมา เช่นเดียวกันกับธนาคารเฟดสหรัฐฯ ซึ่งเป็นการขึ้นอัตราดอกเบี้ยมากที่สุดนับตั้งแต่ช่วงปี 1980 ในขณะเดียวกัน Andrew Bailey ประธานธนาคารแห่งชาติอังกฤษ (BoE) กล่าวเมื่อวันศุกร์ที่ 11 พฤศจิกายนว่า “มีแนวโน้มที่จะขึ้นอัตราดอกเบี้ยเพิ่มอีกในช่วงหลายเดือนข้างหน้า” และ “ความพยายามในการรับมือกับภาวะเงินเฟ้อน่าจะใช้เวลาตั้งแต่ 18 เดือนจนถึงสองปี” Silvana Tenreiro สมาชิกคณะกรรมการนโยบายทางการเงินของธนาคารกลางอังกฤษได้ประกาศวันที่เดียวกัน เธอมองว่านโยบายทางการเงินจะต้องมีความผ่อนคลายมากกว่านี้ ซึ่งอาจจะต้องกินเวลาไปจนถึงปี 2024

อย่างไรก็ตาม ยังไม่มีความชัดเจนว่า BoE จะขึ้นดอกเบี้ยเงินปอนด์เท่าไหร่ GDP ของสหราชอาณาจักรที่ประกาศเมื่อสัปดา์ที่แล้ว แม้ว่าจะต่ำกว่าตัวเลขคาดการณ์ที่ -0.5% แต่ยังคงอยู่ในโซนติดลบ ซึ่งแสดงว่าเศรษฐกิจหดตัวในไตรมาสที่สาม -0.2% ซึ่งเป็นแนวโน้มขาลงครั้งแรกใน 6 ไตรมาส และดูเหมือนว่าเศรษฐกิจของประเทศจะเริ่มดิ่งลงสู่ภาวะเศรษฐกิจถดถอยที่ยืดเยื้อ หากมาตรการถอนสภาพคล่องออกจากระบบ (QT) ยังดำเนินต่อไป ภาวะนี้อาจกินเวลาประมาณ 2 ปี

นักเศรษฐศาสตร์จาก Bank of America Global Research ได้วิเคราะห์ว่าราคาเชื้อเพลิงพลังงานและอัตราการปรับนโยบายของธนาคารกลางให้เป็นปกติจะกระทบต่อค่าเงินกลุ่มประเทศ G10 อย่างไร โดยพวกเขาให้ข้อสรุปว่า ดุลการชำระเงินจะเป็นตัวยับยั้งค่าเงินต่าง ๆ เช่น ยูโร ดอลลาร์นิวซีแลนด์ และปอนด์อังกฤษในปี 2023

ในระหว่างนี้ ในสถานการณ์ที่สถิติเงินเฟ้อชะลอตัวในสหรัฐฯ คู่ GBP/USD รวมถึง EUR/USD ได้ขยับขึ้น โดยปรับตัวขึ้นมาเกือบ 555 จุดในช่วงสัปดาห์ และทำระดับสูงสุดในรอบสัปดาห์ที่ 1.1854 ระดับสุดท้ายของสัปดาห์อยู่ที่ 1.1843 และนักยุทธศาสตร์จาก Brown Brothers Harriman (BBH) ธนาคารเพื่อการลงทุนอเมริกันชี้ว่า เงินปอนด์อาจทดสอบระดับสูงสุดที่ 26 สิงหาคมที่ 1.1900 ในเร็ว ๆ นี้

สำหรับการคาดการณ์กลางในหมู่ผู้เชี่ยวชาญในอนาคตอันใกล้ ฝั่งกระทิงได้รับคะแนนโหวต 25% ฝั่งหมี 35% และ 40% ที่เหลือมีท่าทีเป็นกลาง ในส่วนออสซิลเลเตอร์บนกรอบ D1 มี 100% ที่ให้สัญญาณสีเขียว 25% บ่งชี้ว่าราคามีแรงซื้อมากเกินไป (ovebought) ด้านอินดิเคเตอร์เทรนด์ สถานการณ์เหมือนกันกับกรณีคู่ EUR/USD คือ 85% กับ 15% โดยฝั่งสีเขียวเป็นต่อ ระดับและโซนแนวรับของค่าเงินปอนด์คือ: 1.1800-1.1830, 1.1700-1.1715, 1.1645, 1.1475-1.1500, 1.1350, 1.1230, 1.1150, 1.1100, 1.1060, 1.0985-1.1000, 1.0750, 1.0500 และระดับต่ำสุดของวันที่ 26 กันยายนที่ 1.0350 ทั้งนี้ เมื่อราคาขยับขึ้นทิศเหนือ ฝั่งกระทิงจะเจอกับแนวต้านที่ระดับ 1.1900, 1.1960, 1.2135, 1.2210, 1.2290-1.2330, 1.2425 และ 1.2575-1.2610

ในบรรดากิจกรรมที่จะมีขึ้นในสัปดาห์นี้ สถิติที่น่าสนใจจะเป็นอัตราว่างงานและระดับค่าจ้างในสหราชอาณาจักรซึ่งจะประกาศในวันอังคารที่ 15 พฤศจิกายน ด้านดัชนีราคาผู้บริโภค (CPI) จะประกาศในวันถัดไปคือวันพุธที่ 16 พฤศจิกายน รวมถึงรายงานอัตราเงินเฟ้อของสหราชอาณาจักรเช่นกัน ส่วนสถิติค้าปลีกในสหราชอาณาจักรจะประกาศในช่วงท้ายสัปดาห์คือ วันศุกร์ที่ 18 พฤศจิกายน

USD/JPY: ความแข็งแกร่งของเงินเยนคือความอ่อนแอของดอลลาร์

- ชัดเจนว่าแนวโน้มขาลงของดอลลาร์ยังไม่ก้าวข้าม USD/JPY ทำให้ราคากลับมายังค่าเดียวกับเมื่อช่วงปลายเดือนสิงหาคม - ต้นเดือนกันยายน 2022 โดยราคาต่ำสุดของสัปดาห์ทำไว้เมื่อวันศุกร์ที่ 11 พฤศจิกายน ที่ 138.46 และราคาปิดตลาดที่ 138.65 ทั้งนี้ มีความชัดเจนว่าสาเหตุที่เกิดขึ้นไม่ใช่เพราะว่าเงินเยนแข็งค่า และไม่ใช่การแทรกแซงค่าเงินโดยธนาคารกลางญี่ปุ่น (BoJ) แต่เป็นการอ่อนค่าลงของดอลลาร์โดยรวม

ทั้งนี้ หลังจาก USD/JPY แตะระดับ 151.94 เมื่อวันที่ 21 ตุลาคม ทำราคาสูงสุดในรอบ 32 ปี BoJ ก็ขายสินทรัพย์กว่า $3 หมื่นล้านดอลลาร์เพื่อพยุงค่าเงินเยน และยังเข้าแทรกแซงต่อ

Shinichi Suzuki รัฐมนตรีการคลังกล่าวเมื่อวันที่ 4 พฤศจิกายนว่า รัฐบาลไม่มีความประสงค์ที่จะพาค่าเงินไปที่ระดับใดระดับหนึ่งด้วยวิธีการแทรกแซง และอัตราแลกเปลี่ยนควรจะเคลื่อนไหวอย่างมั่นคง และสะท้อนถึงตัวชี้วัดทางปัจจัยพื้นฐาน แต่ดอลลาร์ได้ถอยตัวลงมาแล้วเกือบ 800 จุดในเวลาเพียงไม่กี่วันโดยไม่มีการเปลี่ยนแปลงทางปัจจัยพื้นฐานใด ๆ ในเศรษฐกิจญี่ปุ่น และทั้งหมดนี้เกิดขึ้นเพียงเพราะมีความคาดหวังว่าธนาคารเฟดจะลดการขึ้นอัตราดอกเบี้ย

แล้วถ้ามันไม่ลดจะเป็นอย่างไร? ธนาคารกลางญี่ปุ่นจะตัดสินใจแทรกแซงอีกครั้งหนึ่งหรือมากกว่าหรือไม่? และจะมีเงินเพียงพอไหม? เครื่องมือที่สองที่จะช่วยสนับสนุนค่าเงินเยนคืออัตราดอกเบี้ย ซึ่งอาจลืมไปได้เลย เนื่องจากธนาคารกลางญี่ปุ่นจะไม่ทิ้งอัตราแลกเปลี่ยนที่ผ่อนคลายสุดโต่ง แต่จะคงดอกเบี้ยที่อัตราติดลบไว้ที่ -0.1%

นักวิเคราะห์ 65% คาดการณ์ว่าดอลลาร์จะพยายามกู้คืนที่ขาดทุนไปอย่างน้อยส่วนหนึ่ง และ USD/JPY จะไปยังทิศเหนือ ด้าน 35% ที่เหลือโหวตว่าราคาจะขยับในเทรนด์ขาลงต่อไป สำหรับออสซิลเลเตอร์บนกรอบ D1 มีภาพรวมเช่นนี้: 80% หันไปยังทิศเหตือ หนึ่งในสามอยู่ในโซนที่มีแรงขายมากเกินไป (oversold) ส่วน 20% ชี้ไปยังทิศเหนือ ในส่วนของอินดิเคเตอร์เทรนด์มีอัตราส่วนระหว่างสีเขียวและสีแดงคือ 15% ต่อ 85% โดยสีแดงเป็นฝ่ายได้เปรียบ ระดับแนวรับที่สำคัญและใกล้ที่สุดอยู่ในโซน 138.45 ตามมาด้วยระดับ 137.50, 135.55, 134.55 และโซน 131.35-131.75 ระดับและโซนแนวต้านคือ: 139.05, 140.20, 143.75, 145.25, 146.85-147.00, 148.45, 149.45, 150.00 และ 151.55 ส่วนเป้าหมายของฝั่งกระทิงคือทะยานขึ้นและยืนเหนือระดับ 152.00 จากนั้นเป็นระดับสูงสุดของปี 1990 ที่บริเวณ 158.00

ในส่วนการประกาศสถิติเศรษฐกิจมหภาคของญี่ปุ่น เราอาจเน้นวันอังคารที่ 15 พฤศจิกายนนี้ ซึ่งจะมีการประกาศ GDP ญี่ปุ่นในไตรมาสที่ 3 ปี 2022 การคาดการณ์ชี้ว่า GDP จะลดลงจาก 0.9% เหลือ 0.3% และหากการคาดการณ์เป็นจริง มันจะกลายเป็นอีกหนึ่งข้อสนับสนุนให้คงอัตราดอกเบี้ยที่ระดับติดลบต่อไป

คริปโตเคอเรนซี: สองเหตุการณ์หลักของสัปดาห์ที่ผ่านมา

- สัปดาห์ที่ผ่านมานั้นมีเหตุการณ์สำคัญสองเหตุการณ์ด้วยกัน เหตุการณ์แรกพานักลงทุนโศกเศร้ากันเป็นอย่างมาก และเหตุการณ์ที่สองให้ความหวังว่าทุกอย่างไม่เลวร้ายขนาดนั้น

เริ่มกันที่เหตุการณ์แรกคือ การล้มละลายของตลาดแลกเปลี่ยน FTX หลังจากเริ่มทราบกันเรื่องวิกฤติสภาพคล่องของ Alameda Research บริษัทการเทรดคริปโตที่มี Sam Bankman-Fried ซีอีโอของ FTX เป็นเจ้าของ ทางด้านซีอีโอ Chang Peng Zhao ของ Binance ก็ได้เผยแพร่ข้อความเกี่ยวกับการขายเหรียญ FTT ทั้งนี้ FTT เป็นเหรียญที่สร้างขึ้นโดยทีม FTX และท่าทีของ Chang Peng Zhao ก็ได้นำไปสู่มูลค่าของเหรียญที่ลดลงแบบทันที ผู้ใช้งาน FTX พากันแห่ถอนเงินออกจากแพลตฟอร์ม โดยมีการถอนเงินคริปโตและ stablecoins กว่าหลายพันล้านดอลลาร์ทำให้ยอดคงเหลือติดลบ นอกจาก FTT แล้ว ราคาของ Sol และเหรียญอื่น ๆ ของโครงการ Solana ที่มีความเกี่ยวข้องกับทั้ง FTX และ Alameda ก็ลดลงอย่างหนักเช่นกัน

คริปโตเคอเรนซีอื่น ๆ ก็ได้รับผลกระทบจากแนวโน้มขาลงนี้ นักลงทุนไม่ชอบเห็นความล้มเหลวในสินทรัพย์กลุ่มเสี่ยงใด ๆ และพวกเขากลัวว่าจะเกิดภาวะโดมิโน่ที่การทรุดตัวลงของบริษัทหนึ่งจะสะเทือนต่อบริษัทอื่น ๆ

ข้อความที่ช่วยให้เบาใจมาจาก Chang Peng Zhao ประธาน Binance ซึ่งประกาศเมื่อวันที่ 8 พฤศจิกายนว่า แพลตฟอร์มของเขาเกือบจะเข้าซื้อ FTX ที่ล้มละลาย (โดยจากการประเมินพบว่ามี “หลุม” อยู่ในงบที่ประมาณ $8 พันล้านดอลลาร์) แต่ผลปรากฏว่าการซื้อขายไม่เกิดขึ้น ราคาจึงยิ่งดิ่งลง และบิทคอยน์ก็ดิ่งลงอย่างรุนแรงโดยลดฮวบลงเกือบ 25% เมื่อวันที่ 10 พฤศจิกายน จาก $20,701 เหลือ $15,583 ด้าน Ethereum “หดตัว” 32% จาก $1,577 เหลือ $1,072 โดยมูลค่าตามราคาตลาดของตลาดคริปโตลดลงจาก $1.040 เหลือ $0.792 ล้านล้านดอลลาร์

ไม่ต้องสงสัยเลยว่า การล่มลงของแพลตฟอร์ม FTX จะเพิ่มแรงกดดันของหน่วยงานกำกับดูต่ออุตสาหกรรมทั้งหมด ในบทรีวิวครั้งที่แล้ว เราได้พูดคุยว่าการกำกับดูแลตลาดคริปโตเป็นสิ่งที่ดีหรือแย่ ทั้งนี้ สถาบันส่วนใหญ่โหวตให้มีการกำกับดูแล เช่น BNY Mellon ธนาคารที่แก่เก่าที่สุดในอเมริกากล่าวว่า นักลงทุนรายสถาบัน 70% สามารถเพิ่มเงินลงทุนในคริปโตเคอเรนซีได้ แต่ในขณะเดียวกัน พวกเขากำลังมองหาวิธีที่จะเข้าสู่ตลาดคริปโตอย่างปลอดภัย และไม่ลงเงินเพื่อหวังกำไรสูงอย่างไร้เหตุผล

ความเห็นที่คล้ายกันมาจาก Michael Miebach หัวหน้าด้านผลิตภัณฑ์ของ Mastercard เขาเชื่อว่า จะใช้เวลานานกว่าที่คาดไว้กว่าคริปโตเคอเรนซีจะได้รับความนิยมในกระแสหลัก เขามีความเห็นว่า สินทรัพย์ประเภทนี้จะมีความน่าดึงดูดต่อคนส่วนใหญ่ทันทีที่หน่วยงานกลางใช้กฎระเบียบที่เหมาะสม หลายคนต้องการแต่ไม่รู้ว่าจะเข้าสู่อุตสาหกรรมคริปโตได้อย่างไร และไม่รู้ว่าจะรับความปลอดภัยสูงสุดต่อสินทรัพย์ของตนเองได้อย่างไร

สำหรับเหตุการณ์ที่ 2 ที่ได้กล่าวถึงในช่วงต้นบทวิเคราะห์คือ การประกาศสถิติเงินเฟ้อในสหรัฐฯ เมื่อวันพฤหัสบดีที่ 10 พฤศจิกายน ผลปรากฏว่าอัตราเงินเฟ้อลดลง ซึ่งตลาดเก็งว่าธนาคารเฟดอาจเริ่มลดอัตราการขึ้นอัตราดอกเบี้ย ดัชนีดอลลาร์ DXY ปรับลดลงโดยทันที ในขณะที่สินทรัพย์ที่มีความเสี่ยงขยับขึ้น ด้านความสัมพันธ์ระหว่างคริปโตเคอเรนซีและดัชนีหุ้น S&P500, Dow Jones และ Nasdaq หายไปในช่วงที่แพลตฟอร์ม FTX ล่มลง แต่ก็ฟื้นตัวเกือบ (แต่ไม่) ทั้งหมด และราคาเหรียญ BTC, ETH และสินทรัพย์ดิจิทัลอื่น ๆ เริ่มขยับขึ้นเช่นกัน

ณ ขณะที่เขียนบทวิเคราะห์ฉบับนี้ในช่วงเย็นวันศุกร์ที่ 11 พฤศจิกายน BTC/USD ซื้อขายอยู่ที่บริเวณ$17,030 ETH/USD ที่ $1,280 ด้านมูลค่ารวมของตลาดคริปโตอยู่ที่ $0.860 ล้านล้านดอลลาร์ ($1.055 ล้านล้านเมื่อหนึ่งสัปดาห์ก่อนหน้า) ส่วนดัชนี Crypto Fear & Greed Index ถอยกลับมาที่โซนความกลัวขั้นสุด (Extreme Fear) เหลือ 21 จุดในรอบเจ็ดวัน

Cumberland บริษัทเชี่ยวชาญด้านคริปโตในบริษัทระดมทุน DRW เชื่อเช่นกันว่า “แนวโน้มขาขึ้นที่เป็นบวก” กำลังปรากฏขึ้นในตลาดสินทรัพย์ดิจิทัลที่มีความผันผวน “ดอลลาร์ที่แข็งค่าขึ้นอย่างไม่ปรานีได้ทำลายสินทรัพย์กลุ่มเสี่ยงหลักทั้งหมดในปีที่ผ่านมานี้” “การทะยานขึ้นนี้ดูเหมือนจะผ่านจุดสูงสุดไปแล้ว และอาจเป็นเพราะความคาดหมายว่าธนาคารเฟดจะเปลี่ยนทิศทางนโยบายภายในกลางปี 2023”

หลังจากได้วิเคราะห์พฤติกรรมราคาล่าสุดของบิทคอยน์ ที่รวมถึงราคาสูงสุดและราคาต่ำสุดนับตั้งแต่เดือนพฤศจิกายน 2021 แล้ว Moustache นักวิเคราะห์คริปโตให้ข้อสรุปว่า สกุลเงินคริปโตแสดง “รูปแบบกระทิงแบบโทรโข่ง” เขามองว่า โมเดลการขยายตัวซึ่งมีรูปร่างเหมือนโทรโข่ง หรือรูปสามเหลี่ยมแบบสมมาตรกันแต่กลับหัวนั้นบ่งบอกว่า บิทคอยน์อาจทำราคาถึง $80,000 ในช่วงฤดูร้อนปี 2023

ในส่วนของภาพรวมระยะสั้นกว่า นักวิเคราะห์บางคนเชื่อว่าอาจได้รับแรงหนุนสำคัญภายในสิ้นปี 2022 และอาจจะสามารถกลับมาแตะที่ $25,000 ได้อีกครั้ง

มูลค่ารวมของบิทคอยน์ที่หายไปทั้งหมด รวมถึงทองคำดิจิทัลในกระเป๋าเงินของนักลงทุนคริปโตระยะยาวทำระดับสูงสุดในรอบห้าปี หมายความ ปริมาณเงินคริปโตที่มีกิจกรรมซื้อขายในขณะนี้กำลังลดลง และยิ่งให้สัญญาณบวกต่อแนวโน้มราคาในอนาคต หากความต้องการยังคงเพิ่มขึ้นและมีความต่อเนื่อง

Tim Draper เศรษฐีพันล้านมองว่า ผู้หญิงจะเป็นแรงขับเคลื่อนหลังในตลาดกระทิงรอบถัดไป เพราะพวกเขาควบคุมสัดส่วนการใช้จ่ายเงินในการค้าปลีกถึง 80% “คุณไม่สามารถซื้ออาหาร เสื้อผ้า และที่อยู่อาศัยโดยใช้บิทคอยน์ได้ในเวลานี้ แต่ถ้าทำได้เมื่อไหร่มันก็จะไม่มีเหตุผลให้ต้องใช้สกุลเงินดั้งเดิมอีกต่อไป” เขาทำนายว่า ราคาบิทคอยน์จะขยับขึ้นไปที่ $250,000 ภายในกลางปี แต่การคาดการณ์นี้ก็ไม่ใช่เรื่องใหม่แต่อย่างใด เดิมในปี 2018 Draper เคยทำนายว่าบิทคอยน์จะทำราคาที่ $250,000 ในปี 2022 จากนั้นก็เลื่อนเป้าหมายมาเรื่อย ๆ เป็นต้นปี 2023 และตอนนี้ก็เลื่อนออกไปอีกหกเดือนข้างหน้า

และสุดท้ายนี้เป็นข้อมูลจากโลกอาชญากร ซึ่งมีความสำคัญต่อเราทุกคนเพราะเกี่ยวข้องกับเรื่องของอนาคต รวมถึงอดีตและปัจจุบัน คณะกรรมการด้านหลักทรัพย์และการลงทุนของออสเตรเลีย (ASIC) ได้กำหนดว่ากลโกงของเงินคริปโตนั้นแบ่งออกเป็นสามประเภทด้วยกัน ประเภทแรกเกี่ยวข้องกับการฉ้อโกง ซึ่งเหยื่อเชื่อว่าพวกเขากำลังลงทุนในสินทรัพย์ที่มีความชอบธรรม แต่แอปคริปโต ตลาดแลกเปลี่ยน หรือเว็บไซต์กลับเป็นของปลอม ประเภทที่สองคือกลโกงที่เกี่ยวกับเหรียญคริปโตปลอมที่ใช้ในกิจกรรมฟอกเงิน ประเภทที่สามเกี่ยวข้องกับการใช้เงินคริปโตในการชำระเงินอย่างผิดกฎหมาย

ASIC ชี้แจ้งว่า สัญญาณที่พบบ่อยที่สุดของกลโกงคริปโตคือ “อยู่ ๆ ก็ได้รับข้อเสนออย่างกะทันหัน” “โฆษณาปลอมของบุคคลที่มีชื่อเสียง” และการขอให้ “คู่รักที่คุณรู้จักกันทางออนไลน์ไ ส่งเงินคริปโตให้กับคุณ

สัญญาณอันตรายอื่น ๆ ได้แก่ การขอให้ชำระค่าบริการทางการเงินเป็นเงินคริปโต ขอให้จ่ายเงินเพิ่มเพื่อจะได้เข้าถึงเงิน ยึดเงินกำไรจากการลงทุนไว้ “เพื่อวัตถุประสงค์ทางภาษี” หรือให้ข้อเสนอจะให้ “เงินฟรี” หรือรายได้จากการลงทุนที่ “การันตี” ผลกำไร

กลุ่มนักวิเคราะห์ NordFX

หมายเหตุ: เนื้อหาดังกล่าวไม่ควรยึดถือเป็นคำแนะนำในการลงทุนหรือเป็นคำปรึกษาในการซื้อขายในตลาดการเงิน โดยเนื้อหาข้างต้นเป็นไปเพียงเพื่อจุดประสงค์ในการให้ข้อมูลเท่านั้น การซื้อขายในตลาดการเงินมีความเสี่ยงและอาจทำให้เกิดการสูญเสียเงินฝากได้