มิถุนายน 24, 2023

EUR/USD: ถ้อยคำของผู้บริหารขับเคลื่อนตลาด

- เตือนให้ทราบว่า คณะกรรมการกำหนดนโยบายการเงินของธนาคารเฟดสหรัฐฯ (FOMC) ได้ตัดสินใจเมื่อวันพุธที่ 14 มิถุนายน ที่จะหยุดกระบวนการถอนสภาพคล่องออกจากระบบและคงอัตราดอกเบี้ยไว้ที่ระดับเดิมคือ 5.25% ในวันถัดมาวันพฤหัสบดีที่ 15 มิถุนายน ธนาคารกลางยุโรป (ECB) ขึ้นอัตราดอกเบี้ย 25 จุดพื้นฐาน จาก 3.75% เป็น 4.00% โดยนาง Christine Lagarde ย้ำว่า การถอนสภาพคล่องและนโยบายการเงินแบบตึงตัวจะดำเนินต่อไปในเดือนกรกฎาคม

คำกล่าวที่หนักแน่นนี้ยังได้รับเสียงสนับสนุนจากผู้แทนธนาคารกลางยุโรปท่านอื่น ๆ Olli Rehn สมาชิกสภาบริหารธนาคารกลางยุโรปกล่าวว่า ภาวะเงินเฟ้อที่ปักหลักอยู่ในยูโรโซนกำลังลดลงอย่างช้าเกินไป จึงจำเป็นต้องมีความพยายามเพิ่มเติมจากธนาคารฯ เพื่อปรับราคาให้เสถียรขึ้น ความตั้งใจของธนาคารฯ ที่จะขึ้นอัตราดอกเบี้ยต่อไปยังได้รับการสนับสนุนโดย Philip Lane หัวหน้าฝ่ายเศรษฐศาสตร์ของ ECB และ Isabel Schnabel กรรมการบริหาร ECB ในมุมมองของพวกเขา ธนาคารฯ ยังต้องดำเนินการอีกมากเพื่อให้เงินเฟ้อคงที่ที่บริเวณ 2% (ตามสถิติล่าสุดชี้ว่า อัตราเงินเฟ้อรายปีในยูโรโซนคงอยู่ที่ 6.1% และดัชนีราคาผู้บริโภคพื้นฐานอยู่ที่ 5.3%)

จากคำกล่าวสายเหยี่ยวจากผู้บริหารธนาคารกลางยุโรปดังกล่าว ตลาดได้ข้อสรุปว่า เงินยูโรน่าจะมีการขึ้นอัตราดอกเบี้ยอีกสองครั้งในเดือนกรกฎาคม และกันยายน ที่ 25 จุดในแต่ละครั้ง สถานการณ์นี้ดันให้ยูโรแข็งค่าขึ้น และ EUR/USD ขยับถึงระดับสูงสุดที่ 1.1011 เมื่อวันพฤหัสบดีที่ 22 มิถุนายน

อย่างไรก็ตาม โลกการเงินไม่ได้หมุนตาม ECB เพียงอย่างเดียว เมื่อวันที่ 21 และ 22 มิถุนายน ความสนใจของตลาดโฟกัสอยู่ที่คำกล่าวแถลงของนาย Jerome Powell ต่อหน้าสภาคองเกรสสหรัฐฯ แม้ว่าท่าทีโดยรวมจะแทบกับเหมือนกับการแถลงข่าวเมื่อวันที่ 14 มิถุนายน ในครั้งนี้ นาย Powell เน้นย้ำเป็นพิเศษถึงแนวโน้มการขึ้นอัตราดอกเบี้ยต่อไปในอนาคต เห็นได้ชัดเจนจากการกล่าวแถลงต่อสภาในวันที่สอง คำพูดท่าทีสายเหยี่ยวของประธานเฟดและบรรยากาศในตลาดช่วยให้ค่าเงินดอลลาร์แซงหน้าสกุลเงินอื่น ๆ และในวันพฤหัสบดี ดัชนีดอลลาร์ (DXY) กลับตัว และเริ่มขยับขึ้นอีกครั้ง ในขณะที่ EUR/USD ปรับตัวลดลง

ความกังวลที่เพิ่มขึ้นต่อภาวะเศรษฐกิจถดถอยในยูโรโซนยังส่งผลเสียต่อยูโร เมื่อวันศุกร์ที่ 23 มิถุนายน ค่าเงินยูโรตกอยู่ภายใต้แรงกดดันอย่างหนัก เนื่องจากสถิติจากเยอรมนีและยูโรชี้ให้เห็นกิจกรรมทางธุรกิจ (PMI) ในภาคการผลิตยังคงลดลงในอัตราเร่งตัว หลังจากการประกาศดัชนี PMI สำนักข่าว Reuters คำนวณว่า โอกาสที่อัตราดอกเบี้ยของ ECB จะไปถึง 4.25% ลดลงเหลือเกือบ 0% และ EUR/USD ขยับถึงระดับต่ำสุดในกรอบที่ระดับ 1.0844

อย่างไรก็ดี สถานการณ์สำหรับค่าเงินยูโรยังไม่เลวร้ายขนาดนั้น หรืออย่างน้อยก็ในระยะกลาง เช่น นักเศรษฐศาสตร์จาก ANZ (เครือธนาคารของออสเตรเลียและนิวซีแลนด์) เชื่อว่า แม้ว่าธนาคารเฟดอาจลดอัตราดอกเบี้ยอีก 20 จุดพื้นฐานภายในสิ้นปี ตลาดมองว่าธนาคาร ECB จะไม่ปรับอัตราดอกเบี้ยลดลงจนกว่าจะถึงต้นปี 2024 ดังนั้น วัฎจักรการผ่อนคลายนโยบายของ ECB จะตามมาภายหลัง และมีความสำคัญน้อยกว่าเมื่อเทียบกับของธนาคารเฟด ซึ่งจะส่งผลดีต่อยูโร ด้วยเหตุนี้ ในไตรมาสที่ 3 EUR/USD อาจขยับขึ้นไปที่ 1.1200 โดยรวมแล้ว ANZ ชี้ว่า อัตราแลกเปลี่ยนน่าจะผันผวนอยู่ในกรอบ 1.0500 ถึง 1.1400 ตลอดปี 2023

หลังการประกาศดัชนี PMI ของภาคการผลิตและการบริการในสหรัฐฯ EUR/USD ปิดท้ายห้าวันทำการที่ 1.0893 ในส่วนของแนวโน้มระยะสั้น ณ ขณะที่เขียนบทรีวิวฉบับนี้ในช่วงเย็นวันที่ 24 มิถุนายน การคาดการณ์ยังคงดูไม่แน่นอน นักวิเคราะห์ 45% โหวตให้แนวโน้มขาลงของคู่นี้ จำนวนเดียวกันคาดว่าราคาจะปรับขึ้น และส่วนที่เหลือ 10% มีท่าทีเป็นกลาง ในส่วนของออสซิลเลเตอร์บนกรอบรายวัน 90% ให้สัญญาณกระทิง 10% ให้สีเทากลาง ด้านอินดิเคเตอร์เทรนด์ 80% ให้สัญญาณสีเขียว ในขณะที่ 20% ให้สีแดง โดยคู่นี้มีระดับแนวรับที่ใกล้ที่สุดอยู่ที่บริเวณ 1.0865 ตามมาด้วย 1.0790-1.0800, 1.0745, 1.0670 และสุดท้ายคือระดับต่ำสุดของวันที่ 31 พฤษภาคมที่ 1.0635 ด้านฝั่งกระทิงจะเจอกับแนวต้านที่บริเวณ 1.0900-1.0925 ตามมาด้วย 1.0960-1.0985, 1.1010 และ 1.1045 ก่อนจะถึงแนวต้านถัดไปที่ 1.1090-1.1110

สัปดาห์ที่จะถึงนี้เต็มไปด้วยสถิติเศรษฐกิจมหภาคจากสหรัฐฯ โดยเราจะรอฟังสถิติตลาดอสังหาริมทรัพย์ในวันอังคารที่ 27 มิถุนายน รวมถึงสถิติคำสั่งซื้อสินค้าคงทนและสินค้าทุน นอกจากนี้ จะมีการประกาศดัชนีความเชื่อมั่นผู้บริโภค (CCI) จาก Conference Board ซึ่งเป็นดัชนีชี้นำที่ดี ส่วนผลลัพธ์การทดสอบระดับความตึงเครียดของธนาคารในประเทศจะเปิดเผยให้ทราบในวันถัดมาวันพุธที่ 28 มิถุนายน ซึ่งมีความน่าสนใจเนื่องด้วยสถานการณ์วิกฤติธนาคารที่เกิดขึ้นหลังการขึ้นดอกเบี้ยของธนาคารเฟด นอกจากนี้ในวันเดียวกัน Jerome Powell ประธานเฟดจะกล่าวแถลง ส่วนในวันพฤหัสบดีจะมีการรายงานสถิติตลาดแรงงานและ GDP สหรัฐฯ สุดท้ายนี้ในวันศุกร์ที่ 30 มิถุนายนจะมีการประกาศดัชนีค่าใช้จ่ายเพื่อการบริโภคส่วนตัว (PCE) ซึ่งเป็นตัวชี้วัดหลักของภาวะเงินเฟ้อในสหรัฐฯ ด้านฝั่งเศรษฐกิจยูโรโซนจะมีการประกาศตัวเลขเงินเฟ้อเบื้องต้น (CPI) ของเยอรมนีและยูโรโซนโดยรวม ซึ่งจะรายงานในวันที่ 29 และ 30 มิถุนายนตามลำดับ

GBP/USD: เซอร์ไพรส์ที่มาช้าของธนาคารแห่งชาติอังกฤษ

- สถิติเศรษฐกิจที่ประกาศในช่วงสัปดาห์ที่ผ่านมาเกี่ยวกับสหราชอาณาจักรดูค่อนข้างผสมกัน ดัชนีเงินเฟ้อที่สำคัญ ดัชนีราคาผู้บริโภค (CPI) ยังคงที่ไม่เปลี่ยนแปลงในรอบเดือนที่ 8.7% ปีต่อปี สูงกว่าการคาดการณ์ของตลาดที่ 8.4% ดัชนีค้าปลีกชี้ภาพรวมเชิงบวก โดยดัชนีเติบโตขึ้นอย่างเหนือความคาดหมายที่ 0.3% ในรอบเดือน ขัดกับการคาดการณ์ว่าจะลดลง -0.2% และตัวเลขครั้งก่อนหน้าที่ 0.5% ดัชนีค้าปลีกพื้นฐาน ซึ่งไม่รวมค่าเชื้อเพลิงเพิ่มขึ้น 0.1% จากตัวเลขคาดการณ์ติดลบที่ -0.3% และตัวเลขครั้งก่อนหน้าที่ 0.7% อย่างไรก็ดี ดัชนีกิจกรรมทางธุรกิจในประเทศนั้นน่าผิดหวัง ดัชนีผู้จัดการฝ่ายจัดซื้อภาคบริการเบื้องต้น (PMI) ลดลง 53.7 ในเดือนมิถุนายน เมื่อเทียบกับตัวเลขคาดการณ์ที่ 54.8 ด้านดัชนี PMI ภาคการผลิตยังต่ำกว่าการคาดการณ์ โดยลดลงจาก 47.1 เหลือ 46.2 (ตัวเลขคาดการณ์อยู่ที่ 46.8)

สถิติเงินเฟ้อที่ประกาศเมื่อวันที่ 21 มิถุนายน ไม่ใช่แค่สูงกว่าที่ตลาดคาดการณ์ไว้ แต่ยังสูงกว่าการคาดการณ์ของธนาคารแห่งชาติอังกฤษ (BoE) เองด้วย โดยธนาคารกลางเซอร์ไพรส์ตลาดในการประชุมเมื่อวันพฤหัสบดีที่ 22 มิถุนายน โดยขึ้นอัตราดอกเบี้ยไม่ใช่ที่ 25 จุด แต่ขึ้นถึง 50 จุดพื้นฐาน ดอกเบี้ยจึงอยู่ที่ 5.00%

ตามเหตุผลทั่วไปแล้ว ท่าทีดังกล่าวน่าจะส่งผลดีต่อค่าเงินปอนด์อังกฤษ แต่มันกลับไม่เกินขึ้น ในช่วงต้น GBP/USD พุ่งขึ้นมา 60 ปิปที่ 1.2841 ภายใน 10 นาทีหลังการตัดสินใจของ BoE แต่หลังจากนั้นก็ดิ่งลง 100 ปิปเหลือ 1.2737 นักวิเคราะห์เชื่อว่า แนวโน้มขาขึ้นในตอนต้นนั้นเป็นผลมาจากการตอบสนองต่อพาดหัวข่าว และการเทรดแบบอัลกอริธึม แต่โมเมนตัมกระทิงหายไป เพราะฝั่งผู้ขายเจอกับแนวต้านที่ใกล้บริเวณราคาสูงสุดในรอบ 14 เดือน ซึ่งเคยทำสถิติไว้เมื่อวันที่ 16 มิถุนายน

นักยุทธศาสตร์จากเครือธนาคารที่ใหญ่ที่สุดในเนเธอร์แลนด์ ING เชื่อว่า การขึ้นอัตราดอกเบี้ย 150 จุดพื้นฐานถูกเก็งไว้ในราคาอยู่แล้วตั้งแต่ก่อนการประชุมของธนาคารกลาง การขึ้นดอกเบี้ย 50 จุดได้เกิดขึ้น และตอนนี้ตลาดกำลังเก็งว่าจะมีการขึ้นดอกเบี้ยอีก 100 จุดพื้นฐานเป็น 6.00% นอกจากการขึ้นดอกเบี้ยอย่างดุดันแล้ว ตลาดยังเก็งด้วยว่า ธนาคารกลางอังกฤษจะพยายามหลีกเลี่ยงภาวะเศรษฐกิจทรุดตัว โดยจะต้องดำเนินนโยบายการเงินแบบผ่อนคลายตั้งแต่ช่วงฤดูร้อนปี 2024 (หรืออาจจะเร็วกว่านั้น)

นักเศรษฐศาสตร์ Commerzbank โต้แย้งว่า BoE เริ่มต้นขึ้นอัตราดอกเบี้ยสายเกินไป และล่าช้าเกินไป ทำให้มันอยู่ในตำแหน่งที่ต้องตามให้ทัน พวกเขามีความเห็นว่า ธนาคารฯ กำลังไล่ตามเงินเฟ้อมากกว่าที่จะต่อสู้กับมันอย่างแข็งขันด้วยนโยบายการเงิน ซึ่งอาจส่งผลในทางลบต่อค่าเงินอังกฤษ

อย่างไรก็ตาม ยังมีความเห็นที่แตกต่างออกไป เช่น นักเศรษฐศาสตร์จาก Scotiabank คาดว่า GBP/USD อาจขยับขึ้นถึง 1.3000 ในอนาคตอันใกล้ ด้าน ING มองว่า “หากดูกราฟแล้วจะดูเหมือนว่า ไม่มีระดับที่สำคัญใด ๆ ระหว่างระดับเหล่านี้และ 1.3000 ซึ่งบ่งบอกว่า ระดับหลังนั้นไม่ได้อยู่ห่างไกลเท่าไหร่”

GBP/USD ปิดตลาดในสัปดาห์ที่ผ่านมาที่ระดับ 1.2714 ด้วยความผันผวนในปัจจุบัน ตามทฤษฎีแล้ว ราคาอาจคงรักษาระยะห่างจาก 1.3000 เป็นเวลาไม่กี่สัปดาห์หรือไม่กี่วัน โดยในตอนนี้ ผู้เชี่ยวชาญ 45% เห็นด้วยกับสถานการณ์นี้ ในขณะที่ 25% มีความเห็นตรงกันข้าม และ 30% เลี่ยงที่จะไม่ให้ความเห็นใด ๆ ในส่วนการวิเคราะห์เชิงเทคนิค ทั้งออสซิลเลเตอร์และอินดิเคเตอร์เทรนด์บนกรอบรายวันให้ผลลัพธ์คล้ายกับคู่ EUR/USD โดยในกรณีที่ราคาเคลื่อนที่ไปด้านล่าง จะต้องกับระดับและโซนแนวรับที่ 1.2685-1.2700, 1.2625, 1.2570, 1.2480-1.2510, 1.2330-1.2350, 1.2275 และ 1.2200-1.2210 ในกรณีที่ราคาขึ้นด้านบน จะต้องเจอกับระดับแนวต้านที่ 1.2760, 1.2800-1.2815, 1.2850, 1.2940, 1.3000, 1.3050 และ 1.3185-1.3210 ตามลำดับ

หนึ่งเหตุการณ์สำคัญในปฏิทินสัปดาห์ที่จะถึงนี้ คือ วันศุกร์ที่ 30 มิถุนายน ซึ่งจะมีการประกาศค่า GDP ของสหราชอาณาจักร

USD/JPY: เส้นทางสู่ดวงจันทร์ยังคงไปต่อ

- เราได้ออก “ตั๋วไปยังดวงจันทร์” ให้กับคู่ USD/JPY เมื่อไม่กี่สัปดาห์ที่ผ่านมา และมันยังคงเป็นไปตามนั้น ราคาคู่นี้ทำระดับสูงสุดใหม่ที่ 143.86 ในสัปดาห์ที่แล้ว Commerzbank ชี้ว่า “ความอ่อนแอของเงินเยนกำลังก่อให้เกิดผลที่รุนแรง” นักเศรษฐศาสตร์จากธนาคาร UOB ของสิงคโปร์คาดการณ์ว่า ดอลลาร์น่าจะแข็งค่าขึ้นต่อไปในช่วง 1-3 สัปดาห์ข้างหน้า “ระดับสำคัญถัดไปคือ 144.00 ซึ่งยังเร็วเกินไปที่จะประเมินความแข็งแกร่งของดอลลาร์ว่าจะฝ่าแนวต้านนี้ขึ้นไปได้หรือไม่ ในทางกลับกัน ระดับแนวรับที่สำคัญของเราถูกปรับจาก 141.60 เป็น 141.00”

นักเศรษฐศาสตร์จากธนาคาร MUFG เชื่อว่า ความไม่สอดคล้องกันระหว่างนโยบายการเงินของญี่ปุ่นและธนาคารกลางประเทศหลักอื่น ๆ เป็นสาเหตุที่ทำให้เงินเยนอ่อนค่าต่อเนื่อง “ผลตอบแทนที่แตกต่างกันมากระหว่างของญี่ปุ่นและต่างประเทศ รวมถึงการอ่อนค่าลง และความผันผวนของอัตราแลกเปลี่ยนที่ลดลงส่งผลให้เงินเยนมีมูลค่าต่ำเกินจริงไปมาก” เขียนโดยนักวิเคราะห์ของ MUFG ด้าน Societe Generale เครือการเงินจากฝรั่งเศสชี้ว่า ถ้าหากมีการขึ้นอัตราดอกเบี้ยอีกครั้งในสหรัฐฯ ในเดือนกรกฎาคม คู่ USD/JPY อาจขยับขึ้นไปถึง 145.00

ชัดเจนว่าเงินเยนกำลังประสบปัญหาไม่ใช่แค่จากท่าที “สายพิราบ” อย่างหนักแน่นของธนาคารกลางญี่ปุ่น (BoJ) แต่ยังรวมถึงแนวโน้มที่เพิ่มขึ้นของผลตอบแทนพันธบัตรรอบโลก แรงกดดันต่อค่าเงินญี่ปุ่นจะบรรเทาได้ด้วยความหวังว่า BoJ จะเริ่มดำเนินการก้าวแรกที่จะยุตินโยบายการเงินแบบผ่อนคลายสุดโต่งเช่นนี้ เช่น นักเศรษฐศาสตร์จาก Danske Bank หวังว่าคู่ USD/JPY จะขยับลงมาต่ำกว่า 130.00 ภายใน 6-12 เดือน การคาดการณ์ที่คล้ายกันนั้นเป็นของนักยุทธศาสตร์จาก BNP Paribas โดยวางเป้าหมายไว้ที่ 130.00 ภายในสิ้นปีนี้ และ 123.00 ภายในสิ้นปี 2024

ด้านรัฐบาลญี่ปุ่นและธนาคารกลางญี่ปุ่น ดูเหมือนพวกเขายังไม่พร้อมสำหรับการเปลี่ยนแปลงที่สำคัญใด ๆ ในสัปดาห์ที่แล้ว นาย Shunichi Suzuki รัฐมนตรีการคลังกล่าวว่า แม้ว่าพวกเขาจะติดตามความเคลื่อนไหวของค่าเงินอย่างใกล้ชิด พวกเขาไม่มีความประสงค์ที่จะแสดงความเห็นต่อมัน โดยกล่าวเสริมว่า “การเคลื่อนไหวของค่าเงินที่รุนแรงเป็นสิ่งไม่พึงประสงค์” และ “อัตราแลกเปลี่ยนควรถูกกำหนดโดยตลาดที่สะท้อนถึงตัวชี้วัดปัจจัยพื้นฐาน” แต่ดูเหมือนว่า รัฐมนตรีการคลังนั้นกำลังหลอกตัวเองอยู่ เราต้องไม่ลืมเหตุการณ์การแทรกแซงค่าเงินที่ดำเนินการโดยธนาคารกลางญี่ปุ่นเมื่อปีที่แล้ว และริเริ่มด้วยกระทรวงการคลังเอง จากการแทรกแซงครั้งนั้น เงินเยนแข็งค่าขึ้นเทียบกับดอลลาร์กว่า 1,500 ปิป แล้วเซอร์ไพรส์ที่คล้ายกันนี้จะเกิดขึ้นได้ในเวลานี้หรือไม่?

หลังจากราคาขยับขึ้นสูงอีกครั้งไปที่ 143.86 ราคาคู่นี้ก็ปิดตลาดรอบห้าวันทำการที่ 143.71 ในขณะที่เขียนบทรีวิวฉบับนี้ นักวิเคราะห์ 60% คาดว่าเงินเยนจะฟื้นตัวที่ขาดทุนไปบ้าง และจะกดราคาให้ต่ำลง ในขณะที่นักวิเคราะห์ 30% ชี้ว่าราคาจะออกด้านข้าง ในส่วนผู้ที่มองว่าราคาจะขึ้นต่อนั้นมีเพียง 10% เท่านั้น ทั้งนี้ ฝั่งเสียงส่วนน้อยก็อาจจะทำนายถูกต้องได้เช่นกัน นอกจากนี้ การวิเคราะห์เชิงเทคนิคยังชี้ด้วยว่า อินดิเคเตอร์เทรนด์ 100% และออสซิลเลเตอร์บนกรอบเวลารายวันชี้ไปยังทิศเหนือ แต่หนึ่งในสี่ของออสซิลเลเตอร์ให้สัญญาณ overbought แล้วสำหรับคู่นี้ ด้านระดับแนวรับที่ใกล้ที่สุดอยู่ที่โซน 143.00-143.20 ตามมาด้วย 142.20, 1.4140, 140.90-141.00, 1.4060, 139.85, 1.3875-1.3905, 138.30 และ 137.50 ด้านแนวต้านที่ใกล้ที่สุดคือที่ 143.85 และหลังจากนั้น ฝั่งกระทิงจะต้องเอาชนะแนวต้านที่ 144.90-145.30, 146.85-147.15, 148.85, และขยับให้ถึงระดับสูงสุดของเดือนตุลาคม 2022 ที่ 151.95

ในสัปดาห์หน้านี้ไม่มีการรายงานข้อมูลทางเศรษฐกิจที่สำคัญใด ๆ เกี่ยวข้องกับเศรษฐกิจญี่ปุ่น

คริปโตเคอเรนซี: อินฟลูเอนเซอร์เดิมพันกับบิทคอยน์

- ตลาดหมีครอบงำตลาดคริปโตมาเป็นเวลาเก้าสัปดาห์ติดต่อกัน แต่สถานการณ์เปลี่ยนไปโดยสิ้นเชิงเมื่อวันที่ 15 มิถุนายน หลังจากบิทคอยน์ทะยานขึ้นอย่างไม่คาดคิด โดยราคาฝ่าแนวต้านที่ $25,000, $26,500 และผ่านระดับ $30,000 ทำระดับสูงสุดไว้ที่ $31,388 เมื่อวันที่ 23 มิถุนายน แนวโน้มขาขึ้นในช่วงวันเหล่านี้คิดเป็นกว่า 26% อัลท์คอยน์ก็เดินตามแนวโน้มขาขึ้นของบิทคอยน์เช่นกัน โดย Ethereum มีมูลค่าเพิ่มขึ้นประมาณ 19%

การทะยานขึ้นของบิทคอยน์มีผลมาจากข่าวดีหลายข่าว ไฮไลต์หลักคือการรายงานว่า BlackRock บริษัทลงทุนยักษ์ใหญ่ได้ยื่นเรื่องขอเปิดทรัสต์บิทคอยน์สปอต เพื่อหวังจะให้สถาบันเข้าถึงตลาดคริปโตได้ง่ายขึ้น อย่างไรก็ตาม ข่าวนี้ไม่ใช่ข่าวดีชิ้นเดียวเท่านั้น Deutsche Bank หนึ่งในเครือธนาคารขนาดใหญ่ที่สุดของเยอรมนีได้ประกาศการเข้าถึงตลาดสินทรัพย์ดิจิทัล และการพัฒนาบริการคริปโต ส่วน Citadel และ Fidelity ก็เข้าร่วมให้ความสนับสนุนในการเปิดตัวตลาดซื้อขายคริปโตแบบกระจายศูนย์ชื่อว่า EDX Markets ในวันที่ 20 มิถุนายน โดย Invesco บริษัทลงทุนรายใหญ่อีกแห่งหนึ่งที่บริหารสินทรัพย์มูลค่ากว่า $1.4 ล้านล้านเหรียญสหรัฐฯ ได้ยื่นเปิดการซื้อขาย Bitcoin ETF ในตลาดสปอต อีกหนึ่งในปัจจัยเพิ่มเติมที่ช่วยกระตุ้นแรงขาขึ้นของบิทคอยน์น่าจะเป็นการออกเหรียญสเตเบิลคอยน์ Tether (USDT) รอบใหม่ล่าสุด

ทั้งนี้ ควรสังเกตด้วยว่าการทะยานขึ้นของบิทคอยน์นั้นเกิดขึ้นแม้ว่าจะมีความพยายามโจมตีตลาดดิจิทัลโดยคณะกรรมการตลาดหลักทรัพย์สหรัฐฯ (SEC) ก่อนหน้านี้ กลต. สหรัฐฯ ได้ยื่นฟ้อง Binance และ Coinbase โดยกล่าวหาว่าแพลตฟอร์มเหล่านี้ขายสินทรัพย์ที่ไม่ได้ทำการจดทะเบียน ในเอกสารที่ยื่นต่อศาล กลต. จัดประเภทโทเคนหลายสิบรายการว่าเป็นหลักทรัพย์ ผู้เชี่ยวชาญว่า ชัยชนะของภาครัฐอาจทำให้เหรียญเหล่านี้ถูกนำออกจากตลาด และจำกัดศักยภาพพัฒนาการในบล็อกเชน โดยรวมแล้วมีเหรียญกว่า 60 เหรียญที่ขึ้นบัญชีดำของกลต. แล้วในขณะนี้

Preston Pysh เจ้าของหนังสือชื่อดังเรื่องการลงทุนเชื่อว่า แรงกดดันจากภาครัฐเป็นส่วนหนึ่งของแผนการโฆษณาที่วางไว้แล้ว เป้าหมายคือให้โอกาสกับผู้เล่นรายใหญ่ได้เข้าสู่ตลาดคริปโตภายใต้เงื่อนไขที่เป็นมิตร เขายืนยันด้วยการอธิบายถึงท่าทีที่หาญกล้าโดยบริษัทยักษ์ในวอลล์สตรีทอย่างที่กล่าวไว้ก่อนหน้า

Mark Cuban พิธีกรรายการทีวีและเศรษฐีพันล้าน และ John Reed Stark อดีตผู้บริหารกลต. สหรัฐฯ ได้หารือเรื่องการจัดการกับอุตสาหกรรมคริปโตที่กำลังดำเนินการอยู่ Stark เชื่อว่า การดำเนินการของกลต. นั้นมีความจำเป็น เพราะภาครัฐพยายามที่จะคุ้มครองนักลงทุนจากการฉ้อโกงและการหลอกลวงที่อาจเกิดขึ้นในแวดวงนี้ เขายังเชื่อด้วยว่า ท่าทีของกลต. จะเป็นผลดีต่ออุตสาหกรรมในท้ายที่สุด โดยจะช่วยขจัดผู้เล่นที่ไม่ซื่อสัตย์ออกไปและเพิ่มความโปร่งใสมากขึ้น

ในส่วนของ Mark Cuban เขาให้ข้อเปรียบเทียบกับช่วงอินเทอร์เน็ตยุคแรก เศรษฐีพันล้านรายนี้มองว่า “บริษัทบล็อกเชน 90% จะล้มเหลว 99% ของเหรียญทั้งหมดจะล้มเหลว เช่นเดียวกันกับ 99% ของบริษัทอินเทอร์เน็ตในยุคต้น”

ทั้งนี้ มีอินฟลูเอนเซอร์หลายรายที่ตั้งข้อกังขาเกี่ยวกับคริปโตเคอเรนซี และนิ่งเฉยต่อบิทคอยน์ เราเคยพูดถึงคำพูดของนาย Benjamin Cowen ผู้่อตั้ง Into The Cryptoverse ที่เชื่อว่าอัลท์คอยน์ “จะเผชิญกับการโจมตี แต่การครองตลาดของบิทคอยน์จะเติบโตต่อเนื่อง” ความเห็นที่คล้ายกันนั้นยังมาจาก Gareth Soloway ผู้กล่าวว่า เขาเปรียบเทียบตลาดคริปโตกับฟองสบู่ดอทคอมเสมอ ซึ่งเขามองว่า การทรุดลงของตลาดนี้จะคล้ายกันกับตลาดเมื่อช่วงต้นยุค 2000 ที่เกิดขึ้นในอุตสาหกรรม Soloway มั่นใจว่า “ระบบจำเป็นต้องขจัดขยะ” เพื่อจะเติบโตต่อไป เขาเชื่อว่า 95% ของเหรียญทั้งหมด “จะดำดิ่งเป็นศูนย์”

Robert Kiyosaki ผู้เขียนหนังสือเรื่อง “Rich Dad, Poor Dad” เชื่อว่าวิกฤติในภาคธนาคารยังไม่สิ้นสุดลงในเร็ว ๆ นี้ สัปดาห์ที่ผ่านมา เขาได้เตือนว่าภาคอสังหาริมทรัพย์อาจมีวิกฤติรออยู่ ผู้เชี่ยวชาญรายนี้เชื่อว่า LoanDepot ผู้ให้สินเชื่อจำนองบ้านที่มีฐานบริษัทในแคลิฟอร์เนีย กำลังเข้าใกล้กับภาวะล้มละลาย และตลาดอสังหาริมทรัพย์อาจล้มลงอย่างเลวร้ายมากยิ่งกว่าวิกฤติเมื่อปี 2008 ในสถานการณ์เช่นนี้ Kiyosaki จึงเตือนผู้ติดตามของเขาอีกครั้ง ให้เตรียมพร้อมต่อหายนะโดยการเก็บสะสมทองคำและบิทคอยน์

Mike Novogratz ซีอีโอของ Galaxy Digitall เชื่อเช่นกันว่า ในการต่อสู้กับภาวะเงินเฟ้อ ความต้องการซื้อสินทรัพย์ทางเลือกจะเข้มข้นยิ่งขึ้น ซึ่งบิทคอยน์เป็นหนึ่งในนั้น เขาคาดการณ์ว่าราคาบิทคอยน์จะขยับถึง $500,000 ในระยะยาว Max Keiser ซีอีโอ Volcano Energy อดีตนักเทรดและพิธีกรรายการทีวี และขณะนี้ดำรงตำแหน่งเป็นที่ปรึกษาให้กับประธานาธิบดี Nayib Bukele ของเอลซัลวาดอร์ ให้เป้าหมายสูงกว่า $1 ล้านดอลลาร์ต่อเหรียญ ด้าน Cathy Wood ซีอีโอ ARK Invest เชื่อเช่นกันว่า เป้าหมาย $1 ล้านดอลลาร์นั้นเป็นไปได้

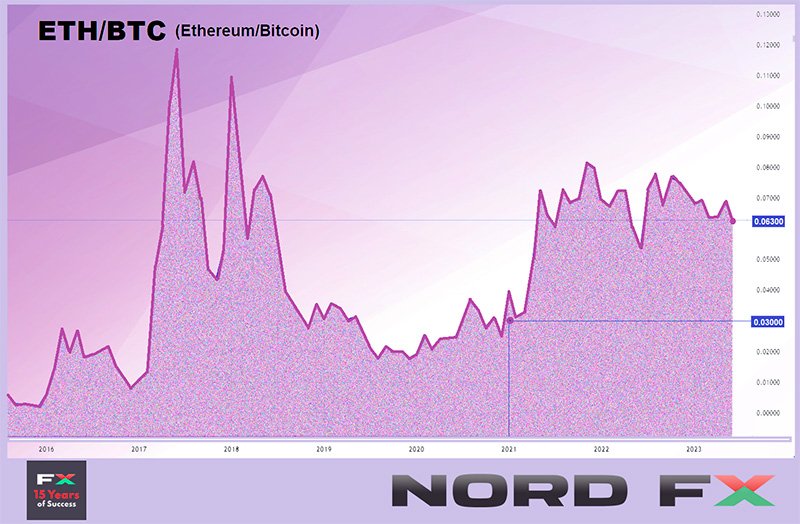

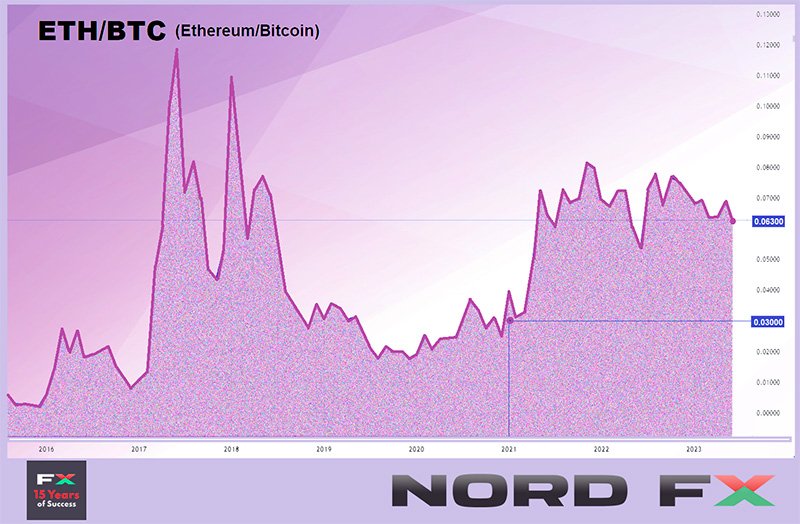

Peter Brandt หรือที่รู้จักกันในนาม “พ่อมดตลาดผู้ลึกลับ” ได้เข้าร่วมขบวนยกยอบิทคอยน์ โดยตั้งข้อกังขาต่อเหรียญทุกเหรียญยกเว้นบิทคอยน์ นักเทรดในตำนานและนักวิเคราะห์ท่านนี้กล่าวว่า บิทคอยน์เป็นคริปโตเหรียญเดียวที่จะไปถึงเส้นชัยในมาราธอนนี้ได้สำเร็จ ต่อมาเขากล่าวเสริมว่า Ethereum (ETH) น่าจะอยู่รอด แต่มรดกที่แท้จริงจะเป็นของบิทคอยน์ ก่อนหน้านี้ Benjamin Cowen ก็ทำนายความยากลำบากของ Ethereum เช่นกัน โดยระบุว่า ETH/BTC อาจร่วงลงมาที่ระดับในไตรมาสที่ 1 ปี 2021 ในอนาคตอันใกล้ และอาจสูญเสียกว่า 45% ของมูลค่าตลาดในปัจจุบัน

Chris Burniske พาร์ทเนอร์ของ Placeholder เป็นผู้ที่มีชื่อเสียงจากการทำนายจุดต่ำสุดของคริปโตได้อย่างแม่นยำเมื่อปี 2022 เขายังกล่าวด้วยว่า คริปโตเคอเรนซีมักจะพุ่งขึ้นเมื่อดัชนี Nasdaq 100 Index (NDX) หยุดพัก ช่วงที่ตลาดหุ้นนิ่งสงบจะกระตุ้นการไหลเข้าของเงินทุนในสินทรัพย์ที่มีความเสี่ยงมากกว่า และกระตุ้นให้เกิดแนวโน้มกระทิงสำหรับ BTC

ในบริบทนี้ Burniske อ้างอิงสถิติจาก Jan Happel และ Yann Allemann ผู้ก่อตั้ง Glassnode พวกเขาให้ข้อสังเกตว่า ตั้งแต่ปี 2019 บิทคอยน์ได้แสดงการเติบโตที่แข็งแกร่ง ในขณะที่ NDX แสดงสัญญาณความอ่อนล้าของแนวโน้มกระทิง ตอนนี้ บิทคอยน์อยู่ไม่ไกลจากการแซงหน้า NDX อีกครั้ง และดัชนีกำลังเข้าใกล้ระดับสูงสุดในกรอบ

Michael Van De Poppe นักลงทุนชื่อดังและผู้ก่อตั้งบริษัทระดมทุน Eight เชื่อว่า สถานการณ์ตลาดทำให้การคาดการณ์ BTC เชิงลบนั้นเป็นไปไม่ได้ โดยเฉพาะผู้ที่คาดการณ์ว่าคริปโตจะร่วงลงไปที่ $12,000 เขามองว่านักลงทุนตอนนี้ควรจะ “ตุนเข้ากระเป๋า” เพื่อหวังการเติบโตขึ้นต่อไปของราคา

สัดส่วนการครองตลาด BTC ขยับถึง 50% เมื่อวันพฤหัสบดีที่ 21 มิถุนายน หมายความว่า มูลค่าตลาดคริปโตครึ่งหนึ่งเป็นของบิทคอยน์ ครั้งล่าสุดที่ดัชนีนี้อยู่ระดับสูงขนาดนี้คือเดือนพฤษภาคม 2021 แนวโน้มการเติบโตครั้งนี้เป็นผลมาจากแรงกดดันของกลต. สหรัฐฯ ต่ออัลท์คอยน์ และการยื่นขอเปิดทรัสต์บิทคอยน์สปอตโดย Black Rock Michael Saylor ซีอีโอ MicroStrategy เชื่อว่า การครองตลาดของบิทคอยน์จะขึ้นเป็น 80% ในช่วงไม่กี่ปีที่จะถึงนี้ ตอนนี้มีเหรียญกว่า 25,000 เหรียญที่มีหลากหลายคุณภาพในตลาด และมันทำให้นักลงทุนสับสน หลังจากกลต. ช่วยขจัดสินทรัพย์ส่วนเกินนี้ออกไป เงินทุนก้อนใหญ่จะพร้อมที่จะลงทุนในคริปโตเคอเรนซีมากขึ้น

ณ ขณะที่เขียนบทวิเคราะห์ฉบับนี้ในช่วงเย็นวันศุกร์ที่ 23 มิถุนายน BTC/USD ซื้อขายอยู่ที่บริเวณ $30,840 โดยมูลค่ารวมในตลาดคริปโตอยู่ที่ $1.196 ล้านล้านดอลลาร์ ($1.064 ล้านล้านเมื่อหนึ่งสัปดาห์ก่อนหน้า) ด้านดัชนี Crypto Fear & Greed Index ได้กลับสู่ระดับเมื่อกลางเดือนเมษายน โดยกระโดดจากโซนตรงกลางไปยังโซนความโลภ (Greed) ในหนึ่งสัปดาห์ จาก 47 ขึ้นเป็น 65 จุด

กลุ่มนักวิเคราะห์ NordFX

หมายเหตุ: เนื้อหาดังกล่าวไม่ควรยึดถือเป็นคำแนะนำในการลงทุนหรือเป็นคำปรึกษาในการซื้อขายในตลาดการเงิน โดยเนื้อหาข้างต้นเป็นไปเพียงเพื่อจุดประสงค์ในการให้ข้อมูลเท่านั้น การซื้อขายในตลาดการเงินมีความเสี่ยงและอาจทำให้เกิดการสูญเสียเงินฝากได้