ตุลาคม 7, 2023

EUR/USD: คู่นี้จะไปถึงระดับคู่ขนานที่ 1:1 หรือไม่?

- ตลอดปี 2023 เศรษฐกิจสหรัฐฯ ผ่านช่วงการขึ้นอัตราดอกเบี้ยอย่างไม่หยุดหย่อนมาอย่างราบรื่น ภาวะเศรษฐกิจถดถอยที่หลายคนคาดคิดยังไม่เกิดขึ้น ธนาคารเฟดจึงสามารถคงมาตรการสายเหยี่ยวต่อไปได้ แนวทางเหล่านี้ส่งผลให้ผลตอบแทนของพันธบัตรเพิ่มขึ้นอย่างรวดเร็วและดอลลาร์แข็งค่าขึ้นเป็นอย่างมาก ผลตอบแทนของพันธบัตรชุด 10 ปีร่วงลงมา 46% นับตั้งแต่เดือนมีนาคม 2020 ซึ่งร่วงลงมากกว่าในปี 1981 ถึงสองเท่าท่ามกลางมาตรการการถอนสภาพคล่องออกจากระบบที่เข้มข้นจากธนาคารกลางสหรัฐฯ ในส่วนดัชนีดอลลาร์ (DXY) ยังคงอยู่เหนือระดับ 100.00 ตลอดปี ในขณะที่ EUR/USD ร่วงลง 6.5% จากระดับสูงสุดเดือนกรกฎาคม

ในวันอังคารที่ 3 ตุลาคม พันธบัตรชุด 10 ปีของสหรัฐฯ พุ่งขึ้นถึง 4.88% ผู้เล่นในตลาดหลายรายเชื่อว่า ผลตอบแทนที่ 5.0% อาจเป็นนจุดเปลี่ยนสำคัญสำหรับเศรษฐกิจสหรัฐฯ ซึ่งจะบีบให้ธนาคารเฟดต้องหันไปใช้นโยบายแบบสายพิราบ อย่างไรก็ตาม นี่เป็นเพียงการคาดการณ์ที่อาจอยู่ห่างไกลจากความเป็นจริง ในวันอังคารเดียวกัน Loretta J. Mester ประธานธนาคารเฟดสาขาคลีฟแลนด์กล่าวว่า อัตราเงินเฟ้อคาดว่าจะถึงระดับเป้าหมายที่ 2.0% ภายในสิ้นปี 2025 เธอชี้ว่ายังไม่มีแผนชัดเจนที่จะปรับลดอัตราดอกเบี้ย และเธอยังมีแนวโน้มที่จะหนุนให้มีการขึ้นอัตราดอกเบี้ยในการประชุมของคณะกรรมการกำหนดนโยบายการเงินของ (FOMC) ของธนาคารเฟดครั้งถัดไปด้วย หากสถานการณ์เศรษฐกิจคงที่

ข้อมูลเศรษฐกิจสหรัฐฯ ชี้ให้เห็นว่าในช่วงครึ่งแรกของสัปดาห์ที่ผ่านมาดูค่อนข้างนิ่งขาดความแจ่มใส รายงาน ADP เปิดเผยการเติบโตในการจ้างงานที่อ่อนแอที่สุดในภาคเอกชนนับตั้งแต่เดือนมกราคม 2021 อยู่ที่เพียง 89K จากการคาดการณ์ที่ 153K (และลดลงมาจาก 180K ในเดือนก่อนหน้า) แม้ว่ากิจกรรมทางธุกรกิจในภาคบริการไม่ได้เติบโตเป็นเวลาเก้าเดือนติดต่อกัน แต่ดัชนีนี้ก็ลดลงในเดือนกันยายน โดย PMI ลดลงมาจาก 54.5 เหลือ 53.6 ในส่วนภาคการผลิต ดัชนีกิจกรรมทางธุรกิจยังคงหดตัว ค่า PMI อยู่ที่ 49.0 แต่ถือว่าดีขึ้นเมื่อเทียบกับข้อมูลครั้งก่อนหน้าที่ 47.6 อย่างไรก็ยังถือว่าต่ำกว่า 50.0 ซึ่งชี้ให้เห็นถึงภาวะเศรษฐกิจหดตัว ผลที่เกิดขึ้นก็คือ ผลตอบแทนของพันธบัตรลดลงและดัชนีหุ้น (S&P 500, Dow Jones และ Nasdaq) รวมถึงคู่ EUR/USD ขยับขึ้นมา นักเทรดมักจะกำจัดคำสั่งชอร์ต (short) ของคู่นี้เพื่อรอฟังรายงานตลาดแรงงานในเดือนกันยายน ตามธรรมเนียมแล้วคาดว่าจะประกาศในวันศุกร์แรกของเดือน ซึ่งก็คือวันที่ 6 ตุลาคม รายละเอียดเพิ่มเติมอยู่ในเนื้อหาด้านล่าง

หากสถิติสหรัฐฯ ล่าสุดดูไม่น่าประทับใจ ตัวเลขของยูโรโซนนั้นแย่ยิ่งกว่า ข้อมูลทางการจาก Eurostat ที่เผยแพร่เมื่อวันพุธที่ 4 ตุลาคม ดัชนีค้าปลีกในเดือนสิงหาคมหดตัวลง 1.2% เดือนต่อเดือนเทียบกับแนวโน้มลง 0.1% ในเดือนกรกฎาคม ตลาดให้ตัวเลขคาดการณ์ว่าจะลดลงเพียง 0.3% เท่านั้น ในส่วนตัวเลขรายปี ปริมาณดัชนีค้าปลีกลดลง 2.1% สูงกว่าทั้งตัวเลข 1.0% เดือนกรกฎาคม และตัวเลขคาดการณ์ของตลาดที่ 1.2% ด้านดัชนีเงินเฟ้อราคาผู้ผลิต (PPI) รายเดือนในยูโรโซนขยับขึ้นมาจาก 0.5% ในเดือนกรกฎาคมเป็น 0.6% ในเดือนสิงหาคม

เมื่อประเมินสถานการณ์เงินเฟ้อในยูโรโซน Philip Lane หัวหน้านักเศรษฐศาสตร์ของธนาคารกลางยุโรป (ECB) กล่าวอย่างระมัดระวังว่า “เราจะไปไม่ถึงเป้าหมายเงินเฟ้อ 2% ได้โดยเร็วเมื่อเทียบกับเป้า 4%” PEter Kazimir มีความเห็นในทางบวกมากกว่า “ดัชนีเงินเฟ้อยูโรโซนยืนยันความคาดหมายของเรา” “เรากำลังอยู่ในช่วงเงินเฟ้อลดลง แต่กระบวนการภาวะเงินฝืดจะต้องอาศัยเวลามากกว่านี้เล็กน้อย” Kazimir เชื่อว่า การขึ้นดอกเบี้ย 25 จุดพื้นฐานของยูโรเมื่อวันที่ 25 กันยายนที่ผ่านมาเป็นการขึ้นดอกเบี้ยครั้งสุดท้าย

ก่อนหน้านี้เราได้ให้ข้อสังเกตว่า ความเห็นในหมู่กรรมการบริหารของ ECB ยังไม่เป็นเอกฉันท์เกี่ยวกับนโยบายการเงินของธนาคาร ซึ่งยืนยันได้จาก Isabel Schnabel กรรมการบริหารธนาคาร ECB ผู้โต้แย้งนาย Peter Kazimir ว่า การขึ้นอัตราดอกเบี้ยต่ออาจจะมีความจำเป็น เธอเสริมว่า แม้ว่าในขณะนี้ ECB ยังไม่คาดการณ์แนวโน้มขาลงที่ทรุดตัวลึก “เราก็ไม่ตัดโอกาสที่ภาวะเศรษฐกิจถดถอยอาจเกิดขึ้น”

หากแนวโน้มการขึ้นอัตราดอกเบี้ยของยูโรยังไม่มีความชัดเจน การลดอัตราดอกเบี้ยในขั้นนี้จึงไม่อยู่ในตัวเลือกอย่างแน่นอน ยืนยันได้จากคำพูดของรองประธานธนาคารเฟดกลางยุโรป Luis de Guindos เมื่อวันพฤหัสบดีที่ 5 ตุลาคมที่ผ่านมา ผู้กล่าวว่าการพูดคุยเรื่องการลดอัตราดอกเบี้ยนั้นยังเร็วเกินไป ธนาคารเฟดเองก็ไม่มีแผนที่จะเปลี่ยนทิศทางจากนโยบายสายพิราบเป็นสายเหยี่ยว อัตราดอกเบี้ยปัจจุบันอยู่ที่ 5.50% สำหรับดอลลาร์ และ 4.50% สำหรับยูโร ซึ่งเป็นข้อดีสำคัญสำหรับค่าเงินดอลลาร์อเมริกัน ผู้เชี่ยวชาญจาก Reuters ให้ตัวเลขคาดการณ์ที่พ้องกันว่า EUR/USD จะขยับลดลงมาที่ $1.0400 ภายในเดือนตุลาคม โดย 1 ใน 20 ของผู้เชี่ยวชาญคาดการณ์ว่าอัตราแลกเปลี่ยนจะขนานกัน 1:1 อย่างไรก็ดี นักวิเคราะห์คาดการณ์ว่า EUR/USD จะขยับขึ้นมาประมาณ 6% ในปีหน้า

ไฮไลต์สำคัญในสัปดาห์ที่แล้วคือ รายงานการจ้างงานสหรัฐฯ ผู้เชี่ยวชาญ Bloomberg ได้คาดการณ์ว่า จำนวนตำแหน่งงานใหม่ (NFP) ที่สร้างขึ้นในเดือนกันยายนจะลดต่ำลงกว่าในเดือนสิงหาคมที่ 70K เทียบกับ 187K ในเดือนก่อนหน้า ในความเป็นจริงตัวเลขอยู่ที่ 336K ซึ่งเกือบสองเท่าของตัวเลขคาดการณ์ ในระหว่างนี้ อัตราว่างงานยังคงไม่เปลี่ยนแปลงที่ 3.8%

หลังการประกาศข้อมูลซึ่งช่วยยืนยันสภาพตลาดแรงงานของสหรัฐฯ ในช่วงแรก EUR/USD ขยับลดลง แต่หลังจากนั้นก็ฟื้นตัวขึ้นมาอย่างรวดเร็วและขึ้นต่อไป คู่นี้ปิดท้ายสัปดาห์ที่ 1.0585 ณ ช่วงเย็นวันที่ 6 ตุลาคม เมื่อมีการเขียนบทรีวิวฉบับนี้ ผู้เชี่ยวชาญมีความเห็นที่แบ่งออกเป็นกลุ่มต่าง ๆ เท่า ๆ กันต่ออนาคตอันใกล้ หนึ่งในสามเชื่อเหมือนในสัปดาห์ที่แล้วว่าดอลลาร์จะแข็งค่าขึ้นต่อ และ EUR/USD จะขยับลดลง อีกหนึ่งในสามคาดการณ์การปรับฐานขึ้นด้านบน และหนึ่งในสามมีความเห็นเป็นกลาง

ในส่วนการวิเคราะห์เชิงเทคนิค อินดิเคเตอร์เทรนด์บนกรอบ D1 มี 65% ที่เห็นด้วยกับแนวโน้มขาลง (สีแดง) มี 35% ให้สัญญาณกระทิง (สีเขียว) ด้านออสซิลเลเตอร์ส่วนใหญ่ (60%) ยังคงอยู่ฝั่งดอลลาร์และให้สัญญาณสีแดง มี 10% เท่านั้นที่อยู่ฝั่งยูโร และจำนวนกว่าครึ่งหนึ่งให้สัญญาณ overbought ในส่วน 30% ที่เหลือให้สัญญาณเป็นกลาง

ระดับแนวรับที่ใกล้ที่สุดของคู่นี้อยู่ที่บริเวซณ 1.0550-1.0560 ตามด้วย 1.0490, 1.0450, 1.0375, 1.0255, 1.0130 และ 1.0000 ส่วนแนวต้านสำหรับฝั่งกระทิงอยู่ที่บริเวณ 1.0600-1.0615 ตามมาด้วย 1.0670-1.0700, 1.0745-1.0770, 1.0800, 1.0865 และ 1.0895-1.0930.

ในสัปดาห์ที่จะถึงนี้ในวันพุธที่ 11 ตุลาคม สถิติเงินเฟ้อของเยอรมนี (CPI) และสหรัฐฯ (PPI) จะประกาศให้ทราบ ในวันเดียวกันจะมีการเผยแพร่ผลการประชุมครั้งล่าสุดของคณะกรรมการ FOMC เพื่อให้นักลงทุนได้รับทราบข้อมูลเชิงลึกเกี่ยวกับความเห็นของกรรมการบริหารต่อนโยบายการเงินในอนาคต ในวันพฤหัสบดีที่ 12 ตุลาคมมีแนวโน้มที่เราจะได้เห็นความผันผวนที่เพิ่มขึ้น เนื่องจากจะมีการเผยแพร่สถิติเงินเฟ้อผู้บริโภค (CPI) ในสหรัฐฯ นอกจากนี้ รายงานรายสัปดาห์เกี่ยวกับยอดขอรับสวัสดิการว่างงานในสหรัฐฯ จะประกาศในวันพฤหัสบดี สัปดาห์นี้จะปิดท้ายด้วยดัชนีความเชื่อมั่นผู้บริโภคของมหาวิทยาลัยมิชิแกนในวันที่ 13 ตุลาคม ทั้งนี้ ในวันจันทร์ที่ 9 ตุลาคม เป็นวันหยุดนักขัตฤกษ์ในสหรัฐฯ เนื่องในวันโคลัมบัส

GBP/USD: สกุลเงินที่ย่ำแย่ที่สุดในเดือนกันยายน

- เงินปอนด์อังกฤษปรากฏว่าเป็นสกุลเงินที่ทำผลงานได้ย่ำแย่ที่สุดในหมู่สกุลเงินของกลุ่มประเทศ G10 ในเดือนกันยายน จึงกระตุ้นให้เกิดการคาดการณ์เกี่ยวกับอนาคตของเงินปอนด์ ธนาคารแห่งชาติอังกฤษ (BoE) ได้ประกาศรายงานเมื่อวันพฤหัสบดีที่ 5 ตุลาคม ซึ่งบ่งชี้ถึงแนวโน้มค่าจ้างที่สูงขึ้นมากในประเทศ การคาดการณ์การเติบโตของค่าจ้างในช่วงปีหน้าก็เพิ่มขึ้นเช่นกันเมื่อเทียบกับเดือนสิงหาคม

แน่นอนว่า ระดับเงินเฟ้อที่ลดลงเป็นพัฒนาการที่ดี แต่นักเศรษฐศาสตร์จาก Commerzbank ของเยอรมนีชี้ว่า อัตราการเติบโตของค่าจ้างบ่งชี้ว่า เงินเฟ้ออาจดื้อดึงกว่าที่ธนาคารอังกฤษคาดการณ์

ผลสำรวจที่ประกาศเมื่อวันที่ 5 ตุลาคมชี้เช่นกันว่า ผู้เล่นในตลาดหลายรายเชื่อว่า BoE จะไม่ใช้มาตรการที่เพียงพอในการต่อสู้กับราคาสินค้าที่สูงขึ้น ในทางกลับกัน นักยุทธศาสตร์จาก MUFG Bank ของญี่ปุ่นโต้แย้งว่า “ธนาคารอังกฤษผลักดันนโยบายแบบเข้มงวดที่ไปไกลเกินตัว” “เรากำลังเห็นโอกาสที่จะต้องลดอัตราดอกเบี้ยเมื่อเทียบกับเศรษฐกิจประเทศพัฒนาแล้วอื่น ๆ” ความเห็นนั้นมีความหลากหลาย แต่สิ่งที่ทั้งสองฝั่งเห็นด้วยร่วมกันก็คือ ค่าเงินปอนด์อังกฤษยังคงอยู่ภายใต้แรงกดดัน หรืออย่างน้อยก็จนกว่าจะมีหลักฐานยืนยันว่าอัตราเงินเฟ้อลดลงอย่างยั่งยืน

GBP/USD เริ่มต้นสัปดาห์ที่ผ่านมาที่ระดับ 1.2202 และกลับมาที่ระดับเดิมก่อนรอการประกาศรายงานการจ้างงานของสหรัฐฯ เมื่อวันศุกร์ที่ 6 ตุลาคมที่ผ่านมา ดัชนี NFP ที่แข็งแกร่งช่วยสนับสนุนเงินดอลลาร์ได้ชั่วคราว สัปดาห์ที่ผ่านมาปิดท้ายด้วยค่าเงินยูโรเป็นฝ่ายแข็งค่ามากกว่าและปิดตลาดที่ 1.2237 อย่างไรก็ดี กราฟในช่วงสองสัปดาห์ที่ผ่านมายังคงบ่งชี้ถึงเทรนด์ด้านข้าง ความเห็นของนักวิเคราะห์ต่ออนาคตอันใกล้ของคู่นี้มีดังนี้ 40% โหวตให้แนวโน้มกระทิง อีก 40% โหวตให้แนวโน้มตลาดหมี และอีก 20% ที่เหลือมีท่าทีเป็นกลาง ในส่วนอินดิเคเตอร์เทรนด์บนกรอบ D1 มี 65% เป็นสีแดง ในขณะที่ 35% เป็นสีเขียว ในส่วนออสซิลเลเตอร์มี 40% ที่ชี้ถึงแนวโน้มขาลง 10% ชี้แนวโนมขาขึ้น (ทั้งหมดอยู่ในโซน overbought) และ 50% ที่เหลือให้ภาพเป็นกลาง

ในช่วงแนวโน้มขาลง คู่นี้จะต้องเจอกับระดับและโซนแนวรับที่ 1.2195-1.2205, 1.2100-1.2115, 1.2140-1.2150, 1.2085, 1.2040, 1.1960 และ 1.1800 ซึ่งหากราคาขยับขึ้น ก็จะต้องเจอกับระดับแนวต้านที่ 1.2270, 1.2330, 1.2440-1.2450, 1.2510, 1.2550-1.2575, 1.2600-1.2615, 1.2690-1.2710, 1.2760, และ 1.2800-1.2815

สถิติ GDP ล่าสุดของอังกฤษคาดว่าจะประกาศในวันพฤหัสบดีที่ 12 ตุลาคมนี้ หลังจาก -0.5% ในเดือนกรกฎาคม คาดว่าตัวเลขดังกล่าวจะเติบโต 0.2% สำหรับตัวเลขรายเดือนเดือนสิงหาคม ทั้งนี้ ไม่คาดว่ามีเหตุการณ์สำคัญทางเศรษฐกิจอื่นใดที่จะมีขึ้นในสัปดาห์ที่จะถึงนี้

USD/JPY: มีการแทรกแซงเกิดขึ้นจริงหรือไม่?

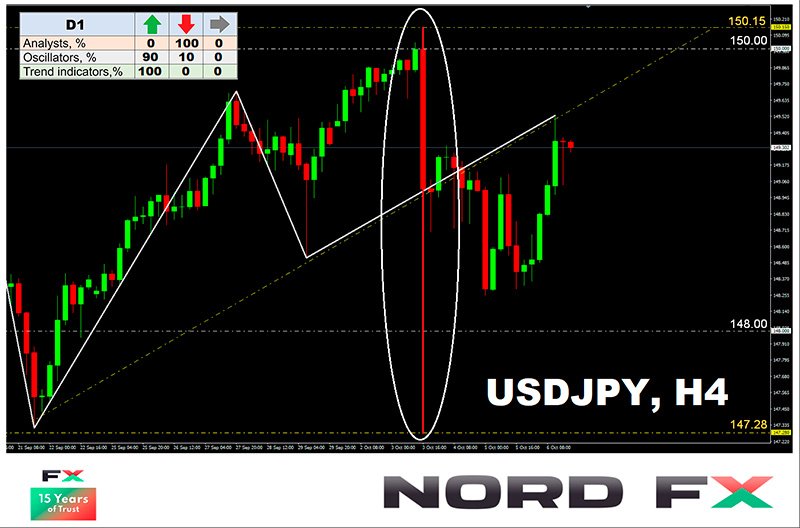

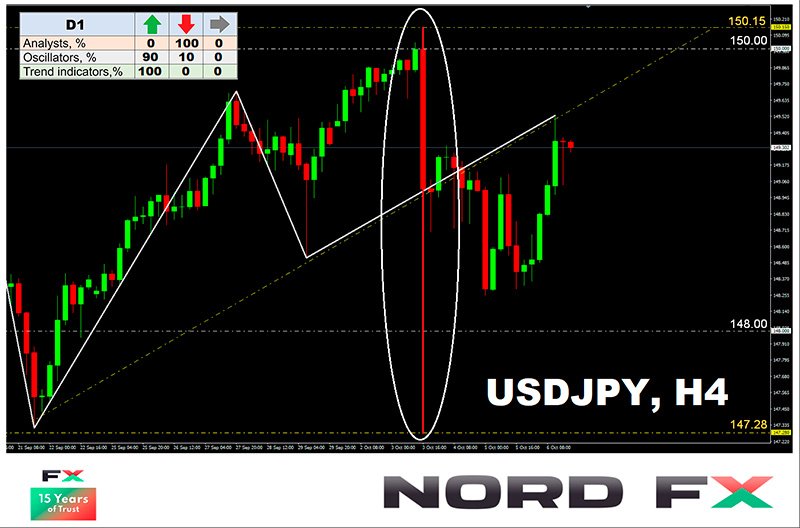

- เราได้พูดไปแล้วในบทรีวิวครั้งที่แล้วว่า ตัวเลข “มหัศจรรย์” ที่ 150.00 จะเป็นสัญญาณให้ทางการญี่ปุ่นเริ่มการแทรกแซงค่าเงิน จริงอยู่หลังจาก USD/JPY ข้ามระดับดังกล่าวไปเล็กน้อยเมื่อวันอังคารที่ 3 ตุลาคม ขึ้นมาถึง 150.15 เหตุการณ์ที่คาดการณ์ไว้ยาวนานก็เกิดขึ้นในเพียงไม่กี่นาที ราคาร่วงลงมาเกือบ 300 จุด ดิ่งลงมาถึง 147.28

สภาพอารมณ์ตลาดก็คือ ธนาคารแห่งชาติญี่ปุ่น (BoJ) ได้เปลี่ยนจากการแทรกแซงด้วยวาจาเป็นการแทรกแซงจริง ที่น่าสนใจก็คือ นาย Shunichi Suzuki รัฐมนตรีการคลังของญี่ปุ่นปฏิเสธที่จะให้ความเห็นว่ามีการแทรกแซงในค่าเงินจริงหรือไม่ เขาเพียงแต่กล่าวคลุมเครือต่อประเด็นนี้ว่า “หลายปัจจัยที่กำหนดความเคลื่อนไหวของตลาดค่าเงินนั้นนั้นมีมากเกินไป” และ “ไม่มีการเปลี่ยนแปลงใด ๆ เกิดขึ้นในส่วนที่ว่ารัฐบาลจะตอบสนองต่อประเด็นเหล่านี้อย่างไร” พูดง่าย ๆ ก็คือคุณคงจะต้องตีความด้วยตนเอง

แน่นอนว่า เราไม่ตัดโอกาสที่ stop order จะถูกเปิดติดขนานใหญ่ และทำให้ราคาฝ่าระดับสำคัญที่ 150.00 (เหตุการณ์ “หงส์ดำ” เคยเกิดขึ้นมาก่อน) อย่างไรก็ตาม เราเชื่อว่า สถานการณ์นี้ไม่น่าจะเกิดขึ้นหากไม่มีการแทรกแซงจากหน่วยงานการเงินของญี่ปุ่น

หลังจากราคาร่วงลงอย่างรุนแรง ตลาดก็รีบาวด์ขึ้นมาและขณะนี้กำลังเข้าใกล้เส้นเทรนด์ขาขึ้นจากด้านล่าง ไม่ว่าการแทรกแซงของธนาคารกลางญี่ปุ่น (ไม่ว่าจะได้แทรกแซงจริงหรือไม่) นั้นทำตามเป้าหมายสำเร็จหรือเปล่านั้น เป็นเรื่องยากที่จะตอบคำถามนี้ สถานการณ์ที่คล้ายกันเคยเกิดขึ้นในช่วงฤดูใบไม้ร่วงปีที่แล้ว ผลกระทบจากมาตรการดังกล่าวดูเหมือนจะเกิดขึ้นแค่ชั่วคราว เพราะสภาพตลาดก็กลับไปยังสถานการณ์เดิมในเวลาไม่กี่เดือน อย่างไรก็ดี นี่จะกลายเป็นอุปสรรคสำคัญให้กับฝั่ง USD/JPY และจะช่วยให้สกุลเงินญี่ปุ่นกลับมาปรับสมดุลหรือไม่? ยังพอมีโอกาสอยู่ โดยเฉพาะหากธนาคารกลางเน้นการเข้าแทรกแซงเพื่อป้องกันไม่ให้ค่าเงินกลับขึ้นไปที่ระดับ 150.00 หรือสูงกว่า

ราคาคู่นี้ปิดตลาดท้ายสัปดาห์ที่ระดับ 149.27 ซึ่งผู้เชี่ยวชาญที่ตอบแบบสำรวจทั้งหมด 100% ตื่นเต้นกับเหตุการณ์ที่เกิดขึ้นเมื่อวันที่ 10 ตุลาคม และโหวตว่าเงินเยนจะแข็งค่าขึ้นและราคาคู่นี้จะปรับตัวลดลง (ทั้งนี้ สิ่งที่ควรทราบก็คือ แม้แต่ความเห็นที่เป็นเอกฉันท์ก็ไม่ได้การันตีว่ามันจะแม่นยำเสมอไป) อินดิเคเตอร์เทรนด์บนกราฟกรอบ D1 ให้มุมมองในทางตรงกันข้าม 100% ทั้งหมดยังคงให้สัญญาณสีเขียว ในส่วนออสซิลเลเตอร์มีน้อยลงเล็กน้อยคือ 90% ที่ยังให้สัญญาณสีเขียว โดยมี 10% ที่ให้สีแดง ระดับแนวรับที่ใกล้ที่สุดอยู่ที่บริเวณ 149.15 ตามด้วย 148.80, 148.30-148.45, 147.95-148.05, 146.85-147.25, 145.90-146.10, 145.30, 144.45, 143.75-144.05, 142.20, 140.60-140.75, 138.95-139.05 และ 137.25-137.50 ส่วนแนวต้านที่ใกล้ที่สุดอยู่ที่ 149.70-150.15 ตามมาด้วย 150.40, 151.90 (ราคาสูงสุดเดือนตุลาคม 2022), และ 153.15

ไม่คาดการณ์สถิติเศรษฐกิจที่สำคัญใด ๆ ของญี่ปุ่นว่าจะมีการประกาศในสัปดาห์ที่จะถึงนี้ นอกจากนี้ วันจันทร์ที่ 9 ตุลาคมจะยังเป็นวันหยุดนักขัตฤกษ์เนื่องในวันกีฬาแห่งชาติ

สกุลเงินคริปโต: เป้าหมายของ Uptober คือ $30,000

- หลังจากไตรมาสที่ 3 สิ้นสุดลงเมื่อวันที่ 30 กันยายนที่ผ่านมา คู่ BTC/USD มีแนวโน้มลดลง 12% ถึงแม้ว่าจะอุปสรรคเกิดขึ้นในเดือนกรกฎาคมและสิงหาคม บิทคอยน์ก็ทำสถิติเดือนกันยายนเดือนแรกที่ได้กำไรนับตั้งแต่ปี 2016 ซึ่งราคาขึ้นมาจาก $26,012 เป็น $26,992 ภายในเดือนดังกล่าว ข้อมูลจาก TradingView ยังชี้ให้เห็นถึงแนวโน้มขึ้น 6.1% ในมูลค่าตลาดคริปโตโดยรวม เพิ่มขึ้นจากประมาณ $1.029 ล้านล้านดอลลาร์ในช่วงต้นเดือนกันยายนเป็น $1.092 ล้านล้านดอลลาร์ในปลายเดือน

Ran Neuner ผู้ก่อตั้ง Crypto Banter เน้นย้ำถึงความสำคัญของการส่งท้ายเดือนกันยายนของบิทคอยน์ “ในครั้งสุดท้ายที่บิทคอยน์ปิดท้ายเดือนกันยายนก่อนถึง Halving เราได้เห็นราคาทะยานขึ้น 70% ในไตรมาสสุดท้าย ซึ่งเป็นปี 2015” เขากล่าว

นักวิเคราะห์จาก Bitfinex ให้ความเห็นที่คล้ายกัน “ตลาดคริปโตปิดท้ายเดือนกันยายนด้วยสัญญาณสีเขียว ซึ่งเกิดขึ้นไม่บ่อยและมักนำไปสู่แนวโน้มกระทิงในเดือนตุลาคม”

ตามรายงานจาก Bitfinex Alpha อินดิเคเตอร์ตลาดฟิวเจอรส์ก็ยืนยันภาพรวมในทางบวกสำหรับเดือนตุลาคมเช่นกัน รายงานระบุถึงข้อมูลในเครือข่าย ซึ่งแสดงให้เห็นว่าราคาปัจจุบันได้รับการสนับสนุนโดยผู้ถือเหรียญในระยะยาวและระยะสั้น อินดิเคเตอร์ยังเผยด้วยว่า นักลงทุนระยะยาวที่มีประสบการณ์มักจะยังคงถือเหรียญไว้ในช่วงราคาปัจจุบัน ผู้ที่ถือบิทคอยน์เป็นเวลา 6-12 เดือนยังคงนิ่งอยู่ และปริมาณ BTC ที่ถือไว้นานกว่าสามปีก็ยังคงไม่มีความเคลื่อนไหวมาตั้งแต่เดือนกุมภาพันธ์ 2023

ข้อมูลจาก Santiment บริษัทวิเคราะห์เครือข่ายชี้ว่า “กลุ่มวาฬ” (กระเป๋าเงินที่บรรจุตั้งแต่ 10 ถึง 10,000 BTC) คอยเก็บสะสมบิทคอยน์และ Tether (USDT) อย่างเงียบ ๆ มาตลอดหกสัปดาห์ที่ผ่านมา ตอนนี้พวกเขาถือเหรียญจนทำระดับสูงสุดในปี 2023 ที่ 13.03 ล้าน BTC ซึ่งบ่งบอกถึงมุมมองตลาดกระทิงในระยะยาวสำหรับบิทคอยน์

ในเดือนตุลาคมที่ถัดมาจากเดือนกันยายนนี้ แน่นอนว่ามีนักลงทุนหลายคนที่มีความคาดหวังสูงสำหรับเดือนนี้ ตามสถิติแล้วในช่วงแปดปีที่ผ่านมา บิทคอยน์ปิดท้ายเดือนตุลาคมในแดนลบเฉพาะในปี 2018 เท่านั้น ในปีอื่น ๆ ราคาบวกขึ้นมาตั้งแต่ 5.5% ถึง 48.5% หากเราพิจารณาข้อมูลในอดีตทั้งหมดของบิทคอยน์ เดือนตุลาคมเป็นเดือนที่ให้กำไร 8 จากทั้งหมด 10 ครั้ง โดยให้กำไรเฉลี่ย 22% ปรากฏการณ์ตามฤดูกาลดังกล่าวจึงเป็นที่มาของคำที่เรียกว่า “Uptober”

ในช่วงต้นเดือนตุลาคมยิ่งกระตุ้นความหวังว่าปรากฏการณ์ “Uptober” จะเกิดขึ้นต่อไปในปี 2023 ในวันจันทร์ที่ 2 ตุลาคม บิทคอยน์ได้ทำระดับสูงสุดในกรอบที่บริเวณ $28,562 แต่ก็ตามมาด้วยความผิดหวังในวันเดียวกัน เพราะนักเทรดเริ่มเก็บกำไร ทำให้ราคาลงไปที่ $27,500 นักยุทธศาสตร์จาก Bloomberg ชื่อ Mike McGlone เชื่อว่า การย่อตัวดังกล่าวของบิทคอยน์นั้นหลีกเลี่ยงไม่ได้ แรงกดดันมักก่อตัวขึ้นเมื่อสกุลเงินดิจิทัลมีมูลค่าเพิ่มขึ้นอย่างรุนแรง ความผันผวนที่เพิ่มขึ้นนั้นมาพร้อมกับกิจกรรรมของฝั่งผู้ขายที่สูงขึ้น ผู้ที่อยากทำกำไรจากแนวโน้มขาขึ้นของราคา

McGlone ไม่เชื่อว่าบิทคอยน์จะขยับถึง $30,000 ในอนาคตอันใกล้ ปัจจัยหลักที่ขัดขวางการเติบโตต่อไปของ BTC คือนโยบายของสหรัฐฯ ที่มีความเข้มงวด มาตรการที่กดดันจากกลต. สหรัฐฯ (SEC) กำลังขัดขวางนักลงทุนรายสถาบันไม่ให้เข้ามาในแวดวงคริปโต ความเสี่ยงของการเกิดภาวะเศรษฐกิจถดถอยก็ยิ่งกระทบต่อความต้องการในความเสี่ยงเช่นกัน ในสถานการณ์เช่นนี้ ตลาดทุนจะไม่สามารถเติบโต กล่าวย้ำโดยนักยุทธศาสตร์ของ Bloomberg โดยเสริมว่าสกุลเงินดิจิทัลจะประสบปัญหาหนัก

นักวิเคราะห์จาก QCP Capital เชื่อเช่นกันว่าระดับแนวต้านของ BTC/USD จะอยู่ที่ระหว่าง $29,000 และ $30,000 พวกเขาเตือนอย่างนั้น แม้ว่าจะมีฤดูกาลในทางบวก ความเป็นไปได้ที่ราคาจะทดสอบระดับ $25,000 ก็ยังไม่ควรตัดโอกาสออกไป

แต่ไม่ใช่ทุกคนที่เห็นด้วยกับความเห็นนี้ เช่น นักเทรดภายใต้ชื่อเล่นว่า Bluntz มั่นใจว่าบิทคอยน์ได้เข้าสู่ตลาดกระทิง “อย่างเป็นทางการ” แล้ว และการคาดการณ์ทั้งหมดว่าราคาจะตกลงมายังระดับ $24,000 นั้นไม่มีเหตุผลรับรอง เขามองว่า การทะยานขึ้นของบิทคอยน์ไปสูงกว่า $27,000 ช่วยยืนยันว่า BTC กำลังอยู่ในช่วงตลาดกระทิงในขณะนี้ “ผมคิดว่ามันถึงเวลาที่จะปล่อยวางอคติตลาดหมีได้แล้ว” กล่าวโดย Bluntz

นักเทรด นักวิเคราะห์ และผู้ก่อตั้งบริษัท Eight ชื่อดัง Michael Van De Poppe ได้ให้คำทำนายว่า เขามีทัศนคติในทางบวกต่อไม่ใช่แค่เดือนตุลาคมเท่านั้น แต่รวมถึงไตรมาสที่ 4 ปี 2023 ด้วย เขายังให้มุมมองในทางบวกต่อโอกาสการอนุมัติกองทุน ETF ในตลาดสปอต และผลกระทบจาก Halving ผู้เชี่ยวชาญคาดว่า การเติบโตในไตรมาสสุดท้ายจะช่วยดันราคาขึ้นไปที่บริเวณ $40,000 ได้สำเร็จ

ทั้งนี้ ผลงานในอดีตของ BTC ในช่วงเวลานี้ค่อนข้างแตกต่างกันไป เช่น ในปี 2018 มูลค่าของสินทรัพย์ดิจิทัลลดลงเกือบครึ่งหนึ่งในช่วงเวลาสามเดือน แต่ในปีก่อนหน้าราคาพุ่งขึ้มา 142.2%.

ในบทรีวิวฉบับที่แล้ว เราได้รายงานว่าว่าเอไอ (AI) จาก CoinCodex ทำนายราคาบิทคอยน์ไว้ที่บริเวณ $29,703 ภายในวันฮาโลวีน (วันที่ 31 ตุลาคม) ในครั้งนี้ AI อีกตัวหนึ่งจากแพลตฟอร์มคาดการณ์ PricePredictions ให้ผลลัพธ์ที่คล้ายกัน จากการวิเคราะห์พบว่า ราคา BTC ในวันที่ 31 ตุลาคมจะขยับอยู่บริเวณระดับที่สำคัญทางจิตวิทยาที่ $30,403 การคาดการณ์นี้มาจากอินดิเคเตอร์เชิงเทคนิคที่สำคัญหลายตัวด้วยกัน ได้แก่ Moving Average Convergence Divergence (MACD), the Relative Strength Index (RSI), Bollinger Bands (BB) และอื่น ๆ

ในส่วน Ethereum คู่แข่งสำคัญของบิทคอยน์ นักวิเคราะห์ที่มีชื่อว่า Dave the Wave เชื่อว่า Ethereum จะยังคงอ่อนค่าลงเทียบกับบิทคอยน์อย่างน้อยจนถึงสิ้นปี 2023 ผู้เชี่ยวชาญได้เผยแพร่กราฟที่แสดงพฤติกรรมราคาของ ETH เทียบกับ BTC ซึ่งแสดงให้เห็นถึงรูปสามเหลี่ยมขาลงที่บ่งบอกแนวโน้มขาลงของราคาอัลท์คอยน์ดังกล่าว

Dave the Wave เปรียบเทียบกับแนวโน้มที่เคยเกิดขึ้นตั้งแต่ปี 2017 ถึง 2018 โดยชี้ว่า Ethereum จะมีมูลค่าลดลงเป็นอย่างมากเทียบกับบิทคอยน์เนื่องด้วยการทะยานขึ้นครั้งใหญ่ของตลาด BTC โอกาสที่ ETH จะแข็งค่าขึ้นนั้นอาจเกิดขึ้นในช่วง “ฤดูอัลท์คอยน์” ซึ่งจะเริ่มขึ้นหลังจาก BTC ขยับถึงระดับสูงสุด

ณ ขณะที่เขียนบทวิเคราะห์ฉบับนี้ในช่วงเย็นวันศุกร์ที่ 6 ตุลาคม BTC/USD มีราคาซื้อขายอยู่ที่บริเวณ $27,960 ETH/USD ที่ $1,640 และ ETH/BTC ที่ 0.0588 โดยมูลค่ารวมในตลาดคริปโตอยู่ที่ $1.096 ล้านล้านดอลลาร์ สูงขึ้นจากในสัปดาห์ที่แล้วที่ $1.075 ล้านล้านดอลลาร์ ดัชนี Crypto Fear & Greed ขึ้นมา 2 จุดในรอบสัปดาห์ และปัจจุบันอยู่ในโซนตรงกลางพอดีที่คะแนน 50 จุด

กลุ่มนักวิเคราะห์ NordFX

หมายเหตุ: เนื้อหาดังกล่าวไม่ควรยึดถือเป็นคำแนะนำในการลงทุนหรือเป็นคำปรึกษาในการซื้อขายในตลาดการเงิน โดยเนื้อหาข้างต้นเป็นไปเพียงเพื่อจุดประสงค์ในการให้ข้อมูลเท่านั้น การซื้อขายในตลาดการเงินมีความเสี่ยงและอาจทำให้เกิดการสูญเสียเงินฝากได้