EUR/USD: เหตุผลเบื้องหลังการแข็งค่าขึ้นของดอลลาร์

● สัปดาห์ที่ผ่านมาเป็นสัปดาห์ที่ไม่ค่อยมีสถิติเศรษฐกิจมหภาค ความเชื่อมั่นของผู้เล่นในตลาดโดยหลักแล้วขึ้นอยู่กับคำกล่าวแถลงที่งานประชุม World Economic Forum (WEF) ในเมืองดาโวส ทั้งนี้ ควรให้ข้อสังเกตนิดหนึ่งว่างานประชุมนี้จัดขึ้นเป็นประจำทุกปีที่รีสอร์ทสกีในประเทศสวิตเซอร์แลนด์ โดยเป็นที่ที่ผู้แทนระดับโลกจากกว่า 120 ประเทศมารวมตัวกัน ท่ามกลางเกล็ดหิมะที่เป็นประกายสะท้อนแสงแดด ผู้นำระดับโลกได้พูดคุยหารือเกี่ยวกับประเด็นปัญหาทางเศรษฐกิจและการเมืองระหว่างประเทศ ในปีนี้ การประชุมครั้งที่ 54 จัดขึ้นระหว่างวันที่ 15 ถึง 19 มกราคมที่ผ่านมา

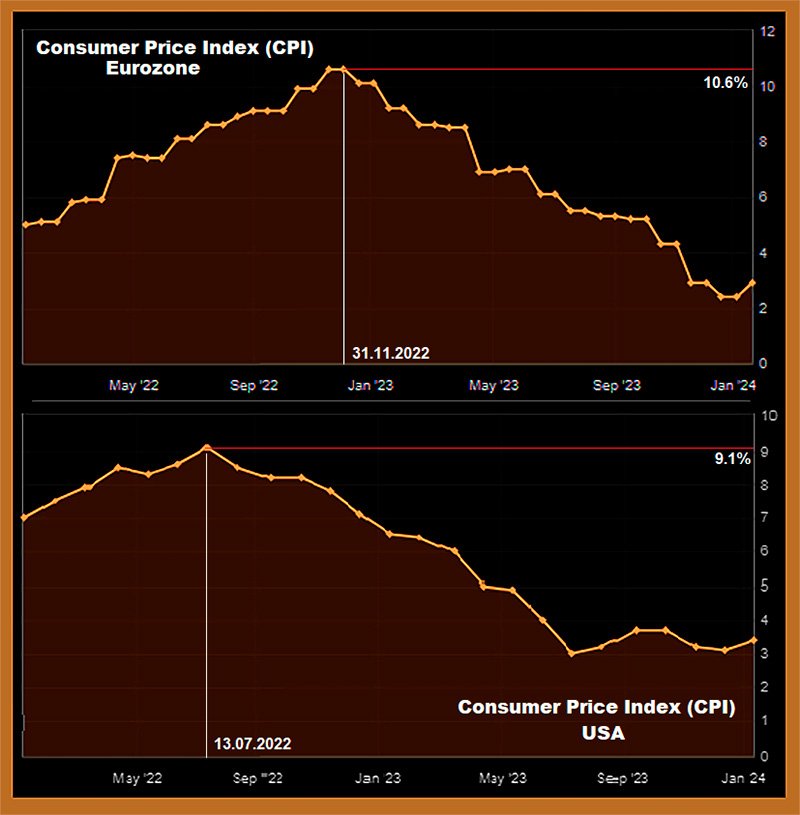

● นาง Christine Lagarde ประธานธนาคารกลางยุโรปได้กล่าวต่อที่ประชุม WEF เมื่อวันที่ 16 มกราคมที่ผ่านมา โดยแสดงความเชื่อมั่นว่า อัตราเงินเฟ้อจะไปถึงระดับเป้าหมายที่ 2.0% คำกล่าวนี้ไม่ได้สร้างข้อกังขาใด ๆ เนื่องจากดัชนีราคาผู้บริโภค (CPI) ในยูโรโซนแสดงแนวโน้มขาลงอย่างคงที่ จากระดับที่ 10.6% เมื่อปลายปี 2022 ตอนนี้ลดลงมายัง 2.9% ด้าน Isabel Schnabel กรรมการบริหารธนาคารกลางยุโรปไม่ตัดโอกาสที่เศรษฐกิจยุโรปอาจลงจอดอย่างนุ่มนวล และอัตราเงินเฟ้อจะกลับสู่ระดับเป้าหมายภายในสิ้นปี 2024

ตามผลการสำรวจของนักเศรษฐศาสตร์ชั้นนำจาก Reuters เกี่ยวกับนโยบายการเงินในอนาคตของ ECB นักวิเคราะห์ส่วนใหญ่คาดว่า ธนาคารฯ จะปรับลดอัตราดอกเบี้ยตั้งแต่ไตรมาสที่สอง โดยมีผู้ตอบแบบสำรวจ 45% ที่เชื่อว่าการตัดสินใจนี้จะมีขึ้นในการประชุมเดือนมิถุนายนนี้

● ในทางกลับกัน อัตราเงินเฟ้อในสหรัฐฯ ไม่สามารถผ่านระดับที่ 3.0% มาตั้งแต่เดือนกรกฎาคม 2023 ตัวเลขนี้เผยแพร่เมื่อวันที่ 11 มกราคม ซึ่งแสดงให้เห็นว่าดัชนีราคาผู้บริโภครายปี (CPI) ขึ้นมา 3.4% ซึ่งสูงกว่าการคาดการณ์รวมที่ 3.2% และตัวเลขครั้งก่อนหน้าที่ 3.1% สำหรับตัวเลขรายเดือน อัตราเงินเฟ้อผู้บริโภคสูงขึ้นเช่นกันที่ 0.3% จากการคาดการณ์ที่ 0.2% และตัวเลขครั้งก่อนหน้าที่ 0.1%

ในสถานการณ์เช่นนี้ และด้วยเศรษฐกิจสหรัฐฯ ดูเหมือนจะค่อนข้างมีความมั่นคง โอกาสที่ธนาคารเฟดสหรัฐฯ จะปรับลดอัตราดอกเบี้ยในเดือนมีนาคมเริ่มลดลง การเปลี่ยนแปลงในท่าทีนี้ทำให้ดอลลาร์แข็งค่าขึ้นเล็กน้อย และพา EUR/USD จากกรอบที่ 1.0900-1.1000 ไปยังโซน 1.0845-1.0900 นอกจากนี้ ผลงานที่อ่อนแอของตลาดหุ้นเอเชียก็มีผลเสริมแรงกดดันต่อค่าเงินยูโรด้วยเช่นกัน

● นักเศรษฐศาสตร์จากธนาคาร Rabobank ของเนเธอร์แลนด์ชี้ว่า คำสั่ง long ของยูโรอาจยิ่งเผชิญกับความท้าทายมากยิ่งขึ้น สิ่งนี้อาจเกิดขึ้นได้ หากนาย Donald Trump ยังคงเดินหน้ามุ่งลงสมัครชิงตำแหน่งประธานาธิบดีในทำเนียบขาวเป็นสมัยที่สอง “แม้ว่ากฎหมายการลดอัตราเงินเฟ้อของประธานาธิบดีไบเดนหมายความว่า สี่ปีที่ผ่านมาไม่ใช่สถานการณ์ที่ง่ายสำหรับยุโรปเสมอไป ท่าทีของทรัมป์ต่อ NATO ยูเครน รวมถึงสภาวะภูมิอากาศเปลี่ยนแปลงอาจส่งผลกระทบหนักต่อยุโรปได้ และทำให้ดอลลาร์มีความน่าดึงดูดมากยิ่งขึ้นในฐานะสินทรัพย์ปลอดภัย” กล่าวโดยผู้เชี่ยวชาญของ Rabobank “ด้วยเหตุนี้ เราจึงได้เห็นความเป็นไปได้ที่ EUR/USD จะตกลงมายัง 1.0500 ในแนวโน้มระยะสามเดือน”

● EUR/USD ปิดตลาดเมื่อสัปดาห์ที่แล้วที่ 1.0897 ในเวลานี้ ผู้เชี่ยวชาญส่วนใหญ่คาดการณ์แนวโน้มแข็งค่าขึ้นของดอลลาร์สหรัฐฯ ในอนาคตอันใกล้ โดย 60% โหวตว่าดอลลาร์จะแข็งค่า 20% เห็นด้วยกับฝั่งยูโร และส่วน 20% ที่เหลือมีท่าทีเป็นกลาง ในส่วนการวิเคราะห์ออสซิลเลเตอร์บนกราฟ D1 ยืนยันการคาดการณ์ของนักวิเคราะห์ 80% ให้สัญญาณสีแดง ซึ่งบ่งชี้ถึงเทรนด์ตลาดหมี และ 20% เป็นสีเทากลาง ในส่วนอินดิเคเตอร์เทรนด์มี 50/50 ระหว่างฝั่งสีแดง (ตลาดหมี) และฝั่งสีเขียว (ตลาดกระทิง)

ระดับแนวรับที่ใกล้ที่สุดอยู่ที่โซน 1.0845-1.0865 ตามมาด้วย 1.0725-1.0740, 1.0620-1.0640, 1.0500-1.0515 และ 1.0450 ในด้านขาขึ้น ฝั่งกระทิงจะเจอกับแนวต้านที่ 1.0905-1.0925, 1.0985-1.1015, 1.1110-1.1140, 1.1230-1.1275, 1.1350 และ 1.1475

● ต่างจากสัปดาห์ที่แล้ว สัปดาห์ที่จะถึงนี้จะมีเหตุการณ์เกิดขึ้นมากมาย ในวันอังคารที่ 23 มกราคมเราจะได้เห็นการเผยแพร่แบบสำรวจการกู้ยืมของธนาคารยูโรโซน ในวันพุธที่ 24 มกราคม เราจะได้ทราบสถิติเบื้องต้นของระดับกิจกรรมทางธุรกิจ (PPI) ในภาคธุรกิจของเยอรมนี ยูโรโซน และสหรัฐฯ อีเวนต์หลักในวันพฤหัสบดีที่ 25 มกราคม แน่นอนว่าจะเป็นการประชุมของธนาคารกลางยุโรป ซึ่งจะมีการตัดสินใจเรื่องอัตราดอกเบี้ย โดยคาดว่าอัตราดอกเบี้ยจะคงที่ที่ระดับปัจจุบันคือ 4.50% ดังนั้น นักลงทุนจะให้ความสนใจอย่างใกล้ชิดว่าผู้บริหาร ECB จะกล่าวอะไรบ้างในงานแถลงข่าว ทั้งนี้ การประชุม FOMC ของธนาคารเฟดมีกำหนดจัดขึ้นในวันที่ 31 มกราคม นอกจากนี้ ในวันจันทร์ที่ 25 มกราคม ซึ่งเราจะได้เรียนรู้เกี่ยวกับ GDP และสถิติอัตราว่างงานในสหรัฐฯ และในวันถัดมาจะมีการประกาศสถิติการใช้จ่ายของผู้บริโภคของสหรัฐฯ

GBP/USD: อัตราเงินเฟ้อสูงนำไปสู่อัตราดอกเบี้ยสูง และเงินปอนด์ที่แข็งค่าขึ้น

● ต่างจากสหรัฐฯ และยูโรโซน สัปดาห์ที่แล้วมีการประกาศสถิติที่สำคัญจำนวนมากเกี่ยวกับเศรษฐกิจสหราชอาณาจักรในสัปดาห์ที่แล้ว เมื่อวันพุธที่ 17 มกราคม นักเทรดได้ให้ความสนใจกับสถิติเงินเฟ้อเดือนธันวาคม สถิติเปิดเผยว่าดัชนีราคาผู้บริโภค (CPI) ในสหราชอาณาจักรปรับขึ้นมาจาก -0.2% เป็น 0.4% เดือนต่อเดือน (จากตัวเลขคาดการณ์ที่ 0.2%) และแตะ 4.0% ปีต่อปี (เทียบกับตัวเลขครั้งก่อนหน้าที่ 3.9% และการคาดการณ์ที่ 3.8%) ดัชนี CPI พื้นฐานคงอยู่ที่ระดับก่อนหน้าคือ 5.1% ปีต่อปี

หลังจากการประกาศรายงานที่แสดงถึงภาวะเงินเฟ้อที่เพิ่มขึ้น นาย Rishi Sunak นายกรัฐมนตรีของสหราชอาณาจักรมีท่าทีอย่างรวดเร็วเพื่อเสริมความเชื่อมั่นให้กับตลาด เขากล่าวว่า แผนเศรษฐกิจของรัฐบาลยังคงถูกต้องและได้ผลต่อเนื่อง โดยลดอัตราเงินเฟ้อจาก 11% เหลือ 4% นาย Sunak ยังให้ข้อสังเกตด้วยว่า ค่าจ้างในสหราชอาณาจักรเพิ่มขึ้นเร็วกว่าราคาเป็นเวลาห้าเดือนติดต่อกัน ซึ่งบ่งชี้ว่าแนวโน้มเงินเฟ้อที่อ่อนตัวลงจะไปต่อ

● แม้ว่าสถานการณ์จะเป็นไปในทางบวก แต่ผู้ร่วมตลาดหลายคนเชื่อว่าธนาคารกลางอังกฤษ (BoE) จะเลื่อนการเริ่มผ่อนคลายนโยบายทางการเงินไปจนกว่าจะถึงสิ้นปีนี้ “ความกังวลว่าการผ่อนคลายภาวะเงินเฟ้ออาจชะลอตัวเริ่มเข้มข้นขึ้น เนื่องด้วยสถิติเงินเฟ้อล่าสุด” นักเศรษฐศาสตร์จาก Commerzbank กล่าวว่า “ตลาดน่าจะเดิมพันว่าธนาคารแห่งชาติอังกฤษจะมีท่าทีตอบสนองทันที และดังนั้นจีงมีความระมัดระวังต่อการลดอัตราดอกเบี้ยครั้งแรกมากกว่า”

เห็นได้ชัดเจนว่า หากธนาคารแห่งชาติอังกฤษไม่รีบผ่อนคลายนโยบายทางการเงิน ก็จะสร้างสภาพแวดล้อมที่สมบูรณ์แบบสำหรับการแข็งค่าขึ้นของเงินปอนด์ในระยะยาว แนวโน้มนี้ช่วยให้คู่ GBP/USD ดีดกลับจากกรอบด้านล่างของกรอบราคาในช่วงห้าสัปดาห์ที่ 1.2596 แล้วเมื่อวันที่ 17 มกราคม และพาราคาขึ้นไปยังตรงกลางของกรอบที่ 1.2714

● ค่อนข้างเป็นไปได้ที่ GBP/USD จะขยับขึ้นไปด้านบน แต่ก็เจออุปสรรคจากข้อมูลค้าปลีกที่อ่อนแอในสหราชอาณาจักร ซึ่งประกาศเมื่อปลายสัปดาห์เมื่อวันศุกร์ที่ 19 มกราคม สถิตินี้ชี้ให้เห็นว่าดัชนีดังกล่าวลดลงมา 4.6% จาก +1.4% ในเดือนพฤศจิกายน เป็น -3.2% ในเดือนธันวาคม (จากการคาดการณ์ที่ -0.5%) หากดัชนีผู้จัดการฝ่ายจัดซื้อและดัชนีกิจกรรมทางธุรกิจที่จะประกาศในวันที่ 24 มกราคมนี้ให้ผลลัพธ์ที่คล้ายกัน ก็จะยิ่งเพิ่มแรงกดดันต่อเงินปอนด์มากขึ้น ธนาคารกลางอังกฤษอาจกังวลว่า นโยบายทางการเงินที่เข้มงวดอาจชะลอเศรษฐกิจมากเกินไป และอาจพิจารณาที่จะผ่อนคลายนโยบายทางการเงิน นักวิเคราะห์จาก ING (Internationale Nederlanden Groep) กล่าวว่า อัตราดอกเบี้ยที่ลดลง 100 จุดพื้นฐานอาจส่งผลให้ GBP/USD ตกลงมายังโซน 1.2300 ในช่วงหนึ่งถึงสามเดือน

นักวิเคราะห์ ING เชื่อเช่นกันว่า การประกาศงบของสหราชอาณาจักรเมื่อวันที่ 6 มีนาคม จะส่งผลต่อเงินปอนด์เป็นอย่างมาก โดยมีการลดภาษีเป็นวาระสำคัญ ผู้เชี่ยวชาญรายงานว่า “ต่างจากเดือนกันยายน 2022 ในครั้งนี้ เราเชื่อว่านี่จะเป็นการหั่นภาษีที่แท้จริง โดยได้รับเงินสนับสนุนจากต้นทุนสินเชื่อที่ลดลง ซึ่งอาจช่วยเพิ่ม GDP ให้กับสหราชอาณาจักรได้ 0.2-0.3% ในปีนี้ และอาจส่งผลให้ธนาคารแห่งชาติอังกฤษคงอัตราดอกเบี้ยสูงขึ้นในระยะเวลาที่ยาวนานยิ่งขึ้น”

● GBP/USD ปิดท้ายสัปดาห์ที่แล้วที่ 1.2703 สำหรับในช่วงไม่กี่วันข้างหน้า มี 65% โหวตว่าราคาคู่นี้จะขยับลดลง 25% เห็นด้วยกับแนวโน้มขาขึ้น และ 10% เลือกที่จะมีท่าทีเป็นกลาง ผลลัพธ์ของอินดิเคเตอร์เทรนด์บนกรอบ 1 ให้ภาพในทางตรงกันข้าม ซึ่งเอนไปทางฝั่งเงินปอนด์อังกฤษ 75% โหวตว่าราคาคู่นี้จะขยับขึ้น ในขณะที่อีก 25% ชี้ว่าราคาจะลดลง ในส่วนออสซิลเลเตอร์มี 25% ที่อยู่ฝั่งเงินปอนด์ สัดส่วนเดียวกัน (25%) เข้าข้างฝั่งดอลลาร์ และ 50% มีท่าทีเป็นกลาง ในกรณีที่ราคาขยับลงด้านล่าง จะเจอกับระดับและโซนแนวรับที่ 1.2650, 1.2595-1.2610, 1.2500-1.2515, 1.2450, 1.2330, 1.2210, 1.2070-1.2085 ในกรณีที่ราคาขยับขึ้นด้านบน ราคาจะเจอกับแนวต้านที่ 1.2720, 1.2785-1.2820, 1.2940, 1.3000 และ 1.3140-1.3150

● ไม่มีกิจกรรมที่สำคัญของเศรษฐกิจสหราชอาณาจักรคาดว่าจะเกิดขึ้นในสัปดาห์นี้ นอกเหนือจากเหตุการณ์ที่กล่าวถึงไปแล้วข้างต้น การประชุมครั้งถัดไปของธนาคารแห่งชาติอังกฤษมีกำหนดจัดขึ้นในวันพฤหัสบดีที่ 1 กุมภาพันธ์

USD/JPY: “ภารกิจดวงจันทร์” ยังคงไปต่อ

● ตามข้อมูลที่เผยแพร่โดยสำนักงานสถิติญี่ปุ่นเมื่อวันศุกร์ที่ 19 มกราคม ดัชนีราคาผู้บริโภคแห่งชาติของญี่ปุ่น (CPI) เดือนธันวาคม อยู่ที่ 2.6% ปีต่อปี เทียบกับตัวเลข 2.8% ในเดือนพฤศจิกายน ดัชนี CPI แห่งชาติ ซึ่งไม่รวมอาหารสดอยู่ที่ 2.3% ปีต่อปี ในเดือนธันวาคม ซึ่งน้อยกว่าตัวเลขของเดือนก่อนหน้าที่ 2.5%

เนื่องจากภาวะเงินเฟ้อลดลงแล้ว จึงจุดประเด็นคำถามขึ้นมาว่า แล้วทำไมต้องขึ้นอัตราดอกเบี้ยด้วย? คำตอบที่สมเหตุสมผลก็คือ ไม่มีความจำเป็นแต่อย่างใด การคาดการณ์ตลาดโดยรวมจึงชี้ว่า ธนาคารแห่งชาติญี่ปุ่น (BoJ) จะคงอัตราดอกเบี้ยไม่เปลี่ยนแปลงในการประชุมวันอังคารที่ 23 มกราคม โดยคงไว้ที่ระดับติดลบ -0.1% (ทั้งนี้ ครั้งสุดท้ายที่ธนาคารกลางญี่ปุ่นปรับอัตราดอกเบี้ยคือเมื่อ 8 ปีที่แล้ว ในเดือนมกราคม 2016 ซึ่งมีการลดอัตราดอกเบี้ย 200 จุดพื้นฐาน)

● และเหมือนทุกครั้ง นาย Shunichi Suzuki รัฐมนตรีการเงินของญี่ปุ่น ได้ทำการแทรกแซงทางวาจาอีกรอบหนึ่งเมื่อวันศุกร์ และก็เหมือนเช่นเคย เขาไม่ได้พูดอะไรใหม่ ๆ “เรากำลังติดตามความเคลื่อนไหวของค่าเงินอย่างใกล้ชิด ความเคลื่อนไหวของตลาดฟอเร็กซ์นั้นมีผลมาจากหลากหลายปัจจัย” “ค่าเงินจะต้องเคลื่อนไหวอย่างมีเสถียรภาพ และสะท้อนถึงตัวชี้วัดพื้นฐาน ซึ่งเป็นสิ่งสำคัญ” นี่คือคำกล่าวที่ผู้เล่นในตลาดได้รับฟังมาแล้วหลายต่อหลายครั้ง พวกเขาไม่เชื่ออีกต่อไปว่า หน่วยงานการเงินของญี่ปุ่นจะเปลี่ยนท่าทีจากการจูงใจมาเป็นการดำเนินการอย่างเป็นรูปธรรม ด้วยเหตุนี้ เงินเยนจึงอ่อนค่าลงต่อ และ USD/JPY ยังคงเคลื่อนที่ขึ้นด้านบน (ที่น่าสนใจก็คือ สิ่งนี้สอดรับกับการวิเคราะห์คลื่นอย่างชัดเจน ซึ่งเราเคยอธิบายไว้เมื่อสองสัปดาห์ที่แล้ว)

● ราคาสูงสุดในสัปดาห์ที่แล้วของ USD/JPY อยู่ที่ 148.80 เมื่อราคาปิดท้ายสัปดาห์ใกล้ระดับที่ 148.14 ส่วนในอนาคตอันใกล้ 50% ของผู้เชี่ยวชาญคาดว่า ดอลลาร์จะแข็งค่าขึ้นต่อ 30% นั้นอยู่ฝั่งเงินเยนญี่ปุ่น และ 20% มีท่าทีเป็นกลาง ในส่วนอินดิเคเตอร์เทรนด์และออสซิลเลเตอร์บนกรอบ D1 ทั้ง 100% ชี้ไปยังทิศเหนือ แม้ว่าหนึ่งในสี่ของกลุ่มหลังนั้นอยู่ในโซน overbought ระดับแนวรับที่ใกล้ที่สุดอยู่ที่บริเวณ 147.65 ตามด้วย 146.90-147.15, 146.00, 145.30, 143.40-143.65, 142.20, 141.50 และ 140.25-140.60 ระดับแนวต้านนั้นกำหนดไว้บริเวณและโซนดังต่อไปนี้: 148.50-148.80, 149.85-150.00, 150.80 และ 151.70-151.90

● นอกเหนือจากการประชุมของธนาคารกลางญีุ่่น กิจกรรมที่สำคัญอีกกิจกรรมหนึ่งที่เกี่ยวข้องกับเศรษฐกิจญี่ปุ่นในสัปดาห์ที่จะถึงนี้ คือ การประกาศดัชนีราคาผู้บริโภค (CPI) ของภูมิภาคโตเกียว ซึ่งมีกำหนดจะประกาศในวันศุกร์ที่ 26 มกราคมนี้

คริปโตเคอเรนซี: การคาดการณ์หลายครั้ง ผลลัพธ์ที่ไม่แน่นอน

● ในสัปดาห์ที่แล้ว มหากาพย์ที่ยืดเยื้อเกี่ยวกับการเปิดให้บริการกองทุน ETF สปอตบิทคอยน์ในที่สุดก็ได้ข้อสรุป โดยคณะกรรมการตลาดหลักทรัพย์สหรัฐฯ (SEC) ให้การอนุมัติกองทุน ETF บิทคอยน์ 11 แห่ง ข่าวนี้ส่งผลให้ราคาพุ่งขึ้นชั่วคราวไปที่ $49,000 อย่างไรก็ตาม สกุลเงินคริปโตก็อ่อนค่าลงเกือบ 15% ลงมาที่ $41,400 ผู้เชี่ยวชาญบอกว่านี่เป็นสภาวะ overbought หรือที่เรียกว่า “ตลาดคุกรุ่นเกินไป” ตามรายงานของ Cointelegraph การตัดสินใจในทางบวกของ SEC เป็นสิ่งที่ตลาดเก็งราคาไว้อยู่แล้ว ในปี 2023 บิทคอยน์เติบโตขึ้นมา 2.5 เท่า โดยการเติบโตส่วนใหญ่นั้นเกิดขึ้นในช่วงฤดูใบไม้ร่วง ซึ่งการอนุมัติกองทุน ETFs แทบจะหลีกเลี่ยงไม่ได้ นักเทรดและนักลงทุนหลายคน โดยเฉพาะนักเก็งกำไระยะสั้นตัดสินใจที่จะเก็บล็อคกำไรมากกว่าจะเข้าซื้อสินทรัพย์ที่มีราคาแพงกว่า นี่คือตัวอย่างคลาสสิกของวลีเด็ดในตลาดว่า “ซื้อในช่วงข่าวลือ (ความคาดหวัง) และขายตามข้อเท็จจริง”

● ไม่สามารถกล่าวได้ว่า การทรุดตัวของราคาในครั้งนี้นั้นผิดความคาดหมาย ก่อนจะถึงการประกาศผลการตัดสินใจของ SEC นักวิเคราะห์บางท่านได้ทำนายแนวโน้มขาลงไว้แล้ว เช่น นักวิเคราะห์จาก CryptoQuant ได้พูดถึงโอกาสที่ราคาบิทคอยน์จะร่วงลงมาที่ $32,000 อีกการคาดการณ์หนึ่งพูดถึงระดับแนวรับที่ $42,000 และ $40,000 “บิทคอยน์ล้มเหลวที่จะขึ้นไปยืนเหนือ $50,000” นักวิเคราะห์จาก Swissblock ระบุโดย “ตั้งคำถามว่า บิทคอยน์จะสามารถกลับมามีโมเมนตัมที่เคยสูญเสียไปได้หรือไม่”

● บทรีวิวฉบับที่แล้วตั้งชื่อหัวข้อว่า “วัน X มาถึงแล้ว จะเกิดอะไรขึ้นต่อไป?” หลังจากเวลาได้ผ่านไปแล้วหนึ่งสัปดาห์ นับตั้งแต่มีการอนุมัติกองทุน Bitcoin ETF แต่เมื่อตัดสินจากกราฟ BTC/USD จะเห็นว่าตลาดยังคงไม่ได้ตัดสินใจให้คำตอบแก่คำถามนี้ Michael Van De Poppe ประธาน MN Trading Consultancy ชี้ว่า ราคายังคงติดอยู่ในระดับเหล่านี้ เขาเชื่อว่าแนวต้านอยู่ที่บริเวณ $46,000 แต่ราคาคาดว่าจะลงไปทดสอบแนวรับที่บริเวณ $37,000 ถึง $40,000 ในความเป็นจริง เกือบตลอดสัปดาห์ที่ผ่านมา บิทคอยน์เคลื่อนที่ในกรอบไซด์เวยส์แคบ ๆ ระหว่าง $42,000 และ $43,500 อย่างไรก็ตาม เมื่อวันที่ 18-19 มกราคม บิทคอยน์คาดว่าจะเจอกับการโจมตีโดยตลาดหมีอีกรอบหนึ่ง โดยทำระดับต่ำสุดที่ $40,280

● การประเมินผลกระทบของการเปิดให้บริการกองทุน ETFs สปอตบิทคอยน์จะต้องอาศัยเวลาสักระยะหนึ่ง ข้อมูลที่เหมาะสมเกี่ยวกับการวิเคราะห์นี้คาดว่าจะรวบรวมได้ประมาณช่วงกลางเดือนกุมภาพันธ์ อย่างไรก็ตาม Cointelegraph รายงานว่า กองทุนเหล่านี้ดึงดูดเงินได้แล้วกว่า $1.25 พันล้านดอลลาร์ฯ ในวันแรกวันเดียวเท่านั้น ปริมาณการเทรดของตราสารในตลาดการเงินนี้อยู่ที่ $4.6 พันล้านดอลลาร์ฯ

Andrew Peel ประธานสินทรัพย์ดิจิทัลของ Morgan Stanley บริษัทเพื่อการลงทุนชี้ว่า กระบวนการลดการใช้งานดอลลาร์สหรัฐฯ ในเศรษฐกิจโลกอาจช่วยเร่งการเปิดให้บริการกองทุน ETF สปอตบิทคอยน์ เพราะเม็ดเงินที่ไหลเข้ามายังผลิตภัณฑ์ใหม่ ๆ เหล่านี้สูงกว่าหลายพันดอลลาร์ต่อสัปดาห์ ความนิยมใน BTC เพิ่มสูงขึ้นอย่างต่อเนื่องในช่วง 15 ปีที่ผ่านมา และปัจจุบันมีคนรอบโลกกว่า 106 ล้านคนที่เป็นเจ้าของสกุลเงินคริปโต Andrew Peel กล่าวเตือนให้เราทราบ ในขณะเดียวกัน Michael Van De Poppe ตั้งข้อสังเกตว่า เหตุการณ์ในวันที่ 10 มกราคมจะเปลี่ยนชีวิตของผู้คนมากมายทั่วโลก แต่เขาก็เตือนเช่นกันว่า “นี่จะเป็นวัฎจักรที่ “ง่าย” เป็นครั้งสุดท้ายของบิทคอยน์และสกุลเงินคริปโต” และ “มันจะใช้เวลานานกว่าที่เคย”

● ผลกระทบของกองทุน ETFs บิทคอยน์ที่เพิ่งเปิดให้บริการต่อระเบียบโลกเป็นหัวข้อที่เหล่าอินฟลูเอนเซอร์บนยอดพีระมิดหลายคนพูดคุยกัน จึงเน้นย้ำถึงความสำคัญของเหตุการณ์นี้ เช่น Elizabeth Warren สมาชิกคณะกรรมการธนาคารของวุฒิสภาสหรัฐฯ ได้วิพากษ์วิจารณ์ SEC ที่อนุมัติ ETFs บิทคอยน์ เธอเชื่อว่า การตัดสินใจดังกล่าวอาจมีผลเสียหายต่อระบบการเงินของประเทศและนักลงทุน

ในทางกลับกัน Kristalina Georgieva ผู้อำนวยการบริหารของกองทุนการเงินระหว่างประเทศ (IMF) มีความเห็นในทางตรงกันข้าม เธอให้สัมภาษณ์กับ Yahoo Finance โดยปฏิเสธเรื่องความกังวลว่าบิทคอยน์อาจมาแทนที่ดอลลาร์สหรัฐฯ เธอกล่าวว่า สกุลเงินคริปโตเป็นประเภทสินทรัพย์ ไม่ใช่เงิน และการแยกแยะตรงนี้ให้ออกเป็นเรื่องสำคัญ นอกจากนี้ เธอยังไม่เห็นด้วยกับผู้ที่คาดว่า ETFs บิทคอยน์จะมีส่วนให้เกิดการยอมรับบิทคอยน์เป็นวงกว้าง

● ราคาบิทคอยน์อาจไปถึง $100,000 - $150,000 ภายในห้าปีข้างหน้าภายในสิ้นปี 2024 และ $500,000 ภายในห้าปีข้างหน้า ตามความเห็นของ Tom Lee ผู้ร่วมก่อตั้ง Fundstrat บริษัทด้านการวิเคราะห์ในบมสัมภาษณ์กับ CNBC “ใน 5 ปีข้างหน้า เราจะมีปริมาณที่จำกัด แต่การอนุมัติ ETF สปอตบิทคอยน์น่าจะทำให้เกิดความต้องการมหาศาลได้ ดังนั้น ผมคิดว่าราคาที่ประมาณ $500,000 จะค่อนข้างเป็นไปได้ภายในห้าปี” ผู้เชี่ยวชาญกล่าว เขายังไฮไลต์เรื่อง Halving ที่จะมาถึงในช่วงฤดูใบไม้ผลิปี 2024 ว่าจะเป็นปัจจัยการเติบโตเสริมด้วย

Cathy Wood ซีอีโอ ARK Invest กล่าวกับ CNBC ว่า ภายใต้สถานการณ์ตลาดกระทิง บิทคอยน์จะแตะถึงราคาที่ $1.5 ล้านดอลลาร์ภายในปี 2030 ผู้เชี่ยวชาญของบริษัทเชื่อว่า แม้แต่ภายใต้ตลาดหมี มูลค่าของทองคำดิจิทัลจะเพิ่มขึ้นเป็น $258,500

อีกหนึ่งการคาดการณ์มาจาก Anthony Scaramucci ผู้ร่วมก่อตั้งเฮดจ์ฟันด์ SkyBridge Capital และอดีตผู้อำนวยการด้านการสื่อสารของทำเนียบขาวให้อีกหนึ่งการคาดการณ์ “หากราคาบิทคอยน์อยู่ที่ $45,000 ในช่วง Halving บิทคอยน์ก็จะมีราคาที่ $170,000 ภายในกลางถึงปลายปี 2025 ไม่ว่าราคาบิทคอยน์จะเป็นอย่างไรในวันที่เกิดการ Halving ในเดือนเมษายนนี้ ให้คูณด้วยสี่ และเราจะไปถึงตัวเลขราคานั้นในอีก 18 เดือนข้างหน้า” กล่าวโดยผู้ก่อตั้ง SkyBridge ในเมืองดาโวสก่อนการประชุม World Economic Forum

● มันเป็นเรื่องที่น่าสนใจที่ได้ดูว่าแชทบอท AI ต่าง ๆ ให้การคาดการณ์ที่หลากหลายว่าด้วยราคาบิทคอยน์เมื่อวันที่ 31 ธันวาคม 2024 Claude Instant จาก Anthropic คาดการณ์ไว้ที่ $85,000 ในขณะที่ Pi จาก Inflection

คาดว่าราคาจะขยับขึ้นมาที่ $75,000 Bard จาก Gemini คาดการณ์ราคาไว้ที่ BTC ว่าจะสูงกว่า $90,000 ในวันดังกล่าว แต่ก็เตือนให้ระมัดระวังอุปสรรคทางเศรษฐกิจที่ไม่คาดคิด ซึ่งอาจจำกัดราคาสูงสุดได้ที่บริเวณ $70,000 ChatGPT-3.5 จาก OpenAI คาดการณ์กรอบราคาที่ช่วง $75,000 ถึง $85,000 ว่าเป็นไปได้แต่ไม่การันตี ตัวเลขคาดการณ์ที่ดูระมัดระวังกว่ามาจาก ChatGPT-4 ซึ่งชี้ราคาในกรอบ $40,000 ถึง $60,000 โดยให้ปัจจัยความผันผวนในตลาดและความระมัดระวังของนักลงทุน แต่ก็ไม่ตัดโอกาสที่ราคาอาจไปถึง $80,000 สุดท้ายคือ Bing AI จาก Co-Pilot ที่คาดการณ์ราคาไว้ที่ประมาณ $75,000 ตามข้อมูลที่ได้รวบรวม

การคาดการณ์ที่หลากหลายเหล่านี้จากระบบ AI สะท้อนให้เห็นถึงความไม่แน่นอนและความซับซ้อนสูงในการคาดการณ์ราคาสกุลเงินคริปโต โดยต้องเน้นย้ำถึงปัจจัยที่อาจส่งผลต่อพฤติกรรมตลาดในช่วง 2-3 ปีข้างหน้า

● ณ ช่วงเย็นวันที่ 19 มกราคม BTC/USD มีราคาซื้อขายอยู่ที่ประมาณ $41,625 มูลค่ารวมของตลาดคริปโตอยู่ที่ $1.64 ล้านล้านดอลลาร์ฯ ลดลงจาก 71 เหลือ 51 จุดในรอบสัปดาห์ โดยขยับจากโซน “ความโลภ” เป็นโซน “ปานกลาง” การเปลี่ยนแปลงนี้บ่งบอกถึงการเปลี่ยนแปลงในอารมณ์ของนักลงทุน ซึ่งสะท้อนให้เห็นถึงแนวทางที่ระมัดระวังมากขึ้นในตลาดคริปโต

● โดยสรุปแล้ว เรื่องตลาดเก็งเพิ่มมากขึ้นเกี่ยวกับการอนุญาตให้เปิดกองทุนสปอต ETF ของ Ethereum ในบทรีวิวครั้งก่อนหน้าของเรา เราอ้างถึงคำกล่าวจาก Gary Gensler ประธาน SEC ผู้ชี้แจงว่า การตัดสินใจในทางบวกของ SEC มีผลกับผลิตภัณฑ์การซื้อขายกองทุนบิทคอยน์เท่านั้น Gensler มองว่าการตัดสินใจนี้ “ไม่ให้สัญญาณความพร้อมที่จะอนุมัติมาตรฐานเรื่องการจดทะเบียนสินทรัพย์คริปโตเป็นหลักทรัพย์” สิ่งสำคัญคือคำนึงว่า SEC ยังคงจัดประเภทบิทคอยน์ให้เป็นสินค้าโภคภัณฑ์ ในขณะที่ “สินทรัพย์คริปโตส่วนใหญ่ถูกมองว่าเป็นสัญญาการลงทุน (เช่น หลักทรัพย์)”

ปัจจุบัน นักวิเคราะห์จาก TD Cowen ธนาคารเพื่อการลงทุนได้ยืนยันทัศนคติในแง่ลบเกี่ยวกับ ETH-ETFs จากข้อมูลที่มีอยู่ ดูไม่น่าจะเป็นไปได้ที่ SEC จะเริ่มพิจารณาคำร้องสำหรับตราสารเพื่อการลงทุนนี้ในช่วงครึ่งแรกของปี 2024 “ก่อนที่จะให้การอนุมัติ ETH-ETFs ทางการ SEC น่าจะต้องการประสบการณ์จริง ๆ กับตราสารเพื่อการลงทุนที่คล้ายกันในบิทคอยน์ก่อน” แสดงความเห็นโดย Jaret Seiberg หัวหน้าแผนกวิจัย TD Cowen โดยเขาเชื่อว่า SEC จะกลับมาหารือเรื่อง ETFs ของ Ethereum เฉพาะหลังการเลือกตั้งประธานาธิบดีสหรัฐฯ ผ่านไปแล้วเท่านั้น ซึ่งมีกำหนดการเลือกตั้งทั่วไปในเดือนพฤศจิกายน 2024

Nikolaos Panagirtzoglou นักวิเคราะห์อาวุโสที่ JP Morgan ก็ไม่คาดหวังว่าจะมีการอนุมัติกองทุน ETH-ETFs ที่รวดเร็ว Nikolaos Panagirtzoglou ให้ความเห็นว่า SEC จะทำการตัดสินใจได้นั้น Ethereum จำเป็นต้องถูกจัดประเภทให้เป็นสินค้าโภคภัณฑ์ก่อน ไม่ใช่หลักทรัพย์ อย่างไรก็ตาม ในอนาคตอันใกล้ JP Morgan ถือว่าเหตุการณ์นี้ไม่น่าจะเกิดขึ้นได้

กลุ่มนักวิเคราะห์ NordFX

หมายเหตุ: เนื้อหาดังกล่าวไม่ควรยึดถือเป็นคำแนะนำในการลงทุนหรือเป็นคำปรึกษาในการซื้อขายในตลาดการเงิน โดยเนื้อหาข้างต้นเป็นไปเพียงเพื่อจุดประสงค์ในการให้ข้อมูลเท่านั้น การซื้อขายในตลาดการเงินมีความเสี่ยงและอาจทำให้เกิดการสูญเสียเงินฝากได้