EUR/USD: สัปดาห์แห่งสถิติที่หลากหลาย

● สถิติเศรษฐกิจมหภาค ซึ่งประกาศเมื่อสัปดาห์ที่แล้วออกมาหลากหลายทั้งฝั่งสหรัฐฯ และฝั่งยุโรป คู่ EUR/USD จึงไม่สามารถฝ่าทะลุทั้งแนวรับที่ 1.0700 หรือแนวต้านที่ 1.0800 โดยราคายังคงขยับอยู่ในกรอบด้านข้างแคบ ๆ ต่อไป

● ดัชนีดอลลาร์สหรัฐฯ ได้รับแรงกระตุ้นของตลาดกระทิงเมื่อวันอังคารที่ 14 กุมภาพันธ์ หลังการประกาศสถิติเงินเฟ้อสหรัฐฯ ดัชนีดอลลาร์ (DXY) พุ่งขึ้นมากกว่า 0.5% และเกือบขยับถึงแนวต้านที่ 105.00 EUR/USD ขยับลงมายังกรอบด้านล่างของช่องด้านข้างดังกล่าว ในระหว่างนี้ ดัชนี S&P500 ร่วงลงมาจาก 5051 เหลือ 4922 จุด

ทั้งนี้ สถิติเงินเฟ้อสหรัฐฯ ทำให้ตลาดไม่ทันตั้งตัว นักวิเคราะห์บางคนถึงขั้นอธิบายว่ามันน่าตกใจ ผลปรากฏว่าชัยชนะสุดท้ายของราคานั้นไม่ใกล้เคียงกับที่คาดไว้ก่อนหน้า และธนาคารเฟดก็ไม่น่าจะเริ่มลดอัตราดอกเบี้ยในเร็ว ๆ นี้

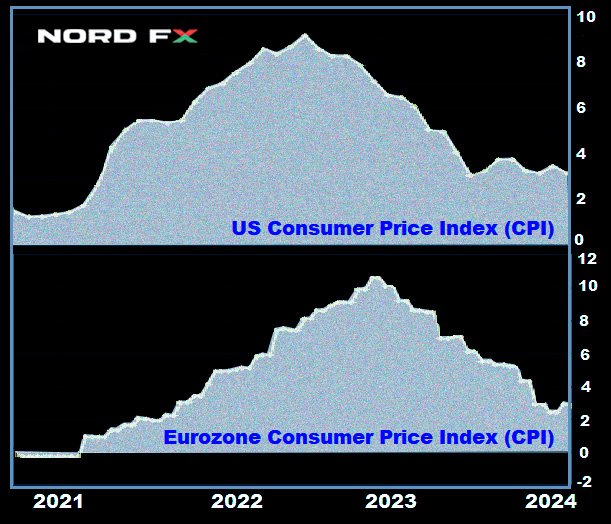

ในเดือนมกราคม ดัชนีราคาผู้บริโภค (CPI) เพิ่มขึ้นเป็นอย่างมากท่ามกลางสถานการณ์ที่ค่าเช่า ค่าอาหาร และบริการด้านสุขภาพเพิ่มสูงขึ้น ดัชนีโดยรวมรายเดือนปรับขึ้นมาจาก 0.2% เป็น 0.3% ส่วน CPI รายปีอยู่ที่ 3.1% ซึ่งต่ำกว่าตัวเลขครั้งก่อนหน้าที่ 3.4% แต่สูงกว่าการคาดการณ์ที่ 2.9% เป็นอย่างมาก ดัชนีเงินเฟ้อที่ไม่รวมราคาอาหารและพลังงานของเดือนมกราคมเพิ่มขึ้นจาก 0.3% เป็น 0.4% เดือนต่อเดือน ในขณะที่ตัวเลขรายปีของ Core CPI อยู่ที่ระดับเดิมคือ 3.9% แต่นักวิเคราะห์ได้คาดการณ์ไว้ว่าจะลดลงมาที่ 3.8% สถิติที่ขึ้นสูงมากที่สุดคือ “เงินเฟ้อหลักขั้นสูง” (Super Core Inflation) ซึ่งไม่รวมค่าที่อยู่อาศัย ดัชนีรายเดือนของเดือนมกราคมขยับถึง 0.8% ซึ่งเป็นระดับที่สูงที่สุดนับตั้งแต่เดือนเมษายน 2022.

● แน่นอนว่าความสำเร็จของธนาคารเฟดในการต่อสู้กับภาวะเงินเฟ้อนั้นเห็นได้ชัดเจน ทั้งนี้ ในช่วงฤดูร้อนปี 2022 ดัชนี CPI แตะระดับสูงสุดในรอบ 40 ปีที่ 9.1% อย่างไรก็ตาม อัตราเงินเฟ้อปัจจุบันเกือบมากกว่าระดับเป้าหมายที่ 2.0% ถึงสองเท่า จากสถานการณ์ดังกล่าว ตลาดสรุปว่า ธนาคารเฟดไม่น่าจะรีบใช้นโยบายทางการเงินแบบผ่อนคลาย และน่าจะคงอัตราดอกเบี้ยในระดับสูงนานกว่าที่เดิมได้วางแผนไว้ ในช่วงต้นเดือนมกราคม FedWatch Tool โอกาสการลดอัตราดอกเบี้ย 25 จุดพื้นฐาน (bps) ในเดือนพฤษภาคมอยู่ที่ 54.1% หลังจากมีการประกาศรายงานเงินเฟ้อ ตัวเลขดังกล่าวก็ลดลงเป็น 35% โอกาสที่ต่ำยิ่งกว่านั้นรายงานโดยเครื่องมือที่พัฒนาโดย Investing.com ว่ามีโอกาสที่จะเปลี่ยนไปใช้นโยบายสายพิราบในเดือนมีนาคมอยู่ที่ 5% และในเดือนพฤษภาคมอยู่ที่ประมาณ 30% (ไม่กี่สัปดาห์ก่อนหน้านี้เคยอยู่ที่ 90%) ในส่วนต้นฤดูร้อน มีโอกาสที่อัตราดอกเบี้ยของธนาคารเฟดจะถูกปรับลดลงในเดือนมิถุนายนอยู่ที่ประมาณ 75%

● รายงานเงินเฟ้อเป็นประโยชน์สำหรับฝั่งกระทิงดอลลาร์ แต่ความสุขของพวกเขานั้นอยู่ไม่นาน สถิติการผลิตเชิงอุตสหากรรมและยอดค้าปลีกในสหรัฐฯ ที่ประกาศเมื่อวันพฤหัสบดีที่ 16 กุมภาพันธ์นั้นอ่อนแอกว่าที่คาดการณ์ ในส่วนเดือนมกราคม ยอดค้าปลีกลดลง -0.8% เมื่อเทียบกับตัวเลขที่เพิ่มขึ้นในเดือนธันวาคมที่ 0.4% และตัวเลขคาดการณ์ที่ -0.1% ผลก็คือ ดอลลาร์ตกอยู่ภายใต้แรงกดดัน และ EUR/USD แกว่งตัวในทิศทางตรงกันข้าม ส่งผลให้ราคาขยับไปยังกรอบด้านบนของช่อง 1.0700-1.0800

ดอลลาร์ได้รับแรงหนุนเล็กน้อยในช่วงปลายสัปดาห์ทำงาน เมื่อวันศุกร์ที่ 16 กุมภาพันธ์ ดัชนีราคาผู้ผลิต (PPI) ชี้ว่า อัตราเงินเฟ้อเชิงอุตสาหกรรมในเดือนมกราคมเพิ่มขึ้นเช่นเดียวกันกับดัชนีเงินเฟ้อของผู้บริโภค การคาดการณ์เดิมอยู่ที่ 0.1% และตัวเลขจริงเพิ่มขึ้นคือ 0.3% เดือนต่อเดือน ซึ่งสูงกว่าตัวเลขเดือนธันวาคมที่ 0.4% ส่วนตัวเลขรายปี ดัชนี PPI เพิ่มขึ้น 2.0% (ตัวเลขคาดการณ์คือ 1.6% และตัวเลขครั้งก่อนหน้าอยู่ที่ 1.7%) อย่างไรก็ตาม แรงหนุนดังกล่าวกลับถูกกลบลงด้วยดัชนีความเชื่อมั่นผู้บริโภคของสหรัฐฯ จาก University of Michigan ซึ่งแม้ว่าจะเพิ่มขึ้นจาก 79.0 เป็น 79.6 แต่ก็ต่ำกว่าการคาดการณ์ที่ 80.0 จุด

● อีกฝั่งหนึ่งของมหาสมุทรแอตแลนติก ข่าวออกมาค่อนข้างขัดแย้งกันส่งผลให้สถิติของฝั่งยุโรปไม่สามารถช่วยหนุนค่าเงินยูโรได้มากนัก ดัชนีความเชื่อมั่นทางเศรษฐกิจเดือนกุมภาพันธ์จากสถาบัน ZEW ของเยอรมนีดีขึ้นมากกว่าที่คาดไว้จาก 15.2 เป็น 19.9 ในเดือนที่ผ่านมา ดัชนีความเชื่อมั่นทางเศรษฐกิจของยูโรโซนโดยรวมก็เติบโตขึ้นเช่นกันจาก 22.7 เป็น 25.0 อย่างไรก็ตาม การประเมินสถานการณ์ปัจจุบันลดลงเป็น -81.7 ระดับต่ำสุดนับตั้งแต่เดือนมิถุนายน 2020

สถิติ GDP เบื้องต้นของไตรมาสที่ 4 ปี 2023 ซึ่งประกาศเมื่อวันพุธที่ 14 กุมภาพันธ์ แสดงให้เห็นว่ายูโรโซอยู่ในภาวะเศรษฐกิจชะงักงัน ในส่วนตัวเลขรายไตรมาส สถิติคงอยู่ที่ระดับ 0% และตัวเลขรายปีอยู่ที่ 0.1% ตรงตามการคาดการณ์ สถิตินี้ไม่ได้ช่วยให้ความหวังและตลาดยังคงมีท่าทีที่ระมัดระวัง เพราะกลัวว่าเศรษฐกิจยูโรโซนอาจเข้าสู่ภาวะถดถอย

● ยุโรปต้องเผชิญกับตัวเลือกที่สำคัญกว่าระหว่างการพยุงเศรษฐกิจและการต่อสู่กับภาวะเงินเฟ้อเมื่อเทียบกับสหรัฐฯ Isabel Schnabel สมาชิกคณะกรรมการบริหารธนาคารกลางยุโรปได้กล่าวเมื่อวันศุกร์ที่ 16 กุมภาพันธ์ที่ผ่านมาว่า นโยบายทางการเงินของธนาคารกลางจะต้องเข้มงวดไปจนกว่าธนาคารกลางจะมั่นใจได้ว่า ภาวะเงินเฟ้อนั้นกลับมาสู่ระดับเป้าหมายที่ 2.0% อย่างยั่งยืนแล้ว นอกจากนี้ นาง Schnabel เชื่อว่า การเติบโตของผลผลิตทางแรงงานที่ต่ำอย่างต่อเนื่องยิ่งเพิ่มความเสี่ยงที่บริษัทต่าง ๆ อาจผลักภาระค่าใช้จ่ายแรงงานที่สูงขึ้นไปยังผู้บริโภค ซึ่งอาจยิ่งชะลอความสำเร็จของการไปถึงเป้าหมายภาวะเงินเฟ้อ

อย่างไรก็ตาม แม้ว่าจะมีถ้อยคำในทำนองสายเหยี่ยวดังกล่าว ผลสำรวจจาก ZEW ชี้ว่า ผู้แทนภาคธุรกิจกว่าสองในสามยังคงหวังให้นโยบายทางการเงินของธนาคารกลางยุโรปผ่อนคลายมากขึ้นภายในหกเดือนข้างหน้า โดยมีโอกาสที่จะมีการลดอัตราดอกเบี้ยของฝั่งยูโรในเดือนเมษายนอยู่ที่ประมาณ 53%

● หลังจากความผันผวนทั้งหมดของ EUR/USD ได้ผ่านไป ราคาได้ปิดท้ายสัปดาห์ที่แล้วที่ระดับ 1.0776 ในขณะที่เขียนบทวิเคราะห์ฉบับนี้ ในช่วงเย็นวันศุกร์ที่ 16 กุมภาพันธ์ ผู้เชี่ยวชาญ 55% โหวตว่าดอลลาร์จะแข็งค่าขึ้นในอนาคตอันใกล้ และราคาคู่นี้จะขยับลดลงต่อ โดยมี 30% ที่เห็นด้วยกับฝั่งยูโร ในขณะที่ 15% มีท่าทีเป็นกลาง ในส่วนออสซิลเลเตอร์บนกรอบ D1 มี 60% ที่ให้สีแดง และ 40% ให้สีเทากลาง และไม่มีสัญญาณสีเขียวแต่อย่างใด อัตราส่วนของอินดิเคเตอร์เทรนด์แตกต่างออกไป โดย 60% เป็นสีแดง และ 40% เป็นสีเขียว ระดับแนวรับที่ใกล้ที่สุดของคู่นี้อยู่ในโซน 1.0725-1.0740 ตามมาด้วย 1.0695, 1.0620, 1.0495-1.0515, 1.0450 โดยฝั่งกระทิงจะเจอกับแนวต้านที่บริเวณ 1.0800-1.0820, 1.0865, 1.0925, 1.0985-1.1015, 1.1110-1.1140, 1.1230-1.1275.

● สำหรับกิจกรรมที่จะมาถึงในสัปดาห์ที่จะถึงนี้ ผลลัพธ์จากการประชุมครั้งสุดท้ายของคณะกรรมการกำหนดนโยบายทางการเงินของสหรัฐฯ (FOMC) จะเผยแพร่ในวันพุธที่ 21 กุมภาพันธ์นี้จะเป็นที่น่าสนใจอย่างยิ่ง ในวันถัดมาจะมีการประกาศสถิติกิจกรรมทางธุรกิจ (PMI) ในเยอรมนี ยูโรโซน และสหรัฐฯ อีกทั้งในวันพฤหัสบดีที่ 22 กุมภาพันธ์จะมีการประกาศดัชนีราคาผู้บริโภค (CPI) ของเดือนมกราคมในยูโรโซนและจำนวนยอดขอรับสวัสดิการว่างงานในสหรัฐฯ ส่วนในช่วงปลายสัปดาห์ วันศุกร์ที่ 23 กุมภาพันธ์ จะมีการประกาศสถิติ GDP เยอรมนี ซึ่งเป็นประเทศขับเคลื่อนเศรษฐกิจหลักของยุโรป นอกจากนี้ นักเทรดควรคำนึงด้วยว่า วันจันทร์ที่ 19 กุมภาพันธ์นี้จะเป็นวันหยุดในสหรัฐฯ เนื่องในวันประธานาธิบดี

GBP/USD: เกิดอะไรขึ้นกับเศรษฐกิจสหราชอาณาจักร?

● อย่างที่ทราบกันดี หลังจากการประชุมเมื่อวันที่ 1 กุมภาพันธ์ที่ผ่านมา ธนาคารกลางอังกฤษ (BoE) ได้ออกมาประกาศการคงอัตราดอกเบี้ยที่ระดับก่อนหน้าคือ 5.25% คำแถลงที่ออกมาพร้อมกันระบุว่า “จำเป็นต้องมีหลักฐานเพิ่มเติมว่าดัชนีราคาผู้บริโภคจะลดลงมายัง 2.0% และคงอยู่ที่ระดับนั้นก่อนจะมีการพิจารณาเรื่องการลดอัตราดอกเบี้ย”

● เมื่อวันที่ 15 กุมภาพันธ์ Catharine Mann สมาชิกในคณะกรรมการนโยบายทางการเงิน (MPC) ของธนาคารกลางอังกฤษให้ข้อมูลภาพรวมที่ชัดเจนที่สุดเกี่ยวกับเศรษฐกิจสหราชอาณาจักร รวมถึงมุมมองต่อเรื่องภาวะเงินเฟ้อ ประเด็นสำคัญในการวิเคราะห์ของเธอมีดังนี้ “สถิติ GDP ล่าสุดยืนยันว่า ช่วงครึ่งหลังของปี 2023 นั้นอ่อนแอ อย่างไรก็ตาม ข้อมูล GDP นั้นเป็นเหมือนกระจกด้านข้าง ในด้านหนึ่งนั้น ดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) และดัชนีชี้นำอื่น ๆ ดูสดใส อีกด้านหนึ่ง อัตราว่างงานในสหราชอาณาจักรยังคงอยู่ในระดับค่อนข้างต่ำและตลาดแรงงานยังค่อนข้างรัดตัว การเติบโตของค่าจ้างชะลอตัว แต่อัตราการเติบโตของดัชนีราคาผู้บริโภค (CPI) ยังคงเป็นปัญหา ราคาสินค้าในสหราชอาณาจักรอาจประสบกับภาวะฝืดตัวในเวลาใดเวลาหนึ่ง แต่ไม่ใช่ในระยะยาว ภาวะเงินเฟ้อในภาคบริการของสหราชอาณาจักรนั้นมีความยืดเยื้อมากกว่าในอียูหรือในสหรัฐฯ” ในตอนจบ Catherine ให้บทสรุปว่า “การจัดการกับต้นเหตุของภาวะเงินเฟ้อจะเป็นสิ่งสำคัญในการตัดสินใจ” และ “ก่อนที่จะทำการตัดสินใจว่าจะดำเนินการอย่างไรต่อไปนั้น ธนาคารแห่งชาติอังกฤษจะต้องได้รับรายงานเงินเฟ้ออย่างน้อยอีกหนึ่งฉบับเสียก่อน”

● หากพูดถึงตัวเลขที่เฉพาะเจาะจง สถิติล่าสุดจากสำนักงานสถิติแห่งชาติ (ONS) ซึ่งเผยแพร่เมื่อวันที่ 16 กุมภาพันธ์ชี้ให้เห็นว่า ดัชนียอดค้าปลีกในสหราชอาณาจักรของเดือนมกราคมเพิ่มขึ้นมา 3.4% จากที่คาดการณ์คือ 1.5% และลดลง -3.3% ในเดือนธันวาคม (เดือนต่อเดือน) ดัชนีพื้นฐาน (ไม่รวมยอดค้าปลีกของเชื้อเพลิงยานยนต์) เพิ่มขึ้น 3.2% ในรอบเดือนจากตัวเลขคาดการณ์ที่ 1.7% และ -3.5% ในเดือนธันวาคม ในส่วนตัวเลขรายปีนั้น ดัชนีค้าปลีกก็เติบโตเช่นกันที่ 0.7% จากการคาดการณ์ว่าจะลดลง -1.4% และตัวเลขของเดือนธันวาคมที่ -2.4%

สถิติตลาดแรงงานก็สนับสนุนเงินปอนด์เช่นกัน อัตราว่างงานลดลงมาที่ 3.8% จาก 4.2% จากการคาดการณ์ที่ 4.0% จำนวนคนว่างงานที่ลดลงในตลาดแรงงานยิ่งทำให้มีการแข่งขันมากขึ้นสำหรับผู้จ้างงาน ซึ่งช่วยรักษาอัตราการเติบโตของค่าจ้างให้สูงขึ้น ในช่วงสามเดือนสุดท้ายจนถึงเดือนธันวาคม อัตราการเติบโตของค่าจ้างอยู่ที่ 5.8% สถิติตลาดแรงงานที่แข็งแกร่งดังกล่าว ควบคู่ไปกับภาวะเงินเฟ้อที่สูงขึ้น (CPI 4.0% ปีต่อปี, Core CPI 5.1% ปีต่อปี) คาดว่าจะช่วยเลื่อนโอกาสการใช้นโยบายการเงินแบบผ่อนคลายของธนาคารกลางอังกฤษออกไป แต่นักวิเคราะห์ก็ไม่ตัดโอกาสที่ BoE อาจเป็นธนาคารรายใหญ่แห่งสุดท้ายที่ลดอัตราดอกเบี้ยในปีนี้

● GBP/USD ปิดท้ายสัปดาห์ที่ระดับ 1.2599 ตามความเห็นของนักเศรษฐศาสตร์ของธนาคาร Scotiabank โซน 1.2500 เป็นแนวรับระยะยาวที่สำคัญ และการเคลื่อนไหวอย่างมั่นใจขึ้นไปเหนือ 1.2610 จะช่วยให้เงินปอนด์แข็งค่าขึ้นและพา GBP/USD ไปสู่ระดับ 1.2700 ต่อไป ในส่วนการคาดการณ์ระยะกลางของนักวิเคราะห์ในช่วงหลายวันข้างนี้ มี 65% ที่โหวตว่าราคาคู่นี้จะขยับลดลง 20% โหวตให้กับขาขึ้น และ 15% ยังคงมีท่าทีเป็นกลาง ในส่วนออสซิลเลเตอร์บนกรอบ D1 มี 75% ที่ชี้ไปยังทิศใต้ ส่วน 25% ที่เหลือชี้ไปยังทิศตะวันออก โดยไม่มีผลลัพธ์ที่ชี้ว่าราคาจะไปด้านบน ในส่วนอินดิเคเตอร์เทรนด์ให้ผลลัพธ์ที่ต่างออกไป ซึ่งฝั่งเงินปอนด์ได้เปรียบกว่าเล็กน้อย 60% ชี้ว่าราคาจะไปด้านบน ในขณะที่ 40% ที่เหลือชี้ลงด้านล่าง ในกรณีที่ราคาขยับลดลงจะต้องเจอกับระดับแนวรับและโซนแนวรับที่ 1.2570, 1.2500-1.2535, 1.2450, 1.2370, 1.2330, 1.2185, 1.2070-1.2090, 1.2035 ในกรณีที่ราคาขยับขึ้น จะต้องเจอกับแนวต้านที่ระดับ 1.2635, 1.2695-1.2725, 1.2775-1.2820, 1.2880, 1.2940, 1.3000 และ 1.3140-1.3150.

● วันพฤหัสบดีที่ 22 กุมภาพันธ์ เป็นวันที่น่าสนใจในปฏิทินของสัปดาห์ที่จะมาถึง ในวันดังกล่าวจะมีการประกาศสถิติกิจกรรมทางธุรกิจ (PMI) ในหลายภาคเศรษฐกิจของสหราชอาณาจักร โดยไม่มีการประกาศเศรษฐกิจที่สำคัญอื่นใดนอกจากนี้

USD/JPY: ราคายังคงทะยานต่อ

● เมื่อวันอังคารที่ 13 กุมภาพันธ์ USD/JPY แตะถึงระดับสูงสุดในกรอบที่ 150.88 สกุลเงินญี่ปุ่นถอยกลับอีกครั้ง ในครั้งนี้ ท่ามกลางสถานการณ์ที่สถิติเงินเฟ้อในสหรัฐฯ เงินเยนยังคงอยู่ภายใต้แรงกดดันเนื่องด้วยท่าทีสายพิราบที่ยืดเยื้อของธนาคารกลางญี่ปุ่น (BoJ) เมื่อวันที่ 8 กุมภาพันธ์ที่ผ่านมา นาย Shinichi Uchida รองผู้ว่าการธนาคารกลางญี่ปุ่นแสดงความไม่แน่ใจว่า ธนาคารฯ จะเริ่มขึ้นอัตราดอกเบี้ยในเร็ว ๆ นี้ เมื่อวันศุกร์ที่ 16 กุมภาพันธ์ นาย Kazuo Ueda ผู้ว่าการ BoJ ได้กล่าวในทำนองเดียวกัน เขากล่าวว่า ประเด็นเรื่องการคงหรือเปลี่ยนแปลงนโยบายทางการเงิน รวมถึงอัตราดอกเบี้ยติดลบนั้นจะได้รับการพิจารณา “ต่อเมื่อมีโอกาสที่จะบรรลุเป้าหมายระดับราคาที่ต้องการอย่างมั่นคงและเสถียรไป” Ueda ปฏิเสธที่จะให้ความเห็นเกี่ยวกับความผันผวนของอัตราแลกเปลี่ยนในระยะสั้นและปัจจัยที่อยู่เบื้องหลังความเคลื่อนไหวเหล่านี้

● โดยทั่วไป ไม่มีอะไรใหม่ ๆ เกิดขึ้น แต่นักวิเคราะห์หลายคนยังคงหวังว่าในปี 2024 ธนาคารกลางญี่ปุ่นจะตัดสินใจที่จะเพิ่มความเข้มงวดให้กับนโยบายทางการเงินในที่สุด “เราเชื่อว่า การปรับนโยบายของธนาคารกลางญี่ปุ่นให้เป็นปกติในปีนี้จะเกิดขึ้น ในสถานการณ์ที่มีการเจรจาอย่างหนักเพื่อขอขึ้นค่าจ้างและกำไรของบริษัทต่าง ๆ เราเชื่อว่า เงินเยนญี่ปุ่นน่าจะอยู่ในจุดเลี้ยวต่อหลังจากค่าเงินอ่อนค่าลงเป็นอย่างมากตั้งแต่ปี 2021 ถึง 2023 ด้วยการที่ส่วนต่างระหว่างผลตอบแทนของพันธบัตรสหรัฐฯ และญี่ปุ่นชุด 10 ปีจะลดลงในช่วงปีนี้ เราเชื่อว่าปัจจุบันเป็นจุดที่น่าเข้าซื้อเงินเยน” เขียนโดยนักเศรษฐศาสตร์จาก UBS บริษัทเครือการเงินของสวิส

มุมมองที่คล้ายกันนั้นเป็นของ Danske Bank ซึ่งพวกเขาคาดการณ์ว่าราคาคู่นี้จะลดลงอย่างยั่งยืนต่ำกว่า 140.00 ภายใน 12 เดือน “โดยหลักแล้วนี่เป็นเพราะเราคาดว่าการเติบโตในผลตอบแทนของพันธบัตรน่าจะจำกัดในสหรัฐฯ” กล่าวโดยนักยุทธศาสตร์ของธนาคารนี้ “ดังนั้น เราคาดว่าส่วนต่างของผลตอบแทนจะช่วยหนุนค่าเงินเยนให้แข็งค่าตลอดปีนี้ เนื่องจากธนาคารกลางของกลุ่มประเทศ G10 ยกเว้นธนาคารกลางญี่ปุ่นมีแนวโน้มที่จะเริ่มวัฎจักรการลดอัตราดอกเบี้ย."

● ในส่วนแนวโน้มระยะสั้น ผู้เชี่ยวชาญที่ธนาคาร United Overseas Bank Limited ของสิงคโปร์เชื่อว่า ดอลลาร์ยังคงมีศักยภาพที่จะทดสอบระดับ 151.00 ก่อนที่จะอ่อนค่าลง “ความเสี่ยงที่ดอลลาร์ศหรัฐฯ จะขึ้นไปยัง 152.00 ยังคงไม่เปลี่ยนแปลง ตราบเท่าที่ราคายังอยู่เหนือระดับ 149.55” UOB รายงาน ท่าทีนี้เป็นมุมมองของผู้เชี่ยวชาญเพียง 25% เท่านั้น โดยส่วนใหญ่แล้ว (60%) อยู่ข้างเงินเยน และ 15% ที่เหลือเลือกที่จะไม่ออกความเห็น ในส่วนอินดิเคเตอร์และออสซิลเลเตอร์เทรนด์บนกรอบ D1 100% ชี้ไปยังทิศเหนือ แต่ 25% ของกลุ่มหลังนี้ชี้ว่าราคาอยู่ในโซน overbought แล้ว ด้านระดับแนวรับที่ใกล้ที่สุดอยู่ในโซน 149.65 ตามมาด้วย 148.25-148.40, 147.65, 146.65-146.85, 144.90-145.30, 143.40-143.75, 142.20, 140.25-140.60 ระดับแนวต้านอยู่ที่บริเวณระดับและโซนคือ 150.65-150.90, 151.70-152.00

● ในสัปดาห์ที่จะถึงนี้ไม่คาดว่าจะมีกิจกรรมที่สำคัญจากเศรษฐกิจญี่ปุ่น นอกจากนี้ที่น่าสนใจก็คือ ในวันศุกร์ที่ 23 กุมภาพันธ์จะเป็นวันหยุดนักขัตฤกษ์ในญี่ปุ่น เนื่องในวันพระราชสมภพของสมเด็จพระจักรพรรดิ

สกุลเงินคริป: บิทคอยน์ทุบสถิติ

● ในสัปดาห์ที่แล้ว ราคาบิทคอยน์ขึ้นไปเหนือระดับ $52, 790 ทำระดับใหม่นับตั้งแต่ปี 2021 ตามข้อมูลจาก CoinGecko มูลค่ารวมตามราคาตลาดของบิทคอยน์สูงเกิน $1.0 ล้านล้านเหรียญฯ เป็นครั้งแรกในรอบสองปี และมูลค่ารวมตามราคาตลาดของตลาดคริปโตทั้งหมดสูงขึ้นเหนือ $2.0 ล้านล้านเหรียญฯ เป็นครั้งแรกนับตั้งแต่เดือนเมษายน 2022

การทะยานขึ้นของตลาดกระทิงนั้นมีผลมาจากการเปิดให้บริการกองทุน ETFs บิทคอยน์แบบสปอตชั้นนำ 9 แห่ง The Block รายงานว่า หนึ่งเดือนหลังจากเปิดให้บริการ สินทรัพย์ของพวกเขานั้นสูงกว่า 200,000 BTC (ประมาณ $10 พันล้านเหรียญฯ) กองทุน ETFs บิทคอยน์ใหม่นั้นไต่ขึ้นอันดับสองในกลุ่มกองทุนสินค้าโภคภัณฑ์สหรัฐฯ ตามปริมาณของสินทรัพย์ กลายเป็นตราสารเพื่อการลงทุนที่เป็นที่นิยมมากขึ้น มากกว่ากองทุน ETF เงิน (Silver ETFs) ผู้สังเกตการณ์ได้เน้นถึงคำแถลงจากบริษัทยักษ์ใหญ่ด้านการลงทุนอย่าง BlackRock ซึ่งระบุว่า “ความสนใจของนักลงทุนในบิทคอยน์นั้นยังคงมีมาก กองทุนจึงพร้อมที่จะซื้อ BTC เพิ่มขึ้น”

Documenting Bitcoin รายงานว่า ผู้แทนจากวอลล์สตรีทกำลังซื้อเหรียญ BTC มากกว่าที่เครือข่ายสามารถผลิตได้ต่อวันถึง 12.5 เท่า นักวิจัยเชื่อว่า นี่คือปัจจัยหลักที่ขับเคลื่อนเบื้องหลังอุปสงค์และราคาบิทคอยน์ที่เพิ่มสูงขึ้น

● Anthony Pompliano ผู้ร่วมก่อตั้งและหุ้นส่วน Morgan Creek Digital ยังได้เน้นถึงความสำเร็จของการเริ่มให้บริการกองทุน BTC ETFs ในตลาดสปอตไม่นานมานี้ การที่ BlackRock และ Fidelity แต่ละบริษัทสามารถดึงดูดเงินลงทุนกว่า $3 พันล้านเหรียญฯ ในช่วงเวลาไม่นานนั้นเป็นประวัติศาสตร์ของกองทุนประเภทนี้

“วอลล์สตรีทไม่ใช่แค่ตกหลุมรักกับบิทคอยน์เท่านั้น พวกเขายังกำลังมีเรื่องรัก ๆ ใคร่ ๆ อยู่ด้วย ปริมาณบิทคอยน์ต่อวันนั้นจำกัดอยู่ที่ 900 BTC เท่านั้น ซึ่งเท่ากับ $40-50 ล้านเหรียญฯ ในขณะที่ กระแสเงินที่ไหลเข้ามาในกองทุน BTC ETFs ต่อวันเท่ากับ $500 ล้านเหรียญฯ แล้ว นี่คือข้อบ่งชี้ที่ชัดเจนถึงการขาดแคลน BTC และผลกระทบของตลาดกระทิงต่อราคาคริปโตและตลาดโดยรวม” Pompliano กล่าว โดยเน้นย้ำถึงการขาดสมดุลระหว่างอุปทานตลาดบิทคอยน์ และอุปสงค์จากบริษัทในวอลล์สตรีท

เศรษฐีพันล้านมีทัศนคติในทางบวกต่ออนาคตของ BTC และกล่าวเสริมว่า ความต้องการจากวอลล์สตรีทยังคงมีต่อเนื่อง โดยเฉพาะในสถานการณ์ Halving ที่จะมาถึง มูลค่าตามราคาตลาดของบิทคอยน์อาจแซงระดับสูงสุดใหม่เป็นอย่างมากได้

นักวิเคราะห์ที่ CryptoQuant ตั้งข้อสังเกตถึงจำนวนกระเป๋าเงินที่มีความเคลื่อนไหวที่เพิ่มขึ้นมาก นอกเหนือจากความต้องการที่มาจาก BTC-ETFs สิ่งนี้บ่งชี้ถึงเทรนด์ขาขึ้นระยะยาว “เมื่อพิจารณาอุปทานที่ลดลง อุปสงค์ที่เพิ่มขึ้น และประเด็นทางเศรษฐกิจและสังคมต่าง ๆ โดยเฉพาะภาวะเงินเฟ้อที่คาดว่าจะยืดเยื้อ บิทคอยน์น่าจะแข็งค่าขึ้นในฐานะสินทรัพย์เพื่อการลงทุนทางเลือกในระยะยาวในเทรนด์ขาขึ้น” นักวิเคราะห์กล่าวสรุป

● Anthony Scaramucci ผู้ก่อตั้ง SkyBridge Capital และอดีตเจ้าหน้าที่ทำเนียบขาวเชื่อว่า นักลงทุนรายย่อยบางคนอาจเชื่อว่า พวกเขาได้พลาดโอกาสที่จะซื้อบิทคอยน์ เขาจึงตอบกลับต่อความเชื่อนี้ว่า “ไม่ มันยังไม่สายเกินไป” นอกจากการเปิดให้บริการ BTC ETFs สปอตและ Halving แล้ว Scaramucci ยังเน้นย้ำถึงนโยบายทางการเงินของธนาคารเฟดสหรัฐฯ “ดัชนีราคาผู้บริโภคสหรัฐฯ (CPI) ซึ่งประกาศเมื่อวันอังคารที่ 13 กุมภาพันธ์ที่ผ่านมาให้สัญญาณว่า เงินเฟ้ออาจไม่อยู่ภายใต้การควบคุมอย่างที่ธนาคารเฟดต้องการ” นักลงทุนท่านนี้กล่าว จากข้อมูลที่เผยแพร่โดยสำนักงานสถิติแรงงานสหรัฐฯ ดัชนีราคาผู้บริโภคของเดือนมกราคมแสดงอัตราเงินเฟ้อที่ 3.1% สถิตินี้ยังนำไปสู่การคาดการณ์ว่า การลดอัตราดอกเบี้ยในเดือนมีนาคมและพฤษภาคมไม่น่าจะเกิดขึ้นอีกต่อไป Scaramucci มองว่า การชะลอการลดอัตราดอกเบี้ยอาจนำไปสู่ช่วงเวลาโกลาหลในตลาด แต่จะเป็นกระแสในโลกคริปโต เพราะบิทคอยน์นั้นถูกใช้เป็นสินทรัพย์ประกันความเสี่ยงจากภาวะเงินเฟ้อ ดังนั้น เขาจึงมองว่า ช่วงเวลาในการลงทุนในทองคำดิจิทัลอย่างได้กำไรนั้นยังไม่ผ่านไป

Lark Davis บล็อกเกอร์และนักวิเคราะห์ชื่อดังมีความเห็ฯที่คล้ายกัน เขาเชื่อว่า นักลงทุนมีเวลา 692 วันที่จะร่ำรวย เขาหารือเรื่องความสำคัญของวัฎจักรตลาดและจังหวะการขายสินทรัพย์ Davis ให้ข้อสังเกตว่า หากนักเทรดให้ความสนใจ พวกเขาจะสามารถทำเงินได้มากในอีกสองปีข้างหน้า ผู้เชี่ยวชาญมองว่า 2024 จะเป็นโอกาสสุดท้ายให้ซื้อสินทรัพย์ดิจิทัล ในขณะที่ปี 2025 จะเป็นจังหวะที่ดีที่สุดให้ขาย อย่างไรก็ตาม เขาไม่แนะนำให้ขายทิ้งพร้อมกันทีเดียว แต่ให้ค่อย ๆ เก็บกำไรแทน Lark Davis ยังเตือนด้วยว่า “ภาวะเศรษฐกิจตกต่ำครั้งใหญ่” (Great Depression) จะเริ่มขึ้นในเศรษฐกิจโลก และตลาดคริปโตในปี 2026 หากขายไม่ทันอาจนำไปสู่การขาดทุนครั้งใหญ่ได้

การเกิด “ภาวะเศรษฐกิจตกต่ำครั้งใหญ่” ยังถูกทำนายโดยนาย Robert Kiyosaki เจ้าของหนังสือชื่อดังเรื่อง "Rich Dad Poor Dad" เช่นกัน เขาเชื่อว่า ดัชนีหุ้น S&P 500 กำลังใกล้จะล่มครั้งใหญ่ โดยมีโอกาสที่ดัชนีจะร่วงลงถึง 70% เขาแนะนำอย่างต่อเนื่องให้ลงทุนในสินทรัพย์ที่มั่นคงอย่างทองคำ เงิน และบิทคอยน์

● Arthur Hayes ซีอีโอของ BitMEX ระบุถึงอีกหนึ่งปัจจัยที่ขับเคลื่อนการเติบโตของบิทคอยน์ว่าเกี่ยวข้องกับนโยบายการเงินของธนาคารเฟด ในสัปดาห์ที่แล้ว ภาคธนาคารของสหรัฐฯ เผชิญกับกระแสความกลัว เพราะ NYCB รายงานว่ามีการขาดทุนครั้งใหญ่รายไตรมาสที่ $252 ล้านเหรียญฯ การขาดทุนจากสินเชื่อรวมของธนาคารเพิ่มขึ้น 5 เท่าเป็น $552 ล้านเหรียญฯ โดยกระตุ้นจากความกังวลต่ออสังหาริมทรัพย์ทางพาณิชย์ หลังจากรายงานดังกล่าว หุ้นของ NYCB ร่วงลงกว่า 40% ในหนึ่งวัน จนนำไปสู่ช่วงขาลงในดัชนีธนาคารภูมิภาคของสหรัฐฯ

Arthur Hayes นึกถึงการทะยานขึ้นของบิทคอยน์ที่กระตุ้นโดยวิกฤติธนาคารในเดือนมีนาคม 2023 ซึ่งธนาคารรายใหญ่ของสหรัฐฯ ทั้ง 3 แห่ง ได้แก่ Silicon Valley Bank, Signature Bank และ Silvergate Bank ล่มลงภายในห้าวัน วิกฤติครั้งนั้นมีสาเหตุมาจากธนาคารเฟดขึ้นอัตราดอกเบี้ย และส่งผลให้มีกระแสเงินไหลออกจากบัญชีเงินฝาก เหยื่อรายใหญ่ที่สุดยังรวมถึง Credit Suisse และ First Republic Bank ด้วย เพื่อเป็นการป้องกันไม่ให้วิกฤตินี้ส่งผลต่อธนาคารอื่น ๆ เพิ่มเติม หน่วยงานกำกับภาคธนาคารรอบโลกโดยเฉพาะธนาคารเฟดได้เข้าแทรกแซงด้วยการให้สภาพคล่อง “ใช่…จากแข็งแกร่งสู่ล้มละลาย มันคืออนาคต และมันจะยิ่งมีการพิมพ์เงินเพิ่มขึ้น และเพิ่มขึ้น…และ BTC จะไปสู่ $1 ล้านเหรียญฯ” เขาให้ความเห็นต่อความล้มเหลวของ NYCB

● นักวิเคราะห์ชื่อดังบนแพลตฟอร์ม X ที่ชื่อว่า EGRAG CRYPTO เชื่อว่า มูลค่ารวมของตลาดบิทคอยน์จะไปถึง $2 ล้านล้านเหรียญฯ ภายในเดือนกันยายนปีนี้ ดังนั้น ราคาบิทคอยน์จึงน่าจะขึ้นไปเกิน $100,000 “เตรียมต้อนรับการเดินทางแห่งชีวิตของคุณ” EGRAG CRYPTO เร่งให้ผู้ติดตามของเขา “เกาะให้แน่น ๆ เพราะคุณกำลังสัมผัสกับการปฏิวัติในวงการคริปโต อย่ากระพิบตา เพราะคุณอาจพลาดจังหวะที่สำคัญในประวัติศาสตร์การเงินนี้!"

● ณ ช่วงเย็นวันศุกร์ที่ 16 ที่ได้เขียนรีวิวนี้ขึ้นมา คู่ BTC/USD ซื้อขายอยู่ในโซวน $52,000 โดยมูลค่ารวมตามราคาตลาดอยู่ที่ $1.95 ล้านล้านเหรียญฯ ($1.78 ล้านล้านฯ เมื่อสัปดาห์ที่แล้ว ด้านดัชนี Crypto Fear & Greed Index อยู่ในโซนความโลภ (Greed) ที่ระดับ 72

– ทั้งนี้ โซน Greed นั้นตรงกับสถานการณ์ที่นักเทรดเข้าซื้อสินทรัพย์ที่กำลังมีมูลค่าสูงขึ้นกันอย่างแข็งขัน อย่างไรก็ตาม Glassnode เตือนว่า อินดิเคเตอร์ในเครือข่ายได้เข้าโซนที่เรียกว่า “โซนความเสี่ยง” แล้ว การวิเคราะห์นี้มาจากกลุ่มอินดิเคเตอร์ที่พิจารณาหลากหลายข้อมูลจากพฤติกรรมของนักลงทุน การผสมผสานกันนั้นครอบคลุมทั้งวัฎจักรระยะสั้นและระยะยาว โดยเฉพาะอินดิเคเตอร์ MVRV ซึ่งติดตามพฤติกรรมของนักลงทุนระยะยาว ซึ่งเข้ามาในโซนที่สำคัญแล้ว โดยเฉพาะ อัตราส่วน MVRV ซึ่งติดตามกิจกรรมของ hodlers ระยะยาวนั้นได้มาถึงโซนที่สำคัญแล้ว อัตราส่วนที่สูง (2.06) ดังกล่าวไม่เคยปรากฏให้เห็นนับตั้งแต่ FTX ล่มลง ปัจจุบัน สถานะความเสี่ยงที่ “สูง” ถึง “สูงมาก” ก็ปรากฏให้เห็นในหลักเกณฑ์ 6 จาก 9 หลักเกณฑ์ หลักเกณฑ์เหล่านี้ชี้ถึงระดับกำไรที่ค่อนข้างต่ำ แม้ว่าราคาจะขยับขึ้นมาในช่วงหลายสัปดาห์ที่ผ่านมา ตามข้อสังเกตจากผู้เชี่ยวชาญ Glassnode ความเสี่ยงที่สูงนั้นจะพบเห็นได้ในช่วงขั้นแรกของตลาดกระทิง เพราะว่าราคาได้มาถึง “ระดับสำคัญ” ของความสามารถในการทำกำไรของผู้ถือเหรียญ hodlers ที่อาจจะเริ่มเก็บกำไรแล้ว ซึ่งผลที่ตามมาอาจทำให้ราคาปรับฐานลงด้านล่างอย่างรุนแรงได้

กลุ่มนักวิเคราะห์ NordFX

หมายเหตุ: เนื้อหาดังกล่าวไม่ควรยึดถือเป็นคำแนะนำในการลงทุนหรือเป็นคำปรึกษาในการซื้อขายในตลาดการเงิน โดยเนื้อหาข้างต้นเป็นไปเพียงเพื่อจุดประสงค์ในการให้ข้อมูลเท่านั้น การซื้อขายในตลาดการเงินมีความเสี่ยงและอาจทำให้เกิดการสูญเสียเงินฝากได้